При совершении покупки и продажи, как продавец, так и покупатель приходят к единому мнению о том, что залогодержатель имеет право получить денежные средства. Это является неотъемлемой частью сделки и обеспечивает установление надлежащих гарантий и безопасности для обеих сторон. При этом, согласно договоренности, залогодержатель играет важную роль в обеспечении реализации сделки и защите интересов всех участников.

Продавец сам закрывает долг и снимает обременение

Когда возникает ситуация, когда продавец и покупатель согласны на то, чтобы получение денежных средств от покупателя происходило через залогодержателя, затем продавец может самостоятельно закрыть свой долг перед залогодержателем и снять обременение.

Для этого продавец должен предварительно получить информацию о текущем состоянии долга у залогодержателя — сумму и сроки погашения.

Как продавец может сам закрыть долг?

Продавец может использовать различные способы для закрытия своего долга перед залогодержателем:

- Оплата долга полностью. Продавец может оплатить всю сумму долга, указанную залогодержателем, включая проценты или другие вознесенные платежи.

- Частичная оплата долга. Если продавец не в состоянии оплатить долг полностью, он может договориться с залогодержателем о частичной оплате. В этом случае продавец должен будет оплатить установленную сумму и договориться о плане погашения оставшейся суммы.

- Замена обеспечительного залога. Если продавец не в состоянии немедленно оплатить долг, можно обсудить возможность замены залога на другое имущество, имеющее сопоставимую стоимость.

Как снять обременение?

Чтобы снять обременение с имущества, продавец может:

- Погасить долг полностью или частично. Когда продавец полностью погашает свой долг перед залогодержателем, тот должен снять обременение с имущества.

- Получить справку о задолженности. Продавец может обратиться к залогодержателю с просьбой предоставить справку о задолженности по долгу. Если в справке указано, что долг погашен полностью, то обременение может быть снято.

- Предоставить доказательства погашения. Продавец может также предоставить залогодержателю доказательства погашения долга, например, квитанции об оплате или договоры об обмене имущества.

Если продавец смог закрыть свой долг и снять обременение, он получает полную свободу обращения с имуществом и может распоряжаться им по своему усмотрению.

Когда квартира бывает в залоге

1. Залог для получения кредита в банке

Одной из распространенных ситуаций, когда квартира может быть в залоге, является получение кредита в банке. Банк может требовать обеспечение кредита, и в таком случае залогом может выступать квартира заемщика. В случае невыполнения заемщиком своих обязательств перед банком, квартира может быть продана и вырученные деньги направлены на погашение задолженности.

2. Залог при оформлении сделки купли-продажи

При совершении сделки купли-продажи квартиры, продавец может предложить ее как залог покупателю. Это позволяет сделке стать более надежной и обеспечивает покупателя в случае невыполнения обязательств продавцом. Покупатель может воспользоваться правом на реализацию залога и получить денежные средства за счет продажи заложенной квартиры.

3. Залог при получении предварительного договора

При оформлении предварительного договора купли-продажи квартиры, стороны могут предусмотреть залоговое обеспечение сделки. В этом случае квартира становится залоговым имуществом, и покупатель может предложить ее в качестве залога для получения предварительного договора. Если продавец не выполнит свои обязательства, покупатель сможет реализовать залог и получить обратно деньги, внесенные по предварительному договору.

4. Залог для исполнения обязательств перед третьими лицами

Квартира может быть заложена и для обеспечения обязательств перед третьими лицами. Например, залог может быть предложен для получения кредита у частного инвестора или для обеспечения погашения долга перед поставщиком товаров или услуг.

Схемы продажи ипотечных квартир

1. Продажа через рефинансирование

Одной из самых популярных схем продажи ипотечных квартир является рефинансирование ипотеки. В этом случае покупатель берет на себя обязательства по выплате ипотечного кредита продавца, а затем переоформляет ипотеку на свое имя.

2. Продажа с досрочным освобождением от ипотеки

Еще одной схемой продажи ипотечных квартир является досрочное освобождение от ипотеки. В этом случае покупатель выплачивает продавцу сумму, достаточную для полного погашения ипотечного кредита. После этого ипотека снимается с квартиры и передается покупателю.

3. Продажа с использованием залогодержателя

Одна из возможных схем продажи ипотечных квартир — с использованием залогодержателя. В этом случае продавец и покупатель заключают сделку, согласно которой денежные средства, полученные от продажи квартиры, направляются на погашение ипотеки. Залогодержателем выступает банк или другая финансовая организация, которая оформляет эту сделку.

| Схема | Преимущества | Недостатки |

|---|---|---|

| Рефинансирование |

|

|

| Досрочное освобождение |

|

|

| Использование залогодержателя |

|

|

Определение наиболее подходящей схемы продажи ипотечной квартиры зависит от конкретной ситуации продавца и покупателя. Здесь следует учитывать доступные финансовые ресурсы, сроки, а также возможные риски и преимущества каждой схемы.

Как проходит сделка при продаже ипотечной квартиры

Продажа ипотечной квартиры требует выполнения определенных юридических процедур и согласования условий между продавцом и покупателем. Вот как проходит такая сделка:

1. Подготовка документов

Для начала, продавец ипотечной квартиры должен собрать и подготовить все необходимые документы, такие как:

- Договор ипотеки — основной документ, подтверждающий наличие залоговых обязательств;

- Паспорта продавца и покупателя;

- Документы на квартиру — свидетельство о праве собственности, технический паспорт, документы о проведенных ремонтах и т.д.;

После подготовки документов, стороны могут заключить предварительную сделку, в которой оговорят условия ипотечной продажи, такие как цена, сроки и условия передачи квартиры. Договор о предварительной сделке защитит интересы сторон до полного завершения сделки.

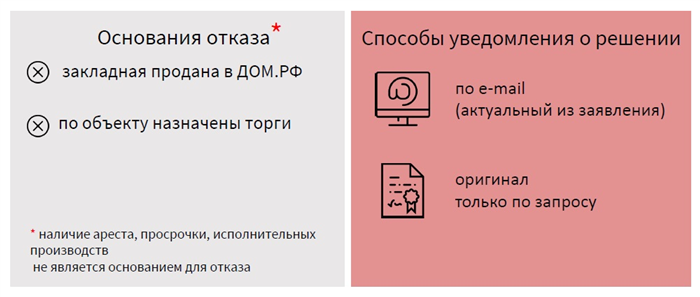

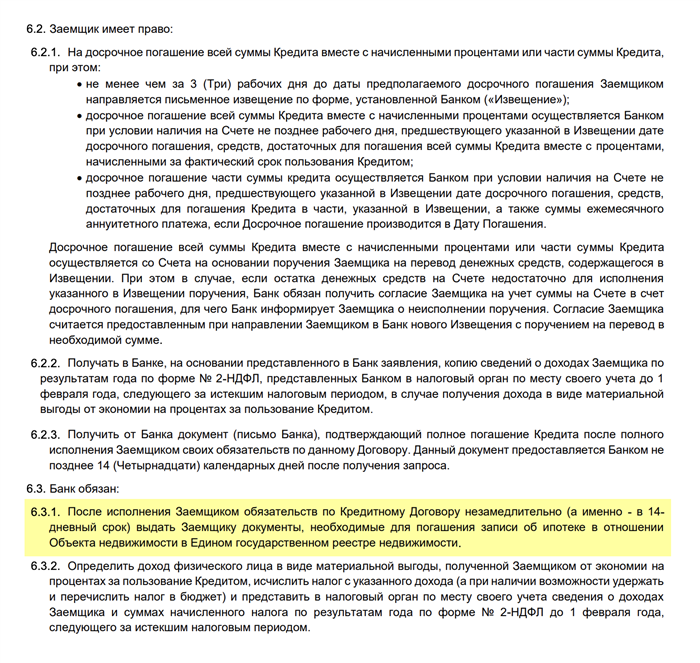

3. Согласование с банком

Для продажи ипотечной квартиры, продавец должен согласовать сделку с банком-залогодержателем. Он должен предоставить банку все необходимые документы, подтверждающие его право на продажу квартиры, и получить согласие от банка на продажу. При этом, продавцу может потребоваться погасить остаток ипотечного кредита или получить разрешение банка на передачу обязательств новому владельцу квартиры.

4. Подписание основного договора купли-продажи

Когда все условия согласованы и согласование с банком завершено, стороны могут подписать основной договор купли-продажи квартиры. Это документ, который закрепляет все условия сделки, права и обязанности сторон.

5. Регистрация сделки и переоформление права собственности

После подписания договора купли-продажи, продавец и покупатель должны зарегистрировать сделку в соответствующих государственных органах. Это позволит официально переоформить право собственности на квартиру на имя нового владельца.

| Преимущества продажи ипотечной квартиры | Недостатки продажи ипотечной квартиры |

|---|---|

|

|

Сделка при продаже ипотечной квартиры требует особого внимания к юридическим аспектам и соблюдения всех необходимых формальностей. Это поможет избежать проблем и обеспечить законность и безопасность сделки для обеих сторон.

Покупка у заемщика с согласия банка

Когда идет речь о покупке товара у заемщика, необходимо учесть, что эти деньги находятся под залогом у банка. В таком случае, для того чтобы совершить сделку, нужно получить согласие со стороны банка. Подобный подход позволяет максимально обезопасить интересы заемщика и покупателя.

Для осуществления покупки у заемщика с официальным разрешением банка, следует выполнить следующие шаги:

1. Проверка документа о залоге

Перед совершением сделки необходимо внимательно изучить договор залога между заемщиком и банком. В этом документе должны быть указаны условия и правила, к которым необходимо придерживаться при продаже товара. Проверка договора поможет узнать, каким образом залогодатель сможет получить свои деньги в случае продажи товара.

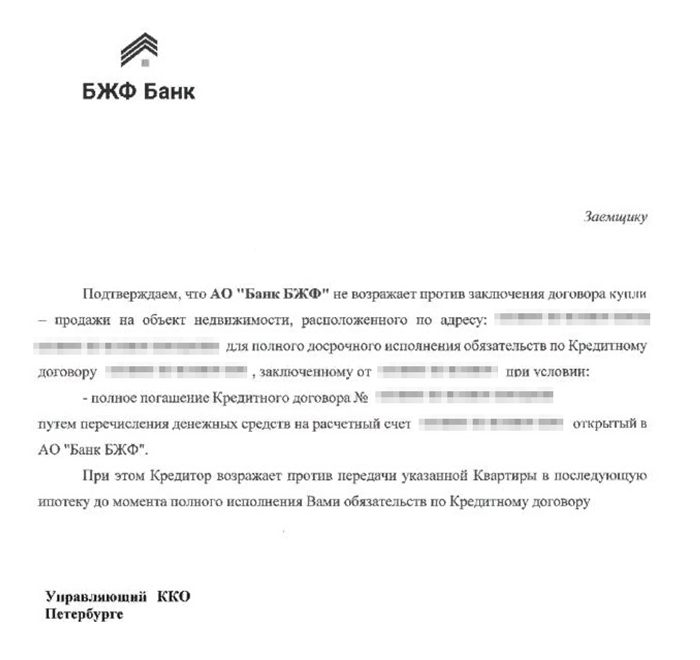

2. Разрешение от залогодержателя

Получение разрешения на продажу товара от залогодержателя — банка, является обязательным. Для этого обычно предоставляется официальное заявление о намерении продать товар и описание самого товара, а также иная необходимая документация.

3. Документы, подтверждающие продажу и платежи

Документы, подтверждающие факт продажи товара и платежи, должны быть составлены в соответствии с требованиями банка. Они могут включать в себя счета, квитанции, договор купли-продажи и другие документы, необходимые для учета и надлежащего документооборота.

4. Депозит

В некоторых случаях банк может требовать депозиты для гарантии возврата долга. При этом, депозит может быть снят после успешного завершения сделки и выплаты долга банку. Это позволяет обезопасить интересы всех сторон и гарантировать исполнение обязательств по договору залога.

5. Ограничения и условия

Банк может устанавливать определенные ограничения и условия для продажи товара, которые заемщик и покупатель должны учесть до совершения сделки. Это может включать ограничение по цене продажи, проверку покупателя, а также другие условия, направленные на предотвращение мошенничества и защиту интересов заемщика и банка.

Какие еще есть риски покупки ипотечной квартиры

1. Изменение ставки по ипотечному кредиту

Ставка по ипотечному кредиту может изменяться со временем в зависимости от экономических и финансовых условий. Это может привести к увеличению выплат по кредиту и увеличению общей стоимости квартиры. Покупателю следует обратить внимание на возможность фиксации ставки на определенный период или на выбор кредитной программы с фиксированной ставкой на всю срок ипотеки.

2. Недостаточная информация о квартире

При покупке ипотечной квартиры возможны проблемы с документацией, состоянием и техническим состоянием объекта недвижимости. Важно проверить документы на наличие залогов, залетов, а также провести осмотр, чтобы убедиться в отсутствии скрытых дефектов. Сотрудничество с юристом или недвижимостным агентством, которые предоставят соответствующую юридическую проверку ипотеки, может снизить риски.

3. Потеря работы или снижение дохода

Необходимо учесть возможность потери работы или снижения дохода во время выплаты ипотеки. Такие ситуации могут привести к финансовым затруднениям и трудностям с погашением кредита. Покупателю следует убедиться в наличии финансовых резервов, возможности получения страховки от утраты работы или уменьшения дохода, а также вариантов реструктуризации кредита в случае возникновения финансовых трудностей.

4. Повышение стоимости жизни

Процесс выплаты ипотеки может быть осложнен повышением стоимости жизни, включая коммунальные услуги, налоги и другие ежемесячные платежи. Покупателю необходимо учесть этот фактор при оценке своей финансовой способности и определении размера кредита.

5. Преждевременное погашение кредита

При решении преждевременно погасить ипотечный кредит могут возникнуть дополнительные затраты, связанные с штрафными санкциями за досрочное погашение кредита. Покупателю следует обратить внимание на условия погашения кредита и выбрать кредитную программу, которая предоставляет возможность досрочного погашения без дополнительных расходов.

6. Уровень кредитного скоринга

Уровень кредитного скоринга может повлиять на возможность получения ипотечного кредита и условия его предоставления. Потенциальному покупателю следует заранее проверить свою кредитную историю и узнать о возможном уровне кредитного скоринга. В случае низкого уровня покупателю могут быть доступны только кредитные программы с высокой процентной ставкой или необходимо привлечение дополнительных поручителей.

7. Изменение финансовой ситуации

Ипотека предполагает многолетние платежи и может возникнуть необходимость внести изменения в финансовую ситуацию. Это может потребовать смены работы, переезда или других решений, которые могут повлиять на возможность выплат по ипотечному кредиту. Покупатель должен быть готов реагировать на такие изменения и искать способы сохранения финансовой стабильности.