С января 2026 года вступили в силу новые законы относительно уплаты НДФЛ для арендодателей физических лиц. Теперь владельцы жилой и коммерческой недвижимости должны перечислять налоги в Федеральную налоговую службу не позднее определенной даты. Ознакомьтесь с новыми правилами, чтобы избежать штрафов и санкций со стороны ФНС.

Что нового с НДФЛ с 2026 года: больше деталей

В 2026 году произошли изменения в порядке взимания налога на доходы физических лиц (НДФЛ). Внесены новые правила, которые важно учесть при заполнении декларации и уплате налога. Рассмотрим основные изменения более подробно.

1. Увеличение порога необлагаемых доходов

С 2026 года увеличился порог необлагаемых доходов, то есть сумма, до которой налог не начисляется. Теперь физическое лицо может получать до 24 000 рублей в месяц (или 288 000 рублей в год) без уплаты НДФЛ.

2. Изменение ставок налога

Были внесены изменения в размер ставки НДФЛ. Ставка налога теперь составляет:

- 13% — для доходов свыше 288 000 рублей в год;

- 35% — для доходов, полученных от продажи недвижимости, автомобилей, акций и других ценностей;

- 6% — для доходов от сделок с ценными бумагами, произведенных на фондовых биржах.

3. Уточнение правил учета расходов

В 2026 году также были уточнены правила учета расходов при определении налогооблагаемой базы. Теперь дополнительными расходами признаются:

- Расходы на образование;

- Медицинские расходы (за исключением льготного лечения);

- Расходы на покупку лекарственных препаратов;

- Расходы на благотворительность;

- Другие расходы, указанные в законодательстве.

4. Обязательная электронная отчетность

С 2026 года все физические лица, являющиеся налоговыми резидентами, обязаны предоставлять отчетность по НДФЛ и другим налогам в электронной форме. Ручное предоставление отчетности больше не допускается.

Эти изменения в НДФЛ с 2026 года важно учитывать для правильного расчета и уплаты налога. Обратите внимание на новые ставки, пороги и правила учета расходов, чтобы избежать возможных нарушений и неоправданных выплат.

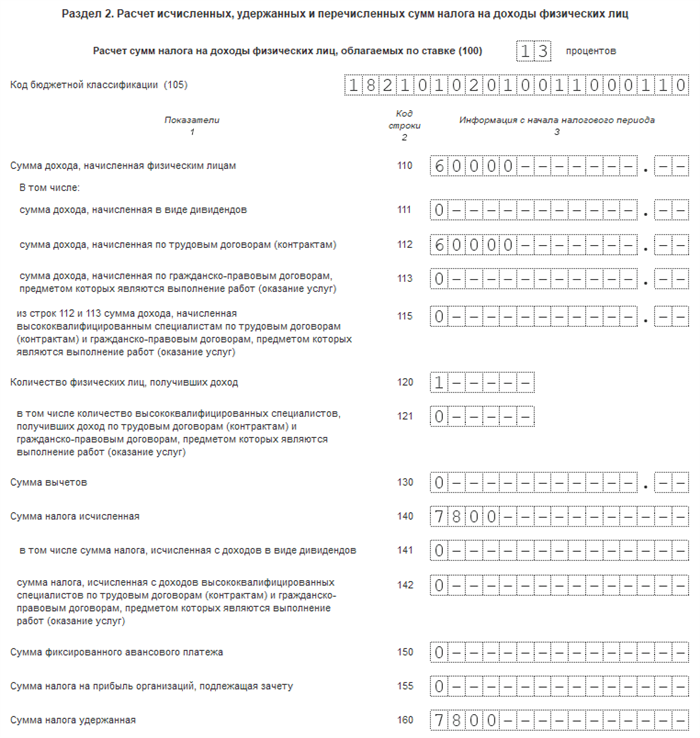

Уведомление налоговой об исчисленном и удержанном НДФЛ

Данное уведомление необходимо подать в налоговую службу в январе 2026 года в соответствии с требованиями законодательства о налоге на доходы физических лиц.

Содержание уведомления

Уведомление налоговой о исчисленном и удержанном НДФЛ должно содержать следующую информацию:

- Идентификационные данные арендодателя физического лица: ФИО, ИНН, адрес;

- Сумма дохода, полученного арендодателем от аренды недвижимости;

- Размер налоговой базы и ставка НДФЛ;

- Сумма исчисленного и удержанного НДФЛ;

- Информация о получателе удержанного НДФЛ: ФИО, ИНН, адрес;

- Дата и подпись арендодателя.

Особенности заполнения уведомления

При заполнении уведомления налоговой об исчисленном и удержанном НДФЛ необходимо учесть следующие особенности:

- Уведомление должно быть заполнено четко и аккуратно на русском языке без исправлений и испорченных мест;

- Информация, указанная в уведомлении, должна быть достоверной и соответствовать данным договора аренды;

- Подпись арендодателя должна быть расшифрована полностью и читаемо;

- Уведомление должно быть представлено в налоговую службу в установленный срок — до 31 января 2026 года.

Последствия непредоставления уведомления

Непредоставление уведомления налоговой службе об исчисленном и удержанном НДФЛ или предоставление недостоверных или неполных данных может повлечь за собой негативные последствия:

- Штрафные санкции в размере до 20% суммы неуплаченного НДФЛ;

- Проверка со стороны налоговой службы;

- Потеря доверия со стороны налоговых органов и возможные дальнейшие проблемы при взаимодействии.

Предоставление уведомления налоговой службе об исчисленном и удержанном НДФЛ является обязательным для арендодателя физического лица. Следует тщательно заполнить уведомление и представить его в налоговую службу до 31 января 2026 года, чтобы избежать негативных последствий.

Как предоставлять 6-НДФЛ в 2026 году

1. Подготовьте необходимые документы

Для предоставления 6-НДФЛ в 2026 году вы должны подготовить следующие документы:

- Копию договора аренды;

- Заявление на предоставление 6-НДФЛ;

- Справку с работодателя (если имеется);

- Справку о доходах за предыдущий год.

2. Заполните заявление на предоставление 6-НДФЛ

Заявление на предоставление 6-НДФЛ должно содержать следующую информацию:

- ФИО арендодателя;

- Паспортные данные арендодателя;

- ИНН арендодателя;

- Адрес арендуемого имущества;

- Сумму арендной платы;

- Подпись арендодателя.

3. Предоставьте справку с работодателя

Если вы работаете на постоянной работе, вам необходимо предоставить справку с работодателя о сумме полученного дохода за предыдущий год.

4. Передайте документы в налоговую инспекцию

После подготовки всех необходимых документов, вы должны предоставить их в налоговую инспекцию, которая занимается вашим налоговым учётом. Это можно сделать лично, отправить по почте или через электронную систему налоговой службы.

5. Получите уведомление о приеме документов

В течение некоторого времени после предоставления документов налоговая инспекция должна выдать вам уведомление о приеме документов. В этом уведомлении будет указан номер принятого заявления и дата его приема.

6. Дождитесь проверки и получите результаты

После приема документов налоговая инспекция проводит проверку предоставленных данных. Если все данные верны и соответствуют требованиям, вы получите уведомление о результатах проверки.

7. Уплатите налог

В случае, если ваш доход облагается налогом, вам необходимо оплатить соответствующую сумму налога в установленные сроки. Оплата налога может быть произведена через систему электронного банкинга, в офисе налоговой инспекции или в банке.

8. Сохраните документы

После предоставления 6-НДФЛ и уплаты налога, необходимо сохранить все документы, подтверждающие факт оплаты налога и предоставления 6-НДФЛ. Это может понадобиться в случае проверки со стороны налоговой инспекции или других государственных органов.

Следуя этим рекомендациям, вы сможете правильно предоставлять 6-НДФЛ в 2026 году и избежать возможных проблем с налоговой инспекцией.

Что спрашивают бухгалтеры про НДФЛ по новым правилам

В связи с введением новых правил по перечислению НДФЛ за январь 2026 года, бухгалтеры часто задают вопросы, связанные с этим обновлением. Рассмотрим основные вопросы, с которыми сталкиваются бухгалтеры и как на них можно ответить.

Какие изменения вносят новые правила по НДФЛ?

Новые правила по НДФЛ вводят обязанность арендатора перечислять налог на доходы физических лиц (НДФЛ) за аренду в пользу арендодателя (физического лица) в январе 2026 года. Ранее такая обязанность лежала на арендодателе.

Какие документы необходимо предоставить для перечисления НДФЛ?

Для перечисления НДФЛ бухгалтеру необходимо предоставить следующие документы:

- Договор аренды;

- Счет на оплату аренды;

- Свидетельство о постановке на учет в налоговом органе (для арендодателя).

Какова ставка НДФЛ по аренде?

Ставка НДФЛ по аренде составляет 13%. Она применяется к сумме арендной платы, установленной в договоре аренды.

Какие сроки перечисления НДФЛ за январь 2026 года?

НДФЛ за январь 2026 года необходимо перечислить до 28 февраля 2026 года.

Может ли арендодатель самостоятельно перечислить НДФЛ за аренду?

Новые правила предусматривают, что перечисление НДФЛ за аренду возлагается на арендатора. Тем не менее, в определенных случаях арендодатель может самостоятельно перечислить НДФЛ. Для этого необходимо согласование с арендатором и его согласие на такую форму перечисления.

Как быть, если арендодатель и арендатор – физические лица?

Если и арендодатель, и арендатор являются физическими лицами, то перечисление НДФЛ за аренду возлагается на арендатора.

Какие последствия могут быть при несоблюдении новых правил по НДФЛ?

Несоблюдение новых правил по НДФЛ может повлечь за собой наказание в виде штрафа в размере 20% от суммы НДФЛ, которая не была перечислена в срок. Кроме того, могут возникнуть проблемы с налоговыми органами и необходимость дополнительных проверок.

Что ещё изменилось по НДФЛ

Помимо изменений, касающихся подачи декларации о доходах и уплаты налога за аренду помещения физическим лицом-арендодателем в январе 2026 года, введено несколько других изменений по налогу на доходы физических лиц (НДФЛ).

1. Изменение налоговой базы

С 2026 года введены новые правила расчета налоговой базы по НДФЛ. Теперь она определяется как разница между полученным доходом и дополнительными налоговыми вычетами. Это позволяет учесть расходы, связанные с индивидуальной предпринимательской деятельностью или трудовой деятельностью, и снизить общую сумму налогооблагаемого дохода.

2. Введение налогового вычета на обучение

С 2026 года налогоплательщики могут получить налоговый вычет в размере до 120 тысяч рублей за каждого иждивенца, обучающегося на платной образовательной программе. Для этого необходимо предоставить документы, подтверждающие оплату обучения.

3. Увеличение предельной суммы налогового вычета на депозиты

С 2026 года предельная сумма налогового вычета на депозиты увеличена с 1,4 миллиона рублей до 1,5 миллиона рублей в год. Таким образом, граждане могут вернуть до 13% от суммы депозита в качестве налогового вычета.

4. Изменение порядка предоставления налогового вычета на ремонт жилья

С 2026 года налоговый вычет на ремонт жилья можно получить только в случае проведения капитального ремонта или ремонта после чрезвычайных ситуаций (например, пожара или затопления) и предоставления соответствующих документов.

5. Введение возможности получения налогового вычета на покупку жилья для молодых семей

С 2026 года молодые супруги могут получить налоговый вычет в размере до 3 миллионов рублей на покупку или строительство жилья. Для этого необходимо предоставить документы, подтверждающие, что один из супругов не достиг 35-летнего возраста на момент покупки или строительства жилья.

Важные сроки по НДФЛ в 2026 году

В 2026 году вступают в силу некоторые изменения в налоговом законодательстве, связанные с уплатой налога на доходы физических лиц (НДФЛ). Важно знать правильные сроки выполнения налоговых обязательств, чтобы избежать штрафов и проблем с налоговыми органами.

Сроки уплаты налога на доходы физических лиц:

- Ежемесячное начисление и уплата НДФЛ за январь 2026 года должна быть произведена до 28 февраля 2026 года.

- Ежеквартальное начисление и уплата НДФЛ за первый квартал 2026 года должна быть произведена до 30 апреля 2026 года.

- Ежеквартальное начисление и уплата НДФЛ за второй квартал 2026 года должна быть произведена до 31 июля 2026 года.

- Ежеквартальное начисление и уплата НДФЛ за третий квартал 2026 года должна быть произведена до 31 октября 2026 года.

- Ежеквартальное начисление и уплата НДФЛ за четвертый квартал 2026 года должна быть произведена до 31 января 2026 года.

Сроки предоставления отчетности:

- Сведения о начисленном и уплаченном НДФЛ за январь 2026 года необходимо предоставить до 20 февраля 2026 года.

- Сведения о начисленном и уплаченном НДФЛ за первый квартал 2026 года необходимо предоставить до 20 апреля 2026 года.

- Сведения о начисленном и уплаченном НДФЛ за второй квартал 2026 года необходимо предоставить до 20 июля 2026 года.

- Сведения о начисленном и уплаченном НДФЛ за третий квартал 2026 года необходимо предоставить до 20 октября 2026 года.

- Сведения о начисленном и уплаченном НДФЛ за четвертый квартал 2026 года необходимо предоставить до 20 января 2026 года.

Штрафы за нарушение сроков:

Несоблюдение сроков уплаты и предоставления отчетности по НДФЛ может повлечь за собой наложение штрафов со стороны налоговых органов. Размеры штрафов могут варьироваться в зависимости от степени нарушения и суммы задолженности. Поэтому рекомендуется соблюдать все установленные сроки и в случае возникновения проблем обратиться за консультацией к специалистам в области налогового права.

| Сумма задолженности, руб. | Размер штрафа, % от задолженности |

|---|---|

| до 10 000 | 10 |

| 10 000 — 100 000 | 20 |

| свыше 100 000 | 30 |

Важно помнить: правильное и своевременное исполнение налоговых обязательств помогает избежать проблем с налоговыми органами и минимизировать риски возникновения штрафов.

Арендные платежи на границе периодов

Определение границы периодов

Границей периодов в данном контексте является первый день следующего периода, если арендная плата должна быть уплачена до этого дня.

Годовая оплата

Если договором предусмотрена годовая оплата арендной платы, то она должна быть уплачена в течение одного календарного года. Но что делать, если договор заключен, например, в декабре, а годовая оплата должна быть произведена в январе следующего года? В этом случае арендатор должен уплатить арендную плату до границы периодов, то есть до первого дня января.

Ежемесячная оплата

Если арендная плата должна быть уплачена каждый месяц, то в случае, когда граница периодов попадает на первый день месяца, арендатор должен уплатить арендную плату до границы периодов. Если же граница периодов попадает на последний день месяца, то арендная плата должна быть уплачена до пятнадцатого числа.

Задержка с оплатой

В случае задержки с оплатой арендной платы сверх границы периодов арендатор может быть обязан уплатить пени за каждый день просрочки. Размер пени должен быть указан в договоре аренды.

Правила уплаты арендной платы на границе периодов зависят от условий договора аренды. Арендатору стоит быть внимательным и учитывать эти правила для своевременной оплаты арендной платы, избегая штрафных санкций и оспариваний со стороны арендодателя.

Месяц бухгалтерского обслуживания в подарок

У вас есть возможность получить месяц бухгалтерского обслуживания в подарок! Это отличная возможность сэкономить деньги и время, имея при этом профессиональное бухгалтерское сопровождение.

Преимущества бухгалтерского обслуживания

Бухгалтерия играет важную роль во всех сферах бизнеса. Качественное бухгалтерское обслуживание позволяет:

- грамотно вести учет и отчетность;

- своевременно и правильно подготавливать документы для налоговых органов;

- избегать штрафов и проблем с контролирующими органами;

- эффективно планировать бюджет и финансы;

- получать актуальные данные о финансовом состоянии бизнеса.

Как получить месяц бухгалтерского обслуживания в подарок

Чтобы получить месяц бухгалтерского обслуживания в подарок, вам достаточно:

- связаться с нашей компанией;

- обсудить детали и условия сотрудничества;

- заключить договор на бухгалтерское обслуживание.

После заключения договора и оплаты услуг вы получаете месяц бухгалтерского обслуживания совершенно бесплатно!

Что входит в бухгалтерское обслуживание

Бухгалтерское обслуживание включает в себя:

- ведение бухгалтерского учета;

- составление и представление отчетности в налоговые органы;

- консультации по вопросам налогообложения и бухгалтерии;

- выполнение расчетов с поставщиками и покупателями;

- контроль за исполнением договорных обязательств.

Почему стоит выбрать нас

Мы являемся опытной бухгалтерской компанией с безупречной репутацией.

Наши преимущества:

- команда профессионалов с многолетним опытом работы;

- индивидуальный подход к каждому клиенту;

- соблюдение конфиденциальности и надежная защита данных;

- оптимальные условия и привлекательные цены;

- отличный сервис и оперативная поддержка.

Выбирайте надежного партнера и получите месяц бухгалтерского обслуживания в подарок! Это удобно, выгодно и поможет сделать ваш бизнес успешным.

Какие нужны КБК по НДФЛ в 2026 году

В 2026 году для перечисления НДФЛ необходимо использовать соответствующие КБК (коды бюджетной классификации). КБК представляют собой уникальные коды, которые идентифицируют виды доходов и расходов в государственном бюджете. Использование правильных КБК важно для правильного погашения налоговых обязательств и предотвращения ошибок.

Основные КБК по НДФЛ в 2026 году

Ниже приведены основные КБК, которые необходимы для перечисления НДФЛ в 2026 году:

- 182 1 11 010 31 — НДФЛ при доходе от продажи имущества;

- 182 1 11 020 21 — НДФЛ при получении процентов по банковским вкладам;

- 182 1 11 041 31 — НДФЛ при получении дивидендов;

- 182 1 11 060 31 — НДФЛ при получении выигрышей в лотереях;

- 182 1 12 010 31 — НДФЛ при заработной плате;

Как использовать КБК

Для использования КБК при перечислении НДФЛ в 2026 году необходимо указывать соответствующий код на соответствующих формах и документах. КБК должен быть указан в соответствующей графе или поле, чтобы обозначить, к какому виду дохода или расхода относится перечисляемая сумма. Важно не допустить ошибок при заполнении КБК, чтобы избежать возможных проблем с налоговыми органами.

Таким образом, в 2026 году для перечисления НДФЛ необходимо использовать соответствующие КБК. Основные КБК по НДФЛ включают коды для различных видов доходов. Важно правильно использовать КБК во избежание ошибок и проблем с налоговыми органами. Использование правильных КБК является важным этапом при уплате налоговых обязательств.

Реквизиты и правила оформления платежных поручений по НДФЛ

Оформление платежных поручений по НДФЛ требует правильного заполнения реквизитов и соблюдения определенных правил. Ниже приведены основные сведения, которые необходимо учесть при заполнении платежных поручений по НДФЛ.

Реквизиты платежного поручения:

- Номер счета получателя платежа

- Наименование получателя платежа

- ИНН получателя платежа

- БИК банка, в котором открыт счет получателя платежа

- Корреспондентский счет банка получателя платежа

- Наименование банка получателя платежа

- КПП получателя платежа (если имеется)

Правила оформления платежных поручений по НДФЛ:

- Заполняйте реквизиты платежного поручения четко и без ошибок.

- Указывайте номер счета получателя платежа полностью и правильно. Проверьте его дважды, чтобы исключить возможные ошибки.

- Укажите наименование получателя платежа точно так, как оно указано в договоре или других документах.

- Проверьте правильность указания ИНН получателя платежа.

- Укажите БИК банка получателя платежа и корреспондентский счет в соответствии с данными, предоставленными получателем платежа.

- Укажите наименование банка получателя платежа точно и без сокращений.

- Если у получателя платежа есть КПП, укажите его.

Пример:

| Номер счета получателя платежа | 12345678901234567890 |

| Наименование получателя платежа | Иванов Иван Иванович |

| ИНН получателя платежа | 1234567890 |

| БИК банка | 123456789 |

| Корреспондентский счет банка | 12345678901234567890 |

| Наименование банка | Банк «Название» |

| КПП получателя платежа | 123456789 |

При оформлении платежных поручений по НДФЛ необходимо тщательно проверять все реквизиты и следовать приведенным выше правилам. Только в этом случае возможно правильное и безошибочное оформление платежных поручений.

Дата признания дохода

Определение даты признания дохода имеет особое значение для арендодателей физических лиц, так как они обязаны уплачивать НДФЛ в момент получения дохода от аренды.

Критерии даты признания дохода

Дата признания дохода зависит от следующих критериев:

- Режим налогообложения арендатора: Если арендатор – физическое лицо, у которого установлен простой налоговый режим, то дата признания дохода совпадает с датой фактического получения арендной платы.

- Режим налогообложения арендатора: Если арендатор – юридическое лицо или индивидуальный предприниматель, дата признания дохода определяется в соответствии с положениями налогового законодательства. Обычно это можно узнать на основании месяца, за который арендная плата была получена.

| Режим налогообложения арендатора | Дата признания дохода |

|---|---|

| Физическое лицо (простой налоговый режим) | Дата фактического получения арендной платы |

| Юридическое лицо или индивидуальный предприниматель | Согласно положениям налогового законодательства |

Сроки уплаты НДФЛ

Арендодатели физических лиц, у которых установлен простой налоговый режим, должны уплачивать НДФЛ в установленный налоговым кодексом срок.

Согласно статье 228 НК РФ, уплата НДФЛ должна быть произведена не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

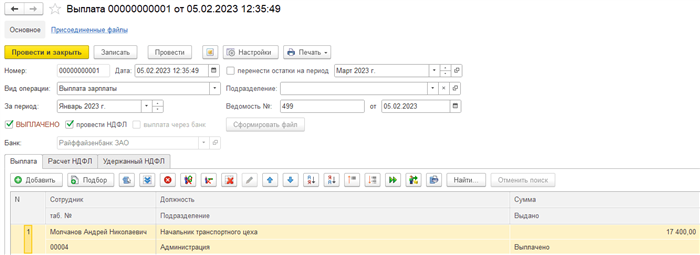

Пример отражения выплат по договору аренды в 6-НДФЛ

В данном примере рассмотрим отражение выплат, связанных с договором аренды, в 6-НДФЛ. Для учета данных выплат необходимо придерживаться определенных правил и заполнить соответствующие разделы декларации.

1. Составление договора аренды

Перед началом аренды краткосрочного или долгосрочного имущества необходимо составить договор аренды между арендодателем и арендатором. Договор должен содержать основные условия аренды, такие как:

- Сумма арендной платы;

- Срок аренды;

- Порядок и сроки оплаты арендной платы.

2. Расчет и начисление арендной платы

После подписания договора аренды арендодатель начинает расчет и начисление арендной платы. Сумма арендной платы должна соответствовать условиям договора и не превышать установленные ограничения согласно законодательству.

3. Отражение арендной платы в 6-НДФЛ

Для отражения выплат по договору аренды в 6-НДФЛ необходимо заполнить соответствующие разделы декларации:

- Раздел «Доходы, полученные в Российской Федерации». Указывается сумма арендной платы, полученной от арендатора.

- Раздел «Расходы, уменьшающие сумму налога». В этом разделе можно указать расходы, связанные с арендной деятельностью (например, коммунальные платежи, страховые взносы и др.), которые уменьшают сумму налога.

4. Подача и сдача налоговой декларации

После заполнения всех необходимых разделов 6-НДФЛ, налоговая декларация подается в налоговый орган. При подаче декларации важно убедиться, что все данные указаны правильно и соответствуют фактическим выплатам по договору аренды.

Необходимо учитывать, что налоговые правила могут изменяться со временем, поэтому рекомендуется своевременно ознакомиться с актуальными требованиями и инструкциями по заполнению 6-НДФЛ.

Новый механизм перечислений в бюджет

В январе 2026 года вступил в силу новый механизм перечислений в бюджет, касающийся перечисления НДФЛ за арендодателя физического лица. Этот новый механизм был введен для упрощения процедуры перечисления налога и облегчения обязанностей арендодателя.

Изменение сроков перечислений

Согласно новому механизму, арендодатель физическое лицо должен производить перечисление НДФЛ за предыдущий месяц не позднее 25 числа текущего месяца. Ранее срок перечисления составлял 20 числа текущего месяца. Такое изменение позволяет арендодателям иметь больше времени на осуществление перечислений и способствует снижению финансовых рисков.

Порядок перечислений

Для осуществления перечислений арендодателям физическим лицам необходимо:

- Подготовить отчет по перечисленному НДФЛ за предыдущий месяц;

- Заполнить налоговую декларацию на перечисление НДФЛ;

- Перечислить сумму налога на специальный банковский счет Федеральной налоговой службы.

Преимущества нового механизма

Внедрение нового механизма перечислений в бюджет приносит ряд преимуществ:

- Упрощение процедуры перечисления НДФЛ за арендодателя физического лица;

- Снижение финансовых рисков за счет увеличения срока перечисления;

- Улучшение финансовой дисциплины;

- Снижение административной нагрузки на арендодателей.

Особенности нового механизма

Новый механизм перечислений в бюджет имеет ряд особенностей:

| Особенность | Пояснение |

|---|---|

| Увеличение срока перечисления | Новый срок перечисления НДФЛ составляет 25 числа текущего месяца, что дает арендодателям дополнительное время на подготовку и проведение перечислений. |

| Обязательное заполнение налоговой декларации | Арендодатели физические лица обязаны заполнять налоговую декларацию на перечисление НДФЛ для осуществления перечислений в бюджет. |

| Перечисление налога на специальный счет ФНС | Сумма перечисленного налога должна быть переведена на специальный банковский счет Федеральной налоговой службы. |

Внедрение нового механизма перечислений в бюджет значительно упрощает процедуру перечисления НДФЛ за арендодателя физического лица и повышает финансовую дисциплину. Арендодателям стоит быть внимательными к новым срокам и обязательствам для своевременных и правильных перечислений.

НДФЛ за декабрь 2026 года

Важная информация о НДФЛ за декабрь 2026 года

Ниже приведены ключевые моменты, которые необходимо учесть при уплате НДФЛ за декабрь 2026 года:

- НДФЛ уплачивается в бюджет в следующем порядке: работник предоставляет работодателю справку о доходах (форма 2-НДФЛ), работодатель удерживает налог с заработной платы или вознаграждения и перечисляет его в налоговый орган.

- Размер налоговой ставки НДФЛ зависит от суммы дохода и применяемых налоговых льгот. Общая ставка налога может быть как 13%, так и 30%. Все зависит от структуры источника дохода.

- Работодатель обязан предоставить справку 2-НДФЛ каждому работнику в начале следующего года, в которой указана сумма заработной платы и удержанный налог за декабрь 2026 года.

Как правильно уплатить НДФЛ за декабрь 2026 года?

Для правильного расчета и уплаты НДФЛ за декабрь 2026 года, следуйте приведенным ниже инструкциям:

- Получите от работодателя справку 2-НДФЛ, которая содержит информацию о заработной плате и удержанном налоге за декабрь 2026 года.

- Сверьте данные в справке с фактическими доходами и удержанным налогом.

- Рассчитайте сумму НДФЛ, применяя соответствующую налоговую ставку.

- Перечислите уплаченный НДФЛ в налоговый орган в установленные сроки.

Последствия неправильной уплаты НДФЛ

Неправильная уплата НДФЛ за декабрь 2026 года может привести к негативным последствиям. Если сумма уплаченного налога некорректна или не была уплачена, налоговый орган может начислить штрафы и пени за неуплату или неправильную уплату налога.

| Неправильное декларирование | Сумма штрафа |

|---|---|

| Недекларирование доходов | от 20% до 40% от суммы неуплаченного налога |

| Неправильное указание суммы доходов | от 10% до 20% от суммы налога |

Чтобы избежать негативных последствий, рекомендуется внимательно проверить все данные в справке и правильно рассчитать сумму налога перед его уплатой в налоговый орган.

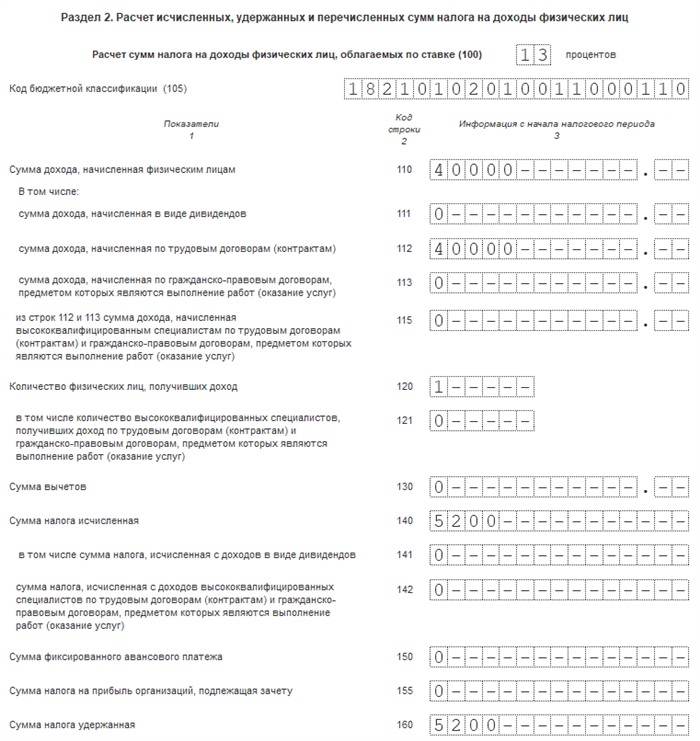

Как отразить в расчете 6-НДФЛ выплаты по договорам аренды

При осуществлении аренды квартиры или недвижимости от физического лица необходимо учесть налогообложение в виде 6-НДФЛ. Рассмотрим, как правильно отразить выплаты по договорам аренды в расчете данного налога.

1. Определите сумму, подлежащую налогообложению

Первым шагом является определение суммы, которая будет подлежать налогообложению. В данном случае это сумма арендной платы, полученной от арендатора. При этом необходимо учесть возможные дополнительные платежи, такие как коммунальные услуги или другие дополнительные услуги, предоставленные арендодателем.

2. Расчет 6-НДФЛ

Для расчета 6-НДФЛ необходимо умножить сумму арендной платы на ставку налога. Ставка налога составляет 13% для физических лиц. Полученная сумма будет обозначать сумму налога, подлежащую уплате.

3. Учет расходов

Важно помнить, что при расчете 6-НДФЛ можно учесть определенные расходы, связанные с арендой. Это могут быть, например, расходы на коммунальные платежи или ремонтные работы, проведенные арендодателем. Указание этих расходов позволяет снизить базу для расчета налога, что отразится на итоговой сумме налога.

4. Заполнение декларации 6-НДФЛ

После проведения расчетов необходимо заполнить декларацию 6-НДФЛ. В декларации необходимо указать все полученные доходы по договорам аренды, а также учесть применяемые налоговые льготы и расходы.

5. Уплата налога

Итоговая сумма налога, полученная в результате расчетов, должна быть уплачена в соответствующие налоговые органы. Необходимо учесть сроки и порядок уплаты налога, чтобы избежать штрафов и непредвиденных проблем.

Пример расчета 6-НДФЛ

Рассмотрим пример расчета 6-НДФЛ:

| Сумма арендной платы | 10 000 руб. |

|---|---|

| Ставка налога | 13% |

Расчет:

- 10 000 руб. * 13% = 1 300 руб.

Итоговая сумма налога составляет 1 300 рублей. Данная сумма подлежит уплате в налоговые органы.

Таким образом, правильное отражение выплат по договорам аренды в расчете 6-НДФЛ включает определение суммы налогооблагаемого дохода, расчет налога, учет возможных расходов, заполнение декларации и своевременную уплату налога в налоговые органы.

Как отразить доходы

1. Учет доходов

Для правильного отражения доходов необходимо вести соответствующий учет. Важно учесть следующие моменты:

- Определите правила учета доходов в соответствии с требованиями законодательства.

- Создайте учетные записи для отражения различных видов доходов (например, доходы от продажи товаров или услуг, доходы от аренды и т.д.).

- Определите методы учета доходов (например, метод начисления или метод кассового учета).

- Заполняйте учетные документы (например, приходные ордера или счета-фактуры) в соответствии с фактическими операциями.

2. Отражение доходов в бухгалтерском учете

Отражение доходов в бухгалтерском учете требует следующих действий:

- Запись доходов в соответствующие счета учета (например, счет 90 «Продажи товаров», счет 91 «Продажи услуг» и т.д.).

- Расчет налоговой базы на основе отраженных доходов и применение соответствующих налоговых ставок.

- Отражение доходов в налоговой отчетности.

3. Ведение отдельного учета для отражения доходов от аренды

Если вы являетесь арендодателем и получаете доходы от аренды, рекомендуется вести отдельный учет для отражения этих доходов:

- Создайте отдельную учетную запись для отражения доходов от аренды.

- Записывайте полученные суммы доходов от аренды в соответствующую учетную запись.

- Учитывайте сроки и способы оплаты аренды при отражении доходов.

4. НДФЛ за арендодателя физическое лицо в январе 2026

В январе 2026 года арендодателям физическим лицам необходимо будет перечислить налог на доходы физических лиц (НДФЛ) за предыдущий год. Для правильного учета и перечисления НДФЛ рекомендуется выполнять следующие действия:

- Определите сумму доходов, полученных от аренды за предыдущий год.

- Рассчитайте сумму НДФЛ в соответствии с установленными налоговыми ставками и льготами.

- Подготовьте и предоставьте налоговую декларацию по НДФЛ в налоговый орган.

- Перечислите сумму НДФЛ на соответствующий счет налогового органа в январе 2026 года.

Правильное отражение доходов является важным аспектом финансового учета и позволяет предоставить точную информацию о финансовом состоянии предприятия. При отражении доходов важно соблюдать требования законодательства и правил учета, а также своевременно перечислять налоги и предоставлять отчетность в налоговые органы.

Порядок признания доходов в целях НДФЛ

1. Учетная политика

Одним из первых шагов в признании доходов в целях НДФЛ является разработка учетной политики. Учетная политика должна соответствовать требованиям законодательства и определять порядок ведения учета, включая признание и отражение доходов.

2. Общие правила признания доходов

Доходы, подлежащие признанию в целях НДФЛ, определяются исходя из видов деятельности и источников доходов физического лица. В общем случае, доход считается полученным и подлежащим налогообложению в момент фактического получения или права на получение дохода.

- Трудовой доход: зарплата, премии, компенсации, и т.д.;

- Бизнес-доход: прибыль от предпринимательской деятельности;

- Имущественный доход: проценты, дивиденды, арендная плата;

- Разовые доходы: выигрыши, отступные и другие полученные единовременные суммы.

3. Особенности признания доходов

Существуют некоторые особенности признания доходов в отдельных случаях:

| Вид дохода | Особенности признания |

|---|---|

| Дивиденды | Облагаются ставкой 9% при условии, что налоги уже уплачены на уровне предприятия |

| Арендная плата | Облагается ставкой 13% без возможности применения льгот |

| Выплата по договору займа | Облагается ставкой 13%, если договор займа заключен между физическими лицами |

4. Сроки и форма предоставления декларации

Для признания доходов в целях НДФЛ физическое лицо должно ежегодно подать налоговую декларацию. Срок предоставления декларации устанавливается законодательством и обычно составляет 30 апреля года, следующего за отчетным. Форма декларации зависит от источников доходов и вида деятельности.

5. Контроль со стороны налоговых органов

Налоговые органы имеют право проверять правильность признания доходов физическим лицом. По результатам проверки могут быть вынесены решения о начислении дополнительного налогового платежа или возврата переплаты. В случае возникновения налоговых споров, стороны могут обратиться в налоговые органы с жалобами или обжаловать решения в суде.

В общем, порядок признания доходов в целях НДФЛ требует тщательного внимания к деталям и соблюдения всех требований законодательства. Рекомендуется получить квалифицированную юридическую консультацию для обеспечения соответствия действий налогоплательщика требованиям закона.

Авансовый НДФЛ с доходов иностранцев

В России иностранные граждане, получающие доходы, обязаны уплачивать налог на доходы физических лиц (НДФЛ). Однако, в случае, когда такие иностранцы получают доходы только от работы в России и не имеют других источников доходов, они могут воспользоваться особенностью российской налоговой системы, а именно авансовым уплатой НДФЛ.

Что такое авансовый НДФЛ?

Авансовый НДФЛ — это система уплаты налога, при которой налоговая база и оценка размера налога производится исходя из доходов, полученных в текущем году до момента уплаты авансового платежа.

Какую роль играют авансовые платежи?

Авансовые платежи позволяют иностранным гражданам уплачивать налог на основании ожидаемых доходов в текущем году, что позволяет им распределить налоговые платежи на протяжении всего года, а не платить весь налог единовременно в конце года при подаче декларации.

Как происходит уплата авансового НДФЛ?

Иностранные граждане, получающие доходы от работы в России, должны уплачивать НДФЛ авансом каждый месяц. Размер авансового платежа рассчитывается исходя из предыдущих доходов и налоговых вычетов, а также прогнозируемых доходов на текущий год.

Как воспользоваться системой авансовых платежей?

Для того чтобы воспользоваться системой авансовых платежей, иностранный гражданин должен обратиться в налоговую инспекцию по месту своего пребывания или регистрации в России и подать заявление о прибытии на работу. В заявлении необходимо указать информацию о работодателе, ожидаемых доходах и налоговых вычетах.

Преимущества использования системы авансовых платежей

- Распределение налоговых платежей на протяжении года, что позволяет избежать значительных выплат по налогу в конце года.

- Учет предыдущих доходов и налоговых вычетов при расчете авансового платежа.

- Удобство и простота в уплате налога на основе фактических доходов.

Пример расчета авансового платежа

| Показатель | Сумма |

|---|---|

| Предыдущие доходы | 100 000 рублей |

| Налоговые вычеты | 20 000 рублей |

| Прогнозируемые доходы в текущем году | 300 000 рублей |

Расчет авансового платежа:

(100 000 — 20 000) / 12 * 13% = 7 166.67 рублей

Итак, система авансовых платежей позволяет иностранным гражданам уплачивать НДФЛ на основе ожидаемых доходов в текущем году. Это облегчает платежи и позволяет более эффективно распределить налоговые обязательства на протяжении всего года.

Отчетность по НДФЛ в 2026 году

В 2026 году остается актуальным вопрос отчетности по НДФЛ для различных категорий налогоплательщиков. Правильное составление и своевременная подача отчетности помогут избежать штрафных санкций и проблем с налоговыми органами.

Кто обязан предоставлять отчетность по НДФЛ в 2026 году?

Отчетность по НДФЛ должны предоставлять следующие категории налогоплательщиков:

- Физические лица, получающие доходы от передачи недвижимости в аренду

- Самозанятые лица, осуществляющие предпринимательскую деятельность

- Работодатели, выплачивающие доходы сотрудникам

- Другие категории налогоплательщиков в зависимости от характера получаемых доходов

Какие документы необходимо подготовить для отчетности по НДФЛ?

Для правильного заполнения отчетности по НДФЛ необходимо подготовить следующие документы:

- Свидетельство о постановке на учет в налоговом органе

- Договор аренды недвижимости, если вы являетесь арендодателем

- Реестр доходов и вычетов

- Реестр выплаченных доходов сотрудникам, если вы работодатель

- Другие документы, связанные с получением и выплатой доходов

Как правильно заполнить отчетность по НДФЛ?

Для правильного заполнения отчетности по НДФЛ необходимо:

- Ознакомиться с требованиями налогового органа и инструкцией по заполнению отчетности

- Правильно указать данные о доходах и вычетах

- Проверить правильность заполнения и достоверность предоставленной информации

- Своевременно подать отчетность в налоговый орган

Какие сроки подачи отчетности по НДФЛ в 2026 году?

Сроки подачи отчетности по НДФЛ в 2026 году могут зависеть от категории налогоплательщика:

| Категория налогоплательщика | Срок подачи отчетности |

|---|---|

| Физические лица, получающие доходы от передачи недвижимости в аренду | Не позднее 1 апреля |

| Самозанятые лица | Не позднее 30 апреля |

| Работодатели | Не позднее 30 апреля |

| Другие категории налогоплательщиков | Зависит от характера получаемых доходов |

Важно соблюдать установленные сроки подачи отчетности, чтобы избежать штрафных санкций и проблем с налоговыми органами.

Отчетность по НДФЛ в 2026 году является важной составляющей налогообложения. Правильное заполнение и своевременная подача отчетности помогут избежать проблем с налоговыми органами и сохранить финансовую надежность.

Когда уведомлять ФНС

Сроки уведомления

Физическое лицо, выступающее в роли арендодателя, обязано уведомить ФНС не позднее 31 января года, следующего за отчетным. Например, если вы сдали недвижимость в аренду в 2022 году, то уведомление должно быть подано не позднее 31 января 2026 года.

Форма уведомления

Уведомление подается в форме электронного документа через специальную информационную систему ФНС. Для этого необходимо иметь электронную подпись и зарегистрироваться в системе. Уведомление должно содержать следующую информацию:

- ИНН арендодателя;

- ФИО арендодателя;

- Номер договора аренды и его дату;

- Сумму арендной платы, полученную за отчетный год;

- Причину предоставления уведомления в течение указанного срока.

Последствия неуведомления

Несвоевременное или неправильное уведомление может повлечь за собой негативные последствия для арендодателя. ФНС имеет право наладить административную ответственность в виде наложения штрафа, который может составлять значительную сумму. Кроме того, неуведомление может привести к проверке со стороны налоговых органов, а в случае выявления нарушений — к дополнительным налоговым платежам.

Консультация специалиста

Если у вас возникают вопросы или трудности с уведомлением ФНС, рекомендуется обратиться за консультацией к компетентному юристу или бухгалтеру. Они помогут разобраться в требованиях и предоставить профессиональную поддержку в данном вопросе.

НДФЛ с аренды имущества у физического лица

НДФЛ (налог на доходы физических лиц) взимается с аренды имущества у физического лица в соответствии с действующим законодательством РФ. Определение и уплата данного налога осуществляется как арендатором, так и арендодателем.

Основные правила и условия оплаты НДФЛ с аренды имущества у физических лиц:

- НДФЛ удерживается арендатором из суммы платежа по договору аренды сразу при его фактическом поступлении арендодателю.

- Ставка НДФЛ составляет 13% от полученного арендодателем дохода.

- Арендатор обязан удержать и перечислить налоговую сумму налоговому органу в течение 5-ти дней с момента удержания.

Пример расчета НДФЛ с аренды имущества у физического лица:

| Сумма арендной платы | 13% НДФЛ | К выплате арендодателю |

|---|---|---|

| 10 000 рублей | 1 300 рублей | 8 700 рублей |

Уплата и декларирование НДФЛ с аренды имущества у физического лица необходимы для соблюдения требований налогового законодательства РФ. Неисполнение данной обязанности может привести к налоговым штрафам и последствиям.

Когда платить НДФЛ в январе 2026 года

Физическое лицо как арендодатель

- Если вы являетесь физическим лицом и сдаете недвижимость в аренду, то в январе 2026 года вам необходимо будет уплатить НДФЛ на полученные от аренды доходы за предыдущий год.

- Вы должны подать декларацию о доходах и уплатить НДФЛ до 30 апреля 2026 года.

Начисление дохода физическому лицу

- Если вы являетесь получателем доходов, начисленных физическим лицам, то вам необходимо уплатить НДФЛ по этим доходам в январе 2026 года.

- Работодатель или организация, выплачивающая вам доходы, должна удержать НДФЛ из начисленных сумм и перечислить его в бюджет государства.

- Если вы получаете доходы от различных источников, не связанных с работой по трудовому договору, то вы также обязаны уплатить НДФЛ по этим доходам.

Государственные пособия и другие выплаты

- Если вы получаете государственные пособия или другие выплаты, на которые установлены налоговые ставки, то вам необходимо будет уплатить НДФЛ по этим суммам в январе 2026 года.

- Размер и способ начисления налога будут определены в соответствии с налоговым законодательством.

Суммы и сроки уплаты

Размер НДФЛ и сроки его уплаты могут различаться в зависимости от конкретной ситуации и налогового законодательства. Рекомендуется проконсультироваться с налоговым специалистом или изучить соответствующую информацию на сайте налоговой службы, чтобы быть уверенным в своих обязанностях по уплате НДФЛ в январе 2026 года.

Что это значит?

В январе 2026 года арендодатель физическое лицо может перечислить НДФЛ. Но что это значит и какие обязательства возникают?

НДФЛ

НДФЛ — это налог на доходы физических лиц, который начисляется на полученные доходы и уплачивается гражданином государству. В случае с арендой, НДФЛ может быть удержан у арендатора или быть оплачен арендодателем.

Когда перечислять НДФЛ арендодателю?

В соответствии с законодательством, НДФЛ, удержанный арендатором, должен быть перечислен арендодателю не позднее 20-го числа месяца, следующего за кварталом. Если аренда была заключена на квартал, то НДФЛ перечисляется ежемесячно.

Обязательства арендодателя при перечислении НДФЛ

Перечисление НДФЛ арендодателем подразумевает выполнение следующих обязательств:

- Удержание суммы НДФЛ исходя из ставки, установленной законодательством;

- Формирование и предоставление арендатору справки 2-НДФЛ, подтверждающей уплату данного налога;

- Получение перечисленных денежных средств от арендатора на свой счет;

- Соблюдение сроков перечисления НДФЛ и предоставления справки 2-НДФЛ арендатору.

Последствия невыполнения обязательств

Несоблюдение обязательств по перечислению НДФЛ может повлечь за собой следующие последствия:

- Штрафные санкции со стороны налоговой службы;

- Приостановление договора аренды или отказ от его продолжения;

- Обращение в суд для взыскания неуплаченных сумм налога;

- Усложнение отношений с арендатором и потеря доверия со стороны других потенциальных арендаторов.

Если вы являетесь арендодателем физическим лицом, не забывайте свои обязанности по перечислению НДФЛ, чтобы избежать неприятных последствий.

Как отчитываться по форме 6-НДФЛ

1. Собрать и проверить необходимые документы

Перед заполнением отчетности по форме 6-НДФЛ необходимо собрать все необходимые документы, такие как:

- Трудовой договор;

- Справка о доходах;

- Документы об имущественных вычетах;

- Прочие документы, связанные с получением доходов.

Также необходимо проверить правильность заполнения документов и их соответствие требованиям налогового законодательства.

2. Заполнить форму 6-НДФЛ

Заполнение формы 6-НДФЛ производится в электронном виде и представляется в налоговый орган. При заполнении необходимо указать следующую информацию:

- Период, за который производится отчетность;

- Сведения о работниках и доходах, начисленных и выплаченных им;

- Суммы налога, начисленного и удержанного;

- Информацию об имущественных вычетах и прочих вычетах, применяемых к доходам.

Важно заполнять форму точно и без ошибок, так как неправильное заполнение может привести к штрафам или иным санкциям со стороны налоговых органов.

3. Представить отчетность в налоговый орган

После заполнения формы 6-НДФЛ необходимо представить ее в налоговый орган в установленные сроки. Представление отчетности может производиться как в электронном виде, так и в печатном виде. В случае представления в электронной форме, необходимо внимательно проверить правильность загрузки и доставки отчетности.

4. Отчитаться за каждый налоговый период

Отчетность по форме 6-НДФЛ следует представлять за каждый налоговый период в соответствии с установленными сроками. Обычно отчетность представляется ежегодно.

Следуя указанным выше рекомендациям, вы сможете успешно отчитаться по форме 6-НДФЛ и избежать возможных проблем и штрафов.

Уведомление об исчисленных суммах НДФЛ

Уважаемый арендатор!

Согласно действующему законодательству, мы обязаны предоставить вам уведомление об исчисленных суммах налога на доходы физических лиц (НДФЛ) по аренде недвижимости. В соответствии с вашим договором аренды, мы являемся арендодателем и обязаны перечислять НДФЛ с вашей стороны.

Сведения о налоговых ставках

В соответствии с действующим законодательством, ставка НДФЛ для физических лиц, получающих доходы от аренды недвижимости, составляет 13%. Данная ставка применяется к доходу, полученному от сдачи в аренду недвижимости и рассчитывается из суммы, указанной в договоре аренды.

Исчисленные суммы НДФЛ

На основании данных, предоставленных вами и указанных в договоре аренды, мы произвели расчет исчисленных сумм НДФЛ за январь 2026 года.

| Сумма арендной платы за январь 2026 года | Исчисленная сумма НДФЛ (13% от суммы арендной платы) |

|---|---|

| XXXX руб. | XXXX руб. |

Указанная сумма НДФЛ должна быть перечислена в соответствии с договором аренды. Просим вас произвести оплату исчисленной суммы НДФЛ до указанной даты.

Документы для перечисления НДФЛ

Для перечисления и учета исчисленной суммы НДФЛ, просим предоставить нам следующие документы:

- Kвитанцию об оплате исчисленной суммы НДФЛ;

- Заполненную налоговую декларацию по форме № 3-НДФЛ за январь 2026 года.

Пожалуйста, учтите, что несвоевременная оплата и перечисление НДФЛ может привести к применению штрафных санкций со стороны налоговых органов.

Если у вас возникли вопросы или требуется дополнительная информация, обращайтесь к нашим специалистам по номеру телефона, указанному в договоре аренды. Мы готовы помочь вам с любыми вопросами, связанными с оплатой НДФЛ.

Благодарим вас за понимание и своевременное выполнение обязанностей по уплате налогов.