Уважаемые сотрудники Пенсионного фонда России!

Настоящим письмом я хотел бы подтвердить правильность расчета величины ИПК (индивидуального пенсионного капитала) для моего накопительного пенсионного счета.

Прошу учесть следующую информацию при расчете моего ИПК:

— Исходные данные о заработке и стаже, предоставленные работодателями и подтвержденные соответствующими документами.

— Соблюдение всех требований законодательства и правил Пенсионного фонда России при расчете и начислении пенсионных накоплений.

Просьба проверить и подтвердить правильность расчетов, а также проинформировать меня о любых корректировках или дополнительных документах, которые необходимо предоставить для уточнения величины ИПК.

С уважением,

[Ваше имя и контактная информация]

Пенсия для тех, кто работает без пенсионных взносов

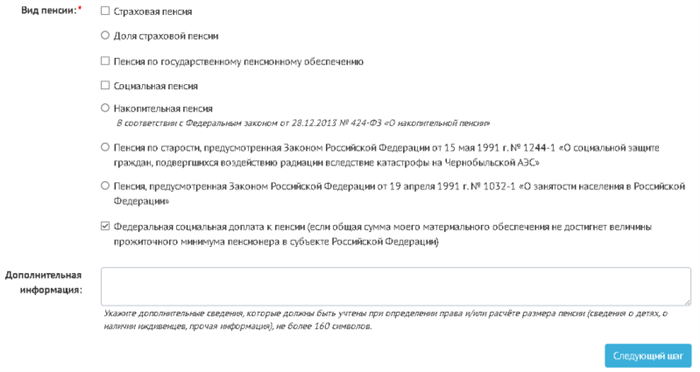

Виды пенсий для тех, кто не платит пенсионные взносы:

- Минимальная пенсия – выплачивается лицам, достигшим пенсионного возраста, но не имеющим достаточного стажа для получения пенсии по возрасту или инвалидности.

- Социальная пенсия – предоставляется некоторым категориям граждан, таким как инвалиды, ветераны труда, женщины, воспитывающие детей и другие, независимо от пенсионного стажа и наличия пенсионных взносов.

- Назначение пенсии по старости – осуществляется в случае, если у застрахованного лица, не являющегося плательщиком пенсионных взносов, имеется достаточный пенсионный стаж.

Пенсионные выплаты для лиц без пенсионных взносов:

Величина пенсии для лиц, не вносящих пенсионные взносы, рассчитывается исходя из следующих факторов:

- Декретный период – период времени, в течение которого указанное лицо находилось в декретном отпуске и не вносило пенсионные взносы. Этот период учитывается при расчете пенсионной выплаты.

- Негативные факторы – такие как хронические заболевания, трудовые несчастные случаи, инвалидность, несвоевременная учеба и т. д. Можут повлиять на размер пенсии.

- Нормальный стаж – период времени, в течение которого лицо являлось плательщиком пенсионных взносов и работал без перерыва. Учитывается при определении пенсионной выплаты.

Действия для получения пенсии без пенсионных взносов:

- Собрать документы – паспорт, страховое свидетельство, медицинские документы, подтверждающие негативные факторы, декретные записи и другие документы, необходимые для расчета пенсии.

- Обратиться в Пенсионный фонд РФ – предоставить все документы и заполнить соответствующую заявку на получение пенсии.

- Пройти медицинскую комиссию – в случае, если есть инвалидность или другой фактор, влияющий на пенсионную выплату.

- Ожидать рассмотрения заявки – время рассмотрения может занимать несколько месяцев, в зависимости от загруженности Пенсионного фонда.

- Получить пенсию – после положительного решения Пенсионного фонда, пенсионные выплаты будут начисляться ежемесячно в соответствии с нормативами и правилами, установленными законодательством.

Преимущества и недостатки получения пенсии без пенсионных взносов:

| Преимущества | Недостатки |

|---|---|

| Возможность получения пенсии без взносов | Меньшая сумма пенсионных выплат по сравнению с теми, кто вносит пенсионные взносы |

| Право на пенсию для лиц, не имеющих возможности работать и вносить взносы | Большая нагрузка на бюджет государства из-за выплат пенсий без взносов |

Получение пенсии без пенсионных взносов может быть важным и необходимым для многих лиц, не имеющих возможности работать или вносить взносы. Величина пенсии рассчитывается на основе стажа работы, негативных факторов и других факторов в соответствии с законодательством.

Как увеличить размер пенсионных баллов и пенсии

Старайтесь работать больше лет

Один из основных факторов, влияющих на размер пенсии, это стаж работы. Чем больше лет вы отработали, тем больше пенсионных баллов вы наберете. Поэтому старайтесь работать на протяжении всей трудовой карьеры и не оставляйте длительные периоды без работы.

Увеличьте заработок

Заработок также оказывает влияние на размер пенсионных баллов. Чем выше ваш заработок, тем больше баллов вы заработаете. Постоянно стремитесь повышать свою квалификацию, развиваться в карьере и искать возможности для увеличения заработной платы.

Дополнительные взносы в пенсионный фонд

Если у вас есть возможность, рассмотрите вариант внесения дополнительных взносов в пенсионный фонд. Это позволит увеличить количество пенсионных баллов и, следовательно, размер пенсии. Обратитесь к своему работодателю или пенсионному фонду за подробной информацией о дополнительных взносах.

Пенсионное страхование в инвестиционных фондах

Еще один способ увеличить пенсионные баллы и размер пенсии — это вложить свои деньги в пенсионное страхование в инвестиционных фондах. Такой подход позволит увеличить накопления на пенсии благодаря инвестициям в различные финансовые инструменты.

Увеличение размера пенсионных баллов и пенсии возможно при условии увеличения стажа работы, заработка, дополнительных взносов в пенсионный фонд и использования пенсионного страхования в инвестиционных фондах. Эти меры помогут вам обеспечить более комфортную пенсию в будущем.

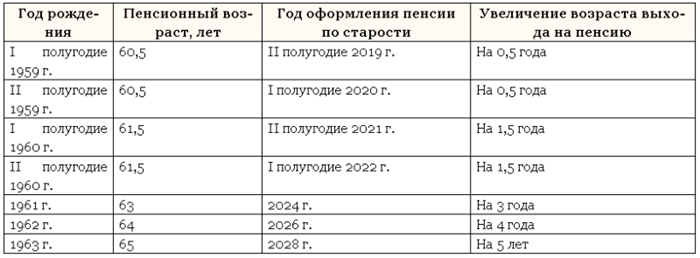

В каком возрасте можно выйти на пенсию

Законодательное регулирование возраста выхода на пенсию

Пенсионный возраст определен Федеральным законом от 28 июля 2020 года № 350-ФЗ «О выплатах пенсий гражданам в связи с наступлением пенсионного возраста, о социальной поддержке отдельных категорий граждан и о внесении изменений в отдельные законодательные акты Российской Федерации».

Согласно закону, пенсионный возраст составляет:

- для мужчин — 65 лет

- для женщин — 60 лет

Учет стажа работы

При определении возраста выхода на пенсию также учитывается стаж работы. За каждый год стажа работы, превышающего минимальный, устанавливается дополнительный месяц пенсионного возраста для мужчин и два дополнительных месяца для женщин.

При этом учитывается следующее:

- рабочий стаж, указанный в трудовой книжке;

- время, отработанное в условиях тяжелых, особо тяжелых или вредных условий труда;

- время, отработанное в льготных отраслях;

- периоды неработы, связанные с уходом за ребенком до достижения им возраста трех лет;

- периоды обучения в высших учебных заведениях и заочных формах обучения;

- другие периоды, которые могут учитываться в соответствии с законодательством.

Отсрочка выхода на пенсию

Возможна отсрочка выхода на пенсию за счет наличия следующих условий:

- Наличие высокого профессионального уровня.

- Осуществление работы, связанной с особыми условиями труда.

- Наличие особых заслуг перед Российской Федерацией.

Индивидуальный пенсионный капитал

Помимо возраста и стажа, при определении возможности выхода на пенсию учитывается наличие накопительной пенсии в виде индивидуального пенсионного капитала. Индивидуальный пенсионный капитал формируется за счет пенсионных накоплений граждан и используется для назначения пенсии в случае недостаточности страхового стажа или возраста.

В зависимости от размера индивидуального пенсионного капитала, гражданин может иметь возможность выйти на пенсию досрочно.

Таким образом, возраст выхода на пенсию определен законодательством и зависит от пола гражданина. Кроме того, учитывается стаж работы и наличие индивидуального пенсионного капитала. Для получения подробной информации о правилах и условиях выхода на пенсию рекомендуется обратиться в Пенсионный фонд Российской Федерации.

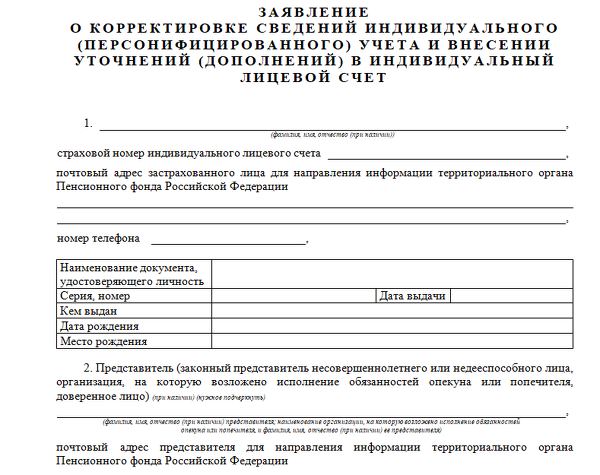

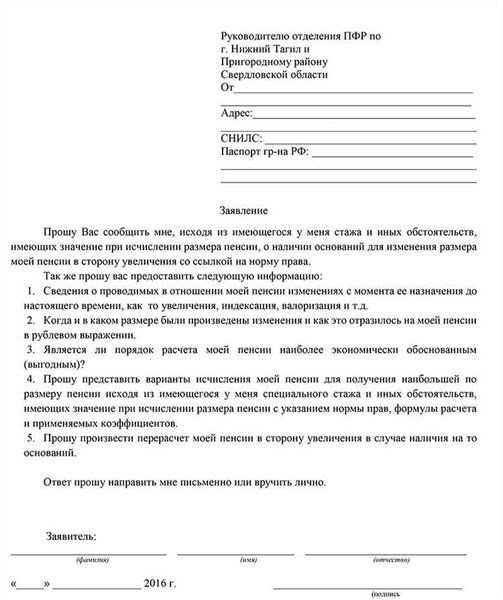

Образец заявления на проверку правильности начисления пенсии

Уважаемый председатель пенсионного фонда,

Я, [ФИО], обращаюсь к Вам с просьбой провести проверку правильности начисления моей пенсии.

1. Введение

В связи с некоторыми сомнениями относительно суммы моей пенсии, я призываю Вас провести проверку и убедиться, что все расчеты были выполнены правильно и с учетом всех моих страховых взносов.

2. Расчет пенсии

Прошу обратить внимание на следующие моменты, связанные с начислением моей пенсии:

- Точность учета моих трудовых стажей;

- Корректность расчетов суммы пенсии в соответствии с действующим законодательством;

- Правильность учета всех моих страховых взносов, выплаченных за время трудовой деятельности.

3. Причина обращения

Я обратился с этой просьбой, поскольку сумма моей пенсии, которую я получаю в настоящее время, не соответствует моим ожиданиям и не согласуется с моими предыдущими доходами и стажем работы.

С учетом перечисленных факторов, я прошу провести проверку, чтобы убедиться, что все расчеты и начисления были выполнены правильно.

4. Доступ к необходимой информации

Для проведения проверки я готов предоставить все необходимые документы и информацию, которая могла бы помочь вам в проведении проверки.

Прошу Вас рассмотреть данное заявление и провести необходимые проверки. Я надеюсь на положительный и ответственный подход к данному вопросу.

Спасибо за внимание к моей просьбе.

С уважением,

[ФИО]

Пример № 1. МРОТ

Уважаемый оператор ПФР,

Я, [ФИО], обращаюсь к вам с вопросом о правильности расчета величины ИПК (индекса прожиточного минимума) на [*год*].

Исходные данные

- Год: [*год*]

- МРОТ: [*сумма*]

Пояснение

Согласно информации, опубликованной Федеральной службой государственной статистики, на [*год*] год индекс прожиточного минимума составляет [*сумма*] рублей.

Расчеты

Проведя расчеты, в соответствии с установленным алгоритмом, получаем следующий результат:

| Показатель | Значение |

|---|---|

| MROT | [*сумма*] рублей |

| ИПК | [*индекс*] |

| МРОТ с учетом ИПК | [*результат*] рублей |

Таким образом, получаем, что величина МРОТ с учетом индекса прожиточного минимума на [*год*] год составляет [*результат*] рублей.

Прошу вас проверить указанные расчеты и подтвердить правильность величины МРОТ на [*год*] год.

С уважением,

[ФИО]

Что такое ИПК?

ИПК рассчитывается на основе суммы страховых взносов работника, перечисленных в ПФР за все годы его трудовой деятельности. При этом учитывается не только сумма, но и длительность периода, в течение которого вносились страховые взносы. Отсутствие или неправильное расчет платежей может привести к неправильному ИПК и, как следствие, к недостаточной пенсии.

Как рассчитывается ИПК?

ИПК рассчитывается по формуле:

ИПК = Сумма страховых взносов / Длительность периода

Сумма страховых взносов включает в себя обязательные пенсионные взносы работника и работодателя, а также дополнительные страховые взносы (если они были уплачены).

Важно отметить, что для расчета ИПК учитываются только периоды, в течение которых работник выплачивал страховые взносы в пенсионный фонд. Если взносы не были уплачены за отдельные годы или уплачены неправильно, то эти периоды не включаются в расчет ИПК.

Зачем нужно знать ИПК?

Знание ИПК важно для того, чтобы убедиться в правильности расчета будущей пенсии. Если вы сомневаетесь в правильности расчета ИПК, вы можете обратиться в Пенсионный фонд с запросом о проверке правильности расчета.

Также знание ИПК поможет вам принять все необходимые меры для увеличения размера будущей пенсии. Вы можете попытаться увеличить сумму страховых взносов, дополнительно внести платежи или проверить правильность учета всех периодов трудовой деятельности.

Советы по расчету ИПК:

- Сохраняйте все документы, подтверждающие выплату страховых взносов в ПФР;

- Периодически проверяйте правильность учета всех периодов трудовой деятельности в ПФР и сверяйте их с личной информацией;

- Обязательно уведомляйте ПФР о всех изменениях в вашем трудовом стаже и выплатах;

- Если возникают сомнения или вопросы, обращайтесь в ПФР для уточнения информации или запроса проверки ИПК.

Знание ИПК позволяет обеспечить надежность и достоверность расчета будущей пенсии. Следуйте советам по расчету ИПК и не забывайте контролировать свои страховые взносы, чтобы быть уверенным в получении достойной пенсии после выхода на пенсию.

Как начать получать пенсию

1. Сбор необходимых документов

Первым шагом в получении пенсии является сбор необходимых документов. Вам потребуется следующая информация:

- Паспорт гражданина Российской Федерации;

- СНИЛС (Страховой номер индивидуального лицевого счета);

- Трудовая книжка;

- Документы, подтверждающие стаж работы;

- Справка о заработной плате или документы, подтверждающие иные источники дохода;

- Документы, подтверждающие категорию занятости (например, для военнослужащих – военный билет);

- Документы, подтверждающие причину получения пенсии (например, для инвалидов и лиц, достигших пенсионного возраста).

2. Обращение в Пенсионный фонд Российской Федерации

После сбора всех необходимых документов необходимо обратиться в Пенсионный фонд Российской Федерации (ПФР). Можно выбрать удобный для вас способ обращения: личное посещение филиала ПФР, отправка документов почтой или электронная подача заявления через официальный сайт ПФР.

3. Заполнение заявления и предоставление документов

При обращении в ПФР вам необходимо будет заполнить заявление на получение пенсии и предоставить все необходимые документы. Заявление можно получить в филиале ПФР или скачать с официального сайта. Онлайн-подачу заявления также можно выполнить через портал государственных услуг Госуслуги.

4. Проверка и рассмотрение заявления

После подачи заявления и предоставления всех документов ПФР проводит проверку и рассмотрение вашего заявления. В этом процессе может потребоваться определенное время, поэтому рекомендуется ознакомиться с сроками рассмотрения, которые установлены для вашего региона.

5. Получение решения и начало выплаты пенсии

После завершения проверки и рассмотрения заявления ПФР принимает решение о назначении пенсии. Если решение положительное, вы получаете уведомление о начале выплаты пенсии. В зависимости от выбранного вами способа выплаты, день выплаты может быть разным.

Важно помнить: для получения пенсии необходимо своевременно обратиться в ПФР и предоставить все необходимые документы. Будьте внимательны и следуйте указаниям ПФР, чтобы минимизировать возможные задержки и проблемы при получении пенсии.

Расчет пенсии: что учитывается, что не учитывается в ПФР

Пенсионный фонд России (ПФР) осуществляет расчет пенсионных выплат гражданам, учитывая ряд факторов и параметров. В данной статье мы рассмотрим, что именно учитывается при расчете пенсии, а также то, что ПФР не учитывает при определении величины будущих пенсионных выплат.

Что учитывается при расчете пенсии:

- Трудовой стаж — один из основных факторов, влияющих на величину пенсии. Чем дольше человек проработал, тем выше будет его пенсионное пособие.

- Заработок — сумма денежных средств, которые человек получал за время работы. Чем выше заработок, тем больше пенсионных начислений получит гражданин.

- Страховые взносы — сумма денежных средств, уплаченных в ПФР на пенсионное обеспечение. От размера страховых взносов зависит размер будущих пенсионных выплат.

- Общий стаж — база для расчета пенсии, определяется как сумма периодов страховой работы, профессиональной деятельности и других учетных периодов.

Что не учитывается при расчете пенсии:

- Социальный статус — при расчете пенсионных выплат не учитывается социальное положение гражданина, его знаменитость или репутация.

- Научные степени и звания — образование и ученые звания не влияют на величину пенсии, поскольку при расчете учитывается только стаж и заработок.

- Финансовое положение семьи — рассчитывать пенсию ПФР не учитывает доходы и финансовое положение родственников пенсионера.

- Имущественное положение — наличие или отсутствие собственности не влияет на величину пенсии, поскольку расчет производится исключительно на основе трудового стажа и заработка.

Важно понимать, что пенсионная система основана на принципах справедливости и социальной защищенности. Поэтому при расчете пенсионных выплат ПФР учитывает только объективные факторы: трудовой стаж, заработок и страховые взносы. Однако, для индивидуального представления об ожидаемой величине пенсии рекомендуется обратиться в ПФР для получения точной информации о расчетах.

Что делать, если не хватает пенсионных баллов или стажа?

Многие люди сталкиваются с ситуацией, когда у них не хватает пенсионных баллов или стажа для получения достойного пенсионного обеспечения. В этом случае возникает вопрос, что делать и как можно исправить ситуацию. В данной статье мы рассмотрим несколько вариантов действий в такой ситуации.

1. Проверьте правильность расчета своих пенсионных баллов и стажа. Возможно, в процессе расчетов была допущена ошибка или упущение. Для этого обратитесь в Пенсионный фонд Российской Федерации (ПФР) и запросите свою трудовую книжку и пенсионное дело. Также можно попросить консультацию специалиста в ПФР, который поможет вам разобраться с вашей ситуацией.

2. Узнайте о возможности дополнительного страхования

Если у вас не хватает пенсионных баллов или стажа, можно обратиться к ПФР и узнать о возможности дополнительного страхования. Дополнительное страхование может позволить вам увеличить свои пенсионные баллы и стаж, что в свою очередь повлияет на размер вашей пенсии. При этом стоит быть готовым к дополнительным финансовым затратам, так как дополнительное страхование является платным.

3. Рассмотрите возможность продолжения трудовой деятельности

Если у вас не хватает пенсионных баллов или стажа, можно рассмотреть возможность продолжения трудовой деятельности. Работа после достижения пенсионного возраста может позволить вам увеличить свои пенсионные баллы и стаж, а также получать дополнительный доход. При этом стоит учесть, что продолжение трудовой деятельности может потребовать дополнительных усилий и времени.

4. Изучите возможность получения других льгот и пособий

Если у вас не хватает пенсионных баллов или стажа, можно изучить возможность получения других льгот и пособий. Например, вы можете иметь право на надбавку к пенсии или на социальное пособие. Для этого обратитесь в социальные службы или в ПФР для получения подробной информации о доступных льготах и пособиях.

Как узнать размер будущей страховой пенсии

1. Онлайн-расчет на официальном сайте ПФР

Один из самых удобных способов узнать размер будущей страховой пенсии — воспользоваться онлайн-калькулятором, доступным на официальном сайте ПФР. Для этого необходимо знать свой индивидуальный номер страхового свидетельства и перейти на страницу расчета пенсии.

2. Консультация в отделении ПФР

Если у вас есть вопросы о размере будущей пенсии, вы можете обратиться за консультацией в ближайшее отделение ПФР. Специалисты ПФР помогут вам рассчитать ожидаемую сумму страховой пенсии на основе ваших страховых взносов и других данных.

3. Автоматический информационный сервис «Госуслуги»

Для узнавания размера будущей страховой пенсии вы также можете воспользоваться информационным сервисом «Госуслуги». Здесь необходимо авторизоваться с помощью электронной подписи и выбрать соответствующую услугу.

4. Обращение в МФЦ

Вы также можете обратиться в многофункциональный центр (МФЦ) для получения информации о размере будущей пенсии. Запись на прием можно осуществить через официальный сайт МФЦ или по телефону базового офиса ПФР.

5. Самостоятельный расчет

Если у вас есть все необходимые данные, вы можете самостоятельно рассчитать размер будущей страховой пенсии. Для этого необходимо узнать свою заработную плату за последние годы работы, количество отработанных лет, а также учитывать индивидуальные коэффициенты пересчета и применяемые законы пенсионной реформы.

Независимо от выбранного способа, важно заранее интересоваться размером будущей страховой пенсии. Это поможет вам спланировать свои финансы и принять необходимые меры, чтобы обеспечить достойную жизнь в пенсионном возрасте.

Как повысить шансы на успешный перерасчет пенсии

При получении пенсии возникает возможность ошибок в ее расчете. Чтобы повысить шансы на успешный перерасчет, следует учесть несколько важных моментов.

Вот некоторые действенные рекомендации, которые могут помочь вам в этом процессе:

1. Внимательно проверьте свои пенсионные взносы

Цитата: «Одной из основных причин возникновения ошибок в расчете пенсии является неправильно указанная сумма пенсионных взносов. Поэтому крайне важно проверить, правильно ли учтены все взносы и систематические доплаты.»

2. Проверьте правильность учета всех заработанных стажей

Цитата: «Для того чтобы получать справедливую и полную пенсию, важно убедиться в том, что все заработанные вами стажи учтены корректно. Тщательно проверьте, чтобы не было пропущенных периодов или ошибочных дат.»

3. Обращайтесь в Пенсионный фонд (ПФР) с письменным заявлением

Цитата: «Для того чтобы ваши претензии были рассмотрены, необходимо оформить письменное заявление в Пенсионный фонд. В заявлении четко укажите все обнаруженные ошибки и приложите копии всех необходимых документов.»

4. Соберите все необходимые доказательства

Цитата: «Для подтверждения своих претензий соберите все необходимые доказательства, такие как копии трудовых книжек, трудовые контракты, справки о заработной плате и другие документы.»

5. Обратитесь за помощью к юристу

Цитата: «Если вы не уверены в своих силах или считаете, что ваше дело сложное, рекомендуется обратиться за помощью к квалифицированному юристу, специализирующемуся на пенсионном праве.»

6. Следите за ходом процесса и сохраняйте копии всех писем и документов

Цитата: «Чтобы быть в курсе всех изменений в вашем деле, следите за ходом процесса и регулярно общайтесь с ПФР. Сохраняйте копии всех писем и документов, чтобы иметь доказательства в случае необходимости.»

Следуя этим рекомендациям, вы сможете повысить свои шансы на успешный перерасчет пенсии. Помните, что это процесс требует тщательности, терпения и настойчивости. Не стесняйтесь обратиться за помощью к профессионалам, если вы сомневаетесь в своих действиях.

Формула пенсионного балла

Пенсионный балл может быть рассчитан с использованием следующих компонентов:

- Заработок. Заработок играет важную роль в формуле пенсионного балла. Он позволяет учитывать величину заработка в течение всей трудовой карьеры.

- Страховой стаж. Длительность страхового стажа также влияет на пенсионный балл. Чем больше человек работал и уплачивал страховые взносы, тем выше будет его пенсионный балл.

- Индексация. Индексация позволяет учитывать инфляцию и избежать девальвации накопленных средств. Она позволяет увеличить размер пенсии в будущем.

Таким образом, формула пенсионного балла выглядит следующим образом:

| Формула пенсионного балла |

|---|

| ИПК = Заработок x Страховой стаж x Индексация |

Результатом расчета по формуле пенсионного балла будет величина ИПК, которая указывает на ожидаемую сумму пенсии.

Важно отметить, что формула пенсионного балла может различаться в разных странах или в зависимости от законодательства. Поэтому при расчете ИПК необходимо учитывать конкретные правила и нормы, действующие в данной стране или регионе.

Законы, регулирующие выплату пенсии по старости

Положения о выплате пенсии по старости для граждан Российской Федерации регулируются следующими законами:

1. Федеральный закон «О пенсионном обеспечении в Российской Федерации»

Данный закон устанавливает общие принципы и порядок предоставления пенсий, включая пенсию по старости. Он определяет категории лиц, имеющих право на выплату пенсии, условия их назначения и размеры.

2. Федеральный закон «О страховых пенсиях в Российской Федерации»

Этот закон регулирует систему страхования, включая накопительную систему пенсионного обеспечения. Он устанавливает правила формирования пенсионных накоплений и определения размера пенсии по старости на основе накопленных средств.

3. Федеральный закон «О негосударственном пенсионном обеспечении в Российской Федерации»

Данный закон регулирует систему негосударственного пенсионного обеспечения, которая действует параллельно с системой государственного пенсионного обеспечения. Он устанавливает правила создания и деятельности негосударственных пенсионных фондов и определения размера пенсий по старости для лиц, участвующих в этой системе.

4. Конституция Российской Федерации

Основным законом страны, Конституцией Российской Федерации, также установлены основные права и обязанности граждан, включая право на пенсию по старости. Она гарантирует гражданам достойные условия пенсионного обеспечения и обязывает государство заботиться о социальной защите граждан путем предоставления пенсии в соответствии с законом.

Сводная таблица: законы, регулирующие выплату пенсии по старости

| Номер закона | Название | Регулируемые вопросы |

|---|---|---|

| 1 | Федеральный закон «О пенсионном обеспечении в Российской Федерации» | Общие принципы и порядок предоставления пенсий, включая пенсию по старости |

| 2 | Федеральный закон «О страховых пенсиях в Российской Федерации» | Система страхования, включая накопительную систему пенсионного обеспечения |

| 3 | Федеральный закон «О негосударственном пенсионном обеспечении в Российской Федерации» | Система негосударственного пенсионного обеспечения |

| 4 | Конституция Российской Федерации | Основные права и обязанности граждан, включая право на пенсию по старости |

Обратите внимание! Выплата пенсии по старости регулируется несколькими законами, которые определяют правила назначения, размеры и условия предоставления пенсии. Граждане имеют право на достойное пенсионное обеспечение в соответствии с законом и Конституцией Российской Федерации.

Как правильно составить обращение

При составлении обращения необходимо учитывать определенные правила и структуру. В этой статье мы расскажем, как правильно оформить свое обращение, чтобы оно было юридически грамотным и понятным для адресата.

Выбор формы обращения

Первым шагом при составлении обращения является выбор подходящей формы обращения. В зависимости от адресата можно использовать следующие формы:

- Уважаемый, если вы обращаетесь к лицу, с которым нет личного знакомства;

- Дорогой, если вы обращаетесь к лицу, с которым есть личное знакомство;

- Уважаемая, если вы обращаетесь к женщине;

- Уважаемые, если вы обращаетесь к группе людей.

Структура обращения

Структура обращения должна быть логичной и последовательной. Рекомендуется составить обращение из следующих частей:

- Вступительная фраза, в которой называется адресат обращения.

- Основная часть, содержащая само сообщение или просьбу.

- Заключительная фраза, включающая благодарность и рассмотрение возможности сотрудничества.

- Подпись, в которой указывается ФИО и контактные данные отправителя.

Примеры обращения

Пример 1:

| Фамилия Имя | Адрес | Телефон |

|---|---|---|

| Иванов Иван | ул. Пушкина, 10 | 8 (800) 123-45-67 |

Уважаемая государственная инспекция!

Хочу обратить ваше внимание на следующую ситуацию: величина ИПК, указанная в моем платежном документе, была рассчитана неправильно. Прошу вас проверить расчет и внести соответствующие корректировки.

Благодарю вас за внимание и надеюсь на оперативное решение этой проблемы.

С уважением, Иванов Иван

Телефон: 8 (800) 123-45-67

Пример 2:

| Фамилия Имя | Адрес | Телефон |

|---|---|---|

| Петрова Анна | ул. Ленина, 15 | 8 (800) 987-65-43 |

Дорогая компания!

Хочу поблагодарить вас за отличное обслуживание и качественный товар, который я приобрела у вас недавно. Очень довольна сотрудничеством и надеюсь на его продолжение в будущем.

С наилучшими пожеланиями, Петрова Анна

Телефон: 8 (800) 987-65-43

Соблюдая правила выбора формы обращения, структуру и язык обращения, вы сможете составить корректное и понятное обращение, которое будет оценено адресатом.

Документы, необходимые для подачи заявления в ПФР

Перед подачей заявления в Пенсионный фонд Российской Федерации (ПФР) необходимо убедиться, что у вас есть все необходимые документы. Представляем список документов, которые часто требуются при подаче заявления в ПФР.

Общие документы:

- Паспорт гражданина РФ – основной документ, удостоверяющий личность. Предоставляется в качестве одного из главных идентификационных документов.

- СНИЛС – страховой номер индивидуального лицевого счета. Необходим для отслеживания стажа работы и начисления пенсии.

Документы для лиц, осуществляющих предпринимательскую деятельность:

- Свидетельство о государственной регистрации ИП – удостоверение на осуществление предпринимательской деятельности.

- Свидетельство о постановке на учет в налоговом органе – документ, подтверждающий внесение информации о вас в налоговый орган.

- Уведомление о применении УСН (ЕНВД) и приложение к нему – документы, свидетельствующие о том, что вы осуществляете упрощенную систему налогообложения.

Документы для лиц, работающих по трудовому договору:

- Трудовой договор – документ, заключенный между работником и работодателем, регулирующий трудовые отношения.

- Справка о заработной плате – документ, выдаваемый работодателем, содержащий информацию о заработной плате работника.

- Трудовая книжка – документ, который подтверждает непрерывный трудовой стаж работника.

Документы для лиц, получающих пенсию:

- Пенсионное удостоверение – документ, удостоверяющий право лица на получение пенсии.

- Выписка из пенсионного счета – документ, содержащий информацию о начисленной и выплаченной пенсии.

- Банковская карта – документ для получения пенсии посредством безналичного перевода на банковский счет или карту.

Приведенный список документов является общим и может меняться в зависимости от конкретной ситуации. Однако, предоставление всех необходимых документов сразу поможет сэкономить время и избежать возможных задержек в рассмотрении заявления.

В каких случаях возможен перерасчет

В рамках взаимодействия с Пенсионным фондом Российской Федерации (ПФР) возникают случаи, когда необходимо произвести перерасчет величины индексации пенсии. Рассмотрим основные ситуации, в которых возможен перерасчет:

1. Некорректный расчет пенсии

Одной из основных причин перерасчета пенсии является неправильный расчет начислений и платежей со стороны ПФР. При обнаружении ошибок в расчетах необходимо обратиться в Пенсионный фонд с заявлением о перерасчете.

2. Изменение размера пенсионного капитала

Перерасчет пенсионного капитала может быть произведен при изменении его размера в результате изменения пенсионного законодательства или при внесении дополнительных отчислений.

3. Признание недействительными ранее принятых решений

Если решение, принятое ПФР, было признано недействительным судом или иным компетентным органом, может быть произведен перерасчет пенсии.

4. Смена семейного положения

При изменении семейного положения (брак, развод, смерть супруга) возможен перерасчет пенсии в зависимости от вступивших в силу изменений.

5. Установление инвалидности

В случае установления инвалидности либо изменения группы инвалидности может быть произведен перерасчет пенсии.

6. Определение новых периодов трудовой деятельности

Если были обнаружены новые периоды трудовой деятельности, которые не были учтены при расчете пенсии, возможен перерасчет с учетом данных периодов.

7. Освобождение от работы за вредные условия

Если работник был освобожден от работы за вредные условия, но это обстоятельство не было учтено при расчете пенсии, требуется произвести перерасчет.

8. Прекращение выплаты пенсии

При прекращении выплаты пенсии по ряду оснований (смерть пенсионера, изменение гражданства и т. д.) возможен перерасчет пенсии и возврат излишне выплаченных средств.

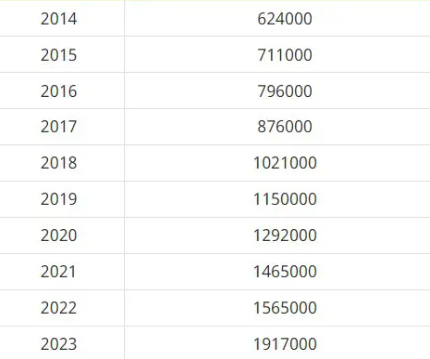

Новая предельная база

Уважаемый представитель Пенсионного фонда Российской Федерации,

Обращаю ваше внимание на необходимость учета новой предельной базы для расчета величины ИПК.

Нововведения в законодательстве

Согласно последним изменениям в законодательстве, утверждены новые предельные базы для определения величины ИПК. Эти изменения необходимо принять во внимание при расчете начислений и уплате страховых взносов.

Таблица предельных баз для расчета величины ИПК

| Период | Предельная база |

|---|---|

| 2021 год | 100 000 рублей |

| 2022 год | 120 000 рублей |

| 2026 год | 140 000 рублей |

Важность правильного расчета

Правильный расчет величины ИПК является важным аспектом для соблюдения требований законодательства и достижения социальной защищенности работников. Неправильный расчет может привести к неоправданному ущемлению прав и интересов трудящихся.

Действия, необходимые предпринять

Выясните, соответствует ли ваш расчет предельной базе, установленной законодательством. Если обнаружена ошибка в расчете, рекомендую внести соответствующие корректировки и произвести перерасчет суммы начислений и страховых взносов с учетом новой предельной базы.

В случае возникновения вопросов или необходимости получения дополнительной информации, пожалуйста, обратитесь ко мне по указанным контактным данным.

С уважением,

[Ваше имя]

Подача и сроки рассмотрения обращения в ПФР

Обращение в Пенсионный фонд Российской Федерации (ПФР) имеет большое значение для защиты своих прав и интересов. При подаче обращения необходимо учитывать определенные сроки и требования, чтобы гарантировать своевременное рассмотрение.

Подача обращения

Обращение в ПФР можно подать письменно или электронным способом. В письменном формате необходимо составить обращение на бумажном носителе, подписать его и отправить почтой или лично в офис ПФР.

Для электронной подачи обращения необходимо войти на официальный сайт ПФР и воспользоваться функцией онлайн-обращения. Здесь можно заполнить специальную форму, указав все необходимые данные и опишите суть обращения.

Сроки рассмотрения

ПФР обязан рассматривать обращение в установленные законом сроки. Согласно статье 22 Федерального закона от 17 декабря 2001 года № 173-ФЗ «О ПФР», срок рассмотрения обращения не должен превышать 30 дней со дня его регистрации.

Документы для приложения

При подаче обращения необходимо приложить копии документов, подтверждающих факты или обстоятельства, о которых вы сообщаете в обращении. К таким документам могут относиться:

- трудовая книжка;

- свидетельство о рождении или браке;

- медицинские документы;

- решения судов и другие.

Важные моменты

При подаче обращения необходимо обратить внимание на следующие моменты:

- Убедитесь, что обращение содержит все необходимые сведения и факты, чтобы ПФР могла правильно рассмотреть вашу ситуацию.

- Следите за сроками рассмотрения обращения. Если ПФР не рассмотрело ваше обращение в установленные сроки, вы можете обратиться в вышестоящую инстанцию.

- Храните копии всех отправленных документов и письменную переписку с ПФР в случае возникновения спорных ситуаций.

Важно помнить: обращение в ПФР должно быть четким, понятным и содержать всю необходимую информацию для рассмотрения. Соблюдение сроков и приложение документов поможет достичь быстрого и качественного ответа от ПФР.

Что делать, если ПФР отказал

Решение Пенсионного фонда России (ПФР) отказать в вашем запросе может быть разочаровывающим и вызывать недоумение. Однако, если вы уверены в правильности своих расчетов или считаете, что вам была неправильно отказано, есть несколько шагов, которые вы можете предпринять.

1. Уточните причину отказа

Первым делом вам следует получить ясность о причине отказа со стороны ПФР. Это позволит вам понять, какие аргументы и доказательства вам необходимо предоставить для успешного обжалования решения.

2. Подготовьте доказательства

Если вы уверены в правильности своих расчетов или считаете, что ПФР ошибся, вам нужно собрать все необходимые доказательства. Это могут быть платежные документы, трудовые контракты, договоры о предоставлении услуг и другие документы подтверждающие вашу позицию. При предоставлении доказательств важно приложить к ним детальное объяснение и ссылаться на соответствующие статьи законов и нормативных актов.

3. Обратитесь в соответствующий филиал ПФР

Для возможности обжалования решения ПФР необходимо обратиться в соответствующий филиал ПФР. Вам следует подготовить письменное заявление, в котором указать причину обжалования решения и приложить все собранные доказательства. При этом, необходимо корректно и четко изложить свои аргументы и объяснить, почему вы считаете решение ПФР неправильным или ошибочным.

4. Свяжитесь с юристом

Если вы не уверены в своих юридических навыках или не имеете возможности самостоятельно выполнить все необходимые процедуры, рекомендуется связаться с опытным юристом, специализирующимся на вопросах пенсионного права. Юрист сможет помочь вам с подготовкой документов, составлением письменного заявления и правильно представить вашу позицию перед ПФР.

5. Обратитесь в суд

Если ваше обращение в ПФР не дало результата, у вас есть право обратиться в суд. Судебное разбирательство позволит вам защитить свои права и добиться справедливости в данной ситуации. Необходимо помнить, что обращение в суд должно быть грамотно подготовлено и все необходимые доказательства должны быть представлены.

Учитывая все вышеперечисленные шаги, необходимо быть терпеливым и настойчивым при обжаловании решения ПФР. Важно соблюдать сроки и требования, предъявляемые законодательством, и быть готовым к продолжительному процессу рассмотрения вашего дела.

Что такое пенсионные баллы и как они начисляются

Пенсионные баллы назначаются на основе следующих факторов:

- Заработок гражданина

- Стаж работы

Формула расчета пенсионных баллов:

Пенсионный балл определяется путем деления суммарного заработка гражданина за все годы работы на среднегодовую заработную плату. Затем этот показатель умножается на коэффициент, определяющий процент от заработка, который будет начисляться в виде пенсионных баллов.

| Заработок гражданина | Среднегодовая заработная плата | Коэффициент | Пенсионные баллы |

|---|---|---|---|

| 100 000 руб. | 50 000 руб. | 0,5 | 1 000 пенсионных баллов |

Таким образом, если гражданин имеет заработок 100 000 рублей, среднегодовую заработную плату 50 000 рублей и коэффициент 0,5, то у него будет накоплено 1 000 пенсионных баллов.

Преимущества пенсионных баллов:

Начисление пенсионных баллов имеет следующие преимущества:

- Автоматическое начисление: пенсионные баллы начисляются автоматически на основе данных о заработке и стаже работы, что исключает возможность их неправильного расчета.

- Индивидуальный подход: размер пенсии будет зависеть от индивидуальных показателей каждого гражданина, таких как заработок и стаж работы.

- Прозрачность: пенсионные баллы рассчитываются по определенной формуле, что позволяет гражданину контролировать процесс и убедиться в правильности расчета.

- Корректировка значений: при изменении заработка и стажа работы, пенсионные баллы также будут корректироваться, что обеспечивает актуальность информации о будущей пенсии.

Таким образом, пенсионные баллы являются ключевым показателем, определяющим размер пенсии гражданина. Их начисление осуществляется на основе заработка и стажа работы. Эта система обладает рядом преимуществ, таких как автоматическое начисление, индивидуальный подход и прозрачность расчета.

Виды пенсий в России

Пенсионная система в России предусматривает несколько видов пенсий, которые выплачиваются гражданам в зависимости от их ситуации и статуса.

1. Трудовая пенсия

Трудовая пенсия является основным видом пенсии и выплачивается тем, кто отработал определенное количество лет и достиг пенсионного возраста. Ее размер зависит от зарплаты, стажа работы и других факторов.

2. Социальная пенсия

Социальная пенсия выплачивается лицам, которые не имеют достаточного стажа работы для получения трудовой пенсии или других источников дохода. Размер этой пенсии назначается на основе определенных социальных критериев.

3. Инвалидность

Инвалидность — это статус, который предоставляет право на получение пенсии инвалида. Размер пенсии зависит от степени инвалидности и других факторов, таких как возраст и трудовой стаж.

4. Возрастная пенсия

Возрастная пенсия — это пенсия, выплачиваемая гражданам, достигшим установленного законом пенсионного возраста, но не имеющих достаточного стажа работы для получения трудовой пенсии. Размер этой пенсии зависит от возраста и других факторов.

5. Выслуга лет

Выслуга лет — это дополнительная сумма, которая предоставляется в качестве надбавки или доплаты к пенсии тем, кто отработал определенное количество лет. Сумма выслуги лет зависит от общего трудового стажа и других факторов.

О чем молчит ПФР: скрытые аспекты и проблемы

Проблема с недостаточностью пенсионных накоплений

Одной из главных проблем, о которой ПФР молчит, является недостаточность пенсионных накоплений. Многим людям кажется, что они вносят свои страховые взносы в ПФР и будут иметь достойную пенсию. Однако реальность совсем иная.

Во-первых, размер страховой пенсии зависит от множества факторов: размера заработной платы, трудового стажа, пенсионного коэффициента и других параметров. Даже при максимальной заработной плате и долгом стаже работы пенсия будет далеко не высокой.

Во-вторых, актуальные пенсионные нормативы и показатели устарели и не отражают современную экономическую ситуацию. Это приводит к тому, что пенсионные выплаты не соответствуют реальным потребностям пенсионеров.

Проблема с отсутствием инвестиций

Второй скрытой проблемой ПФР является отсутствие эффективных инвестиций. Согласно официальной информации, средства ПФР используются для инвестирования, однако, пенсионные фонды не обеспечивают должной доходности.

В связи с этим, пенсионеры не получают ту прибыль, которая могла бы компенсировать периодическое увеличение стоимости жизни. В итоге пенсия остается незначительной и не способствует улучшению качества жизни пенсионеров.

Проблема с коррупцией и злоупотреблениями

Третьей проблемой, на которую ПФР не обращает должного внимания, является коррупция и злоупотребления при распределении пенсионных средств. Случаи, когда средства ПФР используются не по своему назначению или направляются на подкуп и наживу, не редкость.

Это приводит к тому, что часть пенсионных накоплений теряется, и пенсионеры не получают положенные им деньги. К сожалению, ПФР не проводит достаточно активные меры по борьбе с этими преступлениями и не обеспечивает защиту прав граждан.

| Ключевые моменты | Скрытые аспекты и проблемы |

|---|---|

| Недостаточность пенсионных накоплений | ПФР умалчивает о факте, что пенсии будут невелики даже при максимальных показателях |

| Отсутствие эффективных инвестиций | Пенсионные фонды не приносят достаточной прибыли для компенсации роста стоимости жизни |

| Коррупция и злоупотребления | Средства ПФР используются не по назначению, что ведет к утрате пенсионных накоплений |

Таким образом, ПФР молчит о многих важных аспектах и проблемах, связанных с пенсионным обеспечением. Гражданам необходимо быть осведомленными о реальной ситуации и требовать изменений в системе пенсионного обеспечения, чтобы обеспечить достойную жизнь для себя и своих близких.

Вам в помощь — образцы, бланки для скачивания

Мы понимаем, что иногда может быть сложно разобраться во всех официальных процедурах и правилах. Поэтому мы решили сделать вашу жизнь проще и предоставить вам рамки для документов, которые вы можете скачать и использовать.

Вот некоторые образцы и бланки, которые могут быть полезными в различных ситуациях:

Образцы и бланки для бизнеса:

- Договор аренды помещения — используйте этот образец, чтобы создать юридически обоснованный договор аренды для вашего бизнеса.

- Коммерческое предложение — с помощью этого образца вы сможете создать профессиональное коммерческое предложение для вашего бизнеса.

- Заявление на открытие банковского счета — использование этого образца облегчит процесс открытия банковского счета для вашей компании.

Образцы и бланки для личного пользования:

- Заявление на получение загранпаспорта — используйте этот образец, чтобы правильно оформить заявление на получение загранпаспорта.

- Доверенность — с помощью этого образца вы сможете создать доверенность для важных личных или юридических документов.

- Заявление об отсутствии судимости — использование этого образца поможет вам правильно составить заявление об отсутствии судимости.

Мы также предоставляем следующие бланки для скачивания:

- Бланк заявления на получение пособия по безработице

- Бланк заявления на получение пенсии

- Бланк заявления на получение студенческого билета

Подводя итог:

Наша цель — помочь вам сэкономить время и усилия, предоставив вам готовые образцы и бланки для скачивания. Воспользуйтесь этими ресурсами и сделайте вашу жизнь проще.