Если вы обладаете кредитным счетом в ОТП Банке и хотите узнать, как закрыть этот счет после погашения кредита, вам нужно последовать нескольким простым шагам. В данной статье мы расскажем вам, каким образом это можно сделать внутри приложения ОТП Банк на вашем смартфоне.

Как закрыть кредитку ОТП банка без договора

Закрытие кредитной карты в ОТП банке возможно даже в случае отсутствия оригинала договора. Вам потребуется выполнить следующие действия:

1. Подготовьте необходимые документы:

- Паспорт, удостоверяющий личность

- Личная карта клиента банка ОТП

- Документы, подтверждающие вашу личность и место жительства

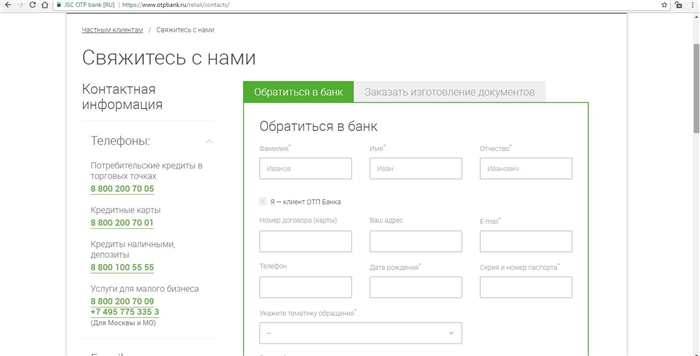

2. Свяжитесь с банком:

Свяжитесь с банком ОТП по телефону или через онлайн-кабинет, чтобы узнать адрес ближайшего отделения, где вы можете закрыть кредитную карту.

3. Посетите отделение банка:

Лично посетите отделение банка, которое было указано вам оператором или на официальном сайте ОТП. Обратитесь в отделение к работнику банка и объясните свою ситуацию. Предъявите необходимые документы.

4. Закройте кредитную карту:

Сотрудник банка проведет процедуру закрытия кредитной карты на основании ваших предоставленных документов. Возможно, вам потребуется заполнить соответствующую форму.

5. Проверьте статус закрытия:

После процедуры закрытия кредитной карты, убедитесь, что вам предоставлены все необходимые документы, подтверждающие закрытие счета. Проверьте, что у вас больше нет доступа к онлайн-кабинету и что у вас нет задолженности перед банком.

Главное – оставаться вежливым, даже если у вас возникли сложности или затруднения. Не забывайте, что сотрудник банка представляет организацию, и ваше взаимодействие с ним должно быть корректным и уважительным. Соблюдение всех процедур позволит вам успешно закрыть кредитку ОТП банка, даже если у вас нет оригинала договора.

Чем грозит неправильное закрытие карты

1. Нарушение условий договора

Неправильное закрытие карты может привести к нарушению условий договора между вами и банком. Это может привести к штрафным санкциям, повышению процентных ставок и другим неприятностям.

2. Ухудшение кредитной истории

Закрытие карты может повлиять на вашу кредитную историю. Если вы неправильно закроете карту, это может быть отражено в вашем кредитном отчете и повлиять на вашу кредитную репутацию. Это может повлиять на вашу способность получить кредиты или займы в будущем.

3. Потеря бонусов и накопительных программ

Если вы неправильно закроете карту, вы можете потерять доступ к бонусам и накопительным программам, связанным с этой картой. Это может быть упущенная возможность сэкономить деньги или получить дополнительные льготы.

4. Проблемы с банковскими услугами

Неправильное закрытие карты может привести к проблемам с другими банковскими услугами, такими как кредиты или ипотеки. Банк может отказать вам в предоставлении дополнительных услуг из-за нарушения условий использования карты.

5. Потеря денег

Если вы неправильно закроете карту, вы можете столкнуться с потерей денег. Некоторые банки могут взимать комиссию за закрытие карты, особенно если это делается в то время, когда срок действия карты еще не истек. Также может возникнуть риск возникновения дополнительных платежей или задолженностей по карте.

Как закрыть карточку, если она утеряна/украдена

1. Сообщите банку об утере/краже карточки

Первым шагом является связь с банком и информирование его о ситуации. Найдите контактный номер телефона вашего банка, который указан на обратной стороне карточки или на сайте банка. Позвоните в банк и сообщите им о утере/краже карточки. Укажите все необходимые данные, такие как номер карточки и паспортные данные.

2. Заморозьте карточку

После того, как банк получит информацию о потере/краже карточки, они могут заморозить вашу карточку, чтобы предотвратить возможное мошенничество. Блокировка карты позволит предотвратить снятие денежных средств и совершение транзакций на вашу карту.

3. Подтвердите свою личность

Банк может запросить дополнительные документы для подтверждения вашей личности и подтверждения, что карта действительно принадлежит вам. Предоставьте банку все необходимые документы, такие как паспорт или другие удостоверения личности. Это поможет ускорить процесс закрытия карточки.

4. Проверьте свои банковские операции

После потери/кражи карточки рекомендуется проверить свои банковские операции на наличие подозрительных транзакций. Если вы обнаружите какие-либо сомнительные операции, сообщите об этом банку. Они могут провести расследование и вернуть вам утерянные деньги.

5. Получите новую карточку

После подтверждения утери/кражи карточки и проверки всех банковских операций, вам нужно будет получить новую карточку. Обратитесь в свой банк, чтобы они оформили новую карточку для вас. При этом обычно требуется оплата за выпуск новой карты.

6. Измените ваши пароли и PIN-коды

После получения новой карточки рекомендуется изменить все свои пароли и PIN-коды для связанных с ней аккаунтов и услуг. Это поможет защитить вас от возможных мошеннических действий.

7. Будьте бдительны

После утери/кражи карточки старайтесь быть бдительными и следить за своими банковскими операциями. Регулярно проверяйте баланс на своем счете и отслеживайте операции, чтобы вовремя заметить и сообщить о любой подозрительной активности.

В случае утери или кражи карточки необходимо немедленно связаться с банком и выполнить указанные выше шаги, чтобы минимизировать возможные финансовые потери и проблемы.

Как узнать, погашен ли кредит – способы

1. Онлайн-личный кабинет

Большинство банков предоставляют клиентам доступ к личному кабинету в интернет-банке. В нем можно узнать о состоянии счета и погашении кредита. Через личный кабинет можно просчитать сумму оставшихся платежей, посмотреть историю платежей и свои текущие обязательства.

2. Консультация с банком

Если Вы не имеете доступа к онлайн-личному кабинету или нужна точная информация о состоянии погашения кредита, обратитесь в банк, где взяли кредит. Специалисты предоставят Вам информацию о состоянии кредита и выдадут долг информацией или в письменной форме.

3. Выписка по счету

На выписке по счету будет отражена информация о всех операциях по погашению кредита. Вы можете заказать выписку в отделении банка, через интернет-банк или получить ее по почте.

4. СМС-уведомления

Большинство банков предоставляют услуги СМС-уведомлений, которые информируют Вас о состоянии счета и платежах. Подключив данную услугу, Вы будете получать СМС-уведомления о погашении кредита и оставшихся суммах долга.

5. Проверка через платежные системы

Некоторые платежные системы, такие как Qiwi или Яндекс.Деньги, также предоставляют информацию о состоянии счета. Вы можете проверить остаток долга, используя свою учетную запись в этих системах.

Важно помнить, что погашение кредита – это ответственность каждого заемщика, поэтому регулярно проверяйте состояние погашения и свои обязательства по кредиту.

Как выбрать банк по умолчанию для СБП?

Система быстрых платежей (СБП) становится все более популярной и удобной для многих пользователей. Однако, чтобы использовать СБП, необходимо выбрать банк по умолчанию. Какой банк выбрать? Предлагаем несколько полезных советов и рекомендаций.

1. Оцените предложения банков

Первым шагом является оценка предложений различных банков. Исследуйте их условия, комиссии, процентные ставки и лимиты СБП. Также обратите внимание на уровень надежности и репутацию банка.

2. Удобство использования

Выберите банк, который предоставляет удобный и легкий в использовании интерфейс СБП. Здесь важно, чтобы процесс совершения быстрых платежей был максимально простым и интуитивно понятным.

3. Сравните комиссии и процентные ставки

При выборе банка по умолчанию обратите внимание на размер комиссий за совершение платежей через СБП. Также узнайте о процентных ставках на остаток средств на счете. Сравните эти параметры у разных банков и выберите наиболее выгодные условия для себя.

4. Посмотрите отзывы и рейтинги

Пользуйтесь отзывами и рейтингами банков, чтобы оценить качество их услуг. Обратите внимание на отзывы клиентов о работе СБП и общем уровне обслуживания.

5. Узнайте об ограничениях

Не забудьте узнать о возможных ограничениях и лимитах СБП у выбранного банка. Это может быть сумма платежа, количество платежей в день или еще какие-либо ограничения. Важно выбрать банк, который предоставляет достаточные свободы и возможности для вашего использования СБП.

6. Сделайте пробный платеж

Перед тем, как выбрать банк по умолчанию, попробуйте совершить пробный платеж через СБП в разных банках. Проверьте, насколько быстро и безопасно проходит процесс, и какие дополнительные функции предоставляет каждый банк.

Важно тщательно рассмотреть все предложения и принять информированное решение. Выбор банка по умолчанию для использования СБП может существенно повлиять на ваше пользование системой и удобство совершения платежей. Внимательно изучайте условия, советуйтесь с близкими, анализируйте и выбирайте наиболее подходящий банк для вас.

Как получить справку об отсутствии долга

1. Зайдите в приложение

Откройте приложение отп банк на вашем мобильном устройстве и введите свои учетные данные для входа в систему.

2. Найдите раздел «Справки»

После входа в приложение найдите раздел «Справки» или «Документы» в главном меню. Обычно он расположен внизу экрана или доступен через боковое меню.

3. Выберите «Справка об отсутствии долга»

В разделе «Справки» найдите опцию или ссылку «Справка об отсутствии долга» и нажмите на неё. Если такой опции нет, обратитесь в службу поддержки или лично в отделение банка.

4. Заполните необходимые данные

После выбора опции «Справка об отсутствии долга» вам может потребоваться заполнить некоторые данные, такие как ФИО, паспортные данные, номер счета и т.д. Укажите все необходимые данные точно и правильно, чтобы получить корректную справку.

5. Отправьте запрос на получение справки

После заполнения всех необходимых данных нажмите кнопку или ссылку «Отправить» или «Запросить справку». Ваш запрос будет отправлен в банк для обработки.

6. Дождитесь получения справки

После отправки запроса вам может потребоваться некоторое время для обработки и подготовки справки. Обычно она будет доступна в разделе «Справки» в приложении отп банк через несколько рабочих дней.

Не забудьте проверить полученную справку на наличие ошибок или неполадок. Если у вас возникли вопросы или проблемы, обратитесь в службу поддержки отп банк для получения дополнительной помощи и консультации.

Как убедиться в том, что карта закрыта

После погашения кредита важно убедиться в том, что ваша кредитная карта закрыта, чтобы избежать дополнительных комиссий и возможных проблем в будущем. Вот несколько шагов, которые помогут вам проверить закрытие карты:

1. Свяжитесь с банком:

Первым делом, свяжитесь с отделом клиентского обслуживания вашего банка и уточните, была ли ваша кредитная карта закрыта после погашения кредита. Уточните все необходимые детали и получите подтверждение закрытия.

2. Проверьте банковский счет:

Внимательно проверьте свой банковский счет, чтобы убедиться, что нет ни одной транзакции или списания, связанных с вашей закрытой кредитной картой. Если вы обнаружите какие-либо сомнительные операции, обратитесь в банк для дальнейшего расследования.

3. Проверьте кредитный отчет:

Просмотрите свой кредитный отчет и убедитесь, что кредитная карта отображается как закрытая. Если карта по-прежнему отображается как активная, обратитесь в кредитное бюро для исправления этой информации.

4. Подтверждение закрытия:

Попросите банк предоставить вам письменное подтверждение о закрытии кредитной карты. Это важно для вашей собственной защиты и для будущих ситуаций, когда может потребоваться доказательство закрытия.

5. Сохраните все документы:

Сохраните все документы, связанные с закрытием карты, включая подтверждение закрытия, письма или электронные письма, а также копии кредитных отчетов. Это поможет вам в случае возникновения споров или несанкционированных действий.

Следуя этим шагам, вы сможете убедиться в том, что ваша кредитная карта успешно закрыта после погашения кредита. Будьте внимательны и сохраняйте все документы для обеспечения своей финансовой безопасности.

Требуемая сумма платежа

При погашении кредита в приложении отп банка вам потребуется знать требуемую сумму платежа. Эта сумма представляет собой сумму основного долга, процентов по кредиту и дополнительных комиссий или платежей, которые могут быть применимы.

Чтобы узнать требуемую сумму платежа, вам необходимо выполнить следующие шаги:

- Откройте приложение отп банка на своем мобильном устройстве.

- Войдите в свой аккаунт, используя свои учетные данные.

- Найдите раздел «Кредиты» или «Мои кредиты» в главном меню.

- Выберите кредит, который вы хотите погасить.

- Найдите информацию о требуемой сумме платежа.

Расчет требуемой суммы платежа может быть сложным процессом, особенно если у вас есть дополнительные комиссии или вариабельные процентные ставки. Чтобы быть уверенным в правильности расчета, рекомендуется обратиться в отделение банка или связаться с оператором службы поддержки клиентов.

Важно помнить, что регулярные платежи по кредиту необходимо выполнять вовремя, чтобы избежать задержек и возможных штрафных санкций. Если у вас возникли трудности с оплатой требуемой суммы, свяжитесь с банком как можно скорее, чтобы обсудить возможность урегулирования ситуации.

Главное условие закрытия карты

Оплата задолженности

Перед закрытием карты необходимо полностью погасить все задолженности по кредитной или дебетовой карте. Расплатиться следует со всеми суммами, которые были использованы с помощью карты и суммой заявленных процентов. Только после полной оплаты и фиксирования погашения системой банка карта может быть закрыта.

Процесс закрытия карты

Процесс закрытия карты обычно имеет несколько etapow:

- Погашение задолженности. Как уже отмечалось, перед закрытием карты необходимо полностью погасить все долги.

- Связь с банком. Свяжитесь с банком, который является владельцем карты. Это можно сделать по телефону, через Интернет-банкинг или в отделении банка. Укажите свое намерение закрыть карту и узнайте, какие документы и данные необходимо предоставить для этого.

- Подтверждение погашения. После обращения в банк и предоставления всех необходимых документов и данных вам может быть предложено подтвердить факт полного погашения задолженности. Обычно это делается подписью или с помощью ввода кода наружу банкинга.

- Закрытие карты. В течение некоторого времени после подтверждения факта полного погашения карты банк произведет закрытие карты.

Подтверждение закрытия карты

Обычно банк высылает подтверждение о закрытии карты клиенту. Необходимо проверить эту информацию и убедиться, что карта действительно была закрыта. В случае, если по какой-либо причине карта не была закрыта, необходимо немедленно связаться с банком и уточнить причину такой ситуации.

Важно помнить

Закрытие карты – это ответственный шаг, который требует внимательного отношения к собственным финансам. Перед закрытием карты следует убедиться, что все обязательства перед банком и другими сторонами были выполнены, чтобы избежать каких-либо негативных последствий.

Особенность закрытия кредитных карт

Закрытие кредитной карты необходимая процедура, которая требует выполнения определенных действий и соблюдения правил. В процессе закрытия кредитной карты нужно учитывать ряд особенностей, которые помогут избежать проблем и нежелательных последствий.

Подведение финансовых итогов

Перед закрытием кредитной карты важно проанализировать все финансовые обязательства, связанные с картой. Для этого необходимо учесть все задолженности по кредиту, комиссии, проценты, а также неоплаченные покупки. После определения общей суммы задолженности нужно подготовиться к ее погашению.

Погашение задолженности

Перед закрытием кредитной карты обязательно нужно погасить все задолженности. В противном случае, банк может отказать в закрытии карты или взыскать штрафные санкции. При оплате задолженности следует обратить внимание на способы оплаты, которые предоставляет банк: через онлайн-банкинг, путем перевода средств или посредством погашения в офисе банка.

Заявление в банк об закрытии карты

После погашения задолженности должно быть подано заявление в банк об закрытии кредитной карты. Заявление может быть подано как в офисе банка, так и через интернет-банкинг. В заявлении необходимо указать свои персональные данные, номер карты и причину закрытия.

Отправка всех документов

После подачи заявления на закрытие кредитной карты также может потребоваться отправка дополнительных документов в банк. Некоторые банки могут запросить копию паспорта, других документов, подтверждающих личность. Также может потребоваться предоставить копию платежных документов о погашении задолженности.

Подтверждение закрытия карты

После всех предыдущих шагов, вам следует убедиться, что ваша кредитная карта действительно закрыта. Для этого в ближайшем отделении банка, через интернет-банкинг или по телефону можно связаться с банком и узнать о статусе вашей карты.

Хранение подтверждающих документов

После закрытия кредитной карты важно сохранить все подтверждающие документы. Это могут быть: копия заявления, квитанция об оплате задолженности, копия письма или электронной переписки с банком об отправке документов. Хранение таких документов позволит вам иметь доказательства и защиту, если возникнут спорные ситуации или непредвиденные обстоятельства в будущем.

Как удалить ненужные документы в 1С

1С-предприятие предоставляет возможность удалить ненужные документы из системы. Это может быть полезно для поддержания базы данных в аккуратном состоянии и улучшения производительности работы с программой.

Шаг 1: Откройте нужный документ

Чтобы удалить документ в 1С, необходимо сначала открыть его в программе. Для этого выполните следующие действия:

- Запустите 1С-предприятие;

- Выберите соответствующий модуль или раздел, где находится нужный документ;

- Откройте документ, который вы хотите удалить.

Шаг 2: Выберите вариант удаления

После открытия документа, вам необходимо выбрать способ удаления. В 1С-предприятии доступны два варианта:

- Удалить документ без возврата на основании;

- Удалить документ с возвратом на основание.

Шаг 3: Подтвердите удаление

После выбора варианта удаления, система 1С-предприятие запросит подтверждение вашего действия. Убедитесь, что вы правильно выбрали документ для удаления, так как после подтверждения удаление будет невозможно отменить.

Шаг 4: Проверьте результат удаления

После удаления документа, рекомендуется провести проверку, чтобы удостовериться, что он действительно удален из системы. Для этого выполните следующие действия:

- Перезапустите программу 1С-предприятие;

- Откройте соответствующий модуль или раздел, где находился удаленный документ;

- Убедитесь, что удаленный документ больше не отображается.

Таким образом, удаление ненужных документов в 1С-предприятии является простой и удобной процедурой. Она позволяет уменьшить объем базы данных и повысить производительность работы с программой.

Как поступить, если карта была утеряна?

Утеря карты может возникнуть в самый неподходящий момент. Однако, не стоит паниковать. В случае утери карты, необходимо срочно принять несколько шагов, чтобы защитить свои финансы и избежать возможного мошенничества.

1. Блокировка карты

Первым и самым важным шагом является блокировка карты. Оповестите банк о потере карты и запросите ее немедленное блокирование. Следует обратиться в контактный центр банка или воспользоваться онлайн-банкингом для срочной блокировки карты.

2. Проверка операций

Проверьте последние операции по своей карте. Отследите и проанализируйте все транзакции, совершенные перед утерей карты. Если обнаружите подозрительные операции, немедленно сообщите об этом банку.

3. Заказ новой карты

Оформите заявку на новую карту. Свяжитесь с банком и заказывайте новую карту. Обычно время ожидания составляет несколько рабочих дней. Уточните в банке, где можно будет получить новую карту.

4. Смена PIN-кода

При получении новой карты измените PIN-код. Установите новый PIN-код, который будет легко запомнить, но сложно угадать для посторонних лиц. Избегайте простых комбинаций, таких как дата рождения или последовательные числа.

5. Уведомление о потере

Дайте уведомление о потере карты в полицию. Обратитесь в полицию и сообщите о потере карты. Получите соответствующий документ, подтверждающий ваше утверждение. Это поможет вам в случае возникновения мошенничества связанного с вашей картой.

6. Внимательность в будущем

Будьте более внимательны, чтобы избежать утери карты в будущем. Не оставляйте карту без присмотра, не позволяйте незнакомым людям видеть ваш PIN-код и не храните его вместе с картой. Кроме того, будьте осторожны при совершении онлайн-покупок и не раскрывайте свои личные данные посторонним.

Какие документы необходимы для закрытия счета при погашении кредита в приложении ОТП Банка

1. Документ, подтверждающий вашу личность:

Для закрытия счета вам понадобится предоставить документ, удостоверяющий вашу личность. Это может быть паспорт РФ или иной документ, признанный банком вами как документ, подтверждающий личность.

2. Документы, связанные с погашением кредита:

При закрытии счета в приложении ОТП Банка при погашении кредита необходимо предоставить следующие документы:

- Договор о предоставлении кредита;

- Документы, подтверждающие факт погашения кредита;

- Любые другие документы, которые могут потребоваться банком для закрытия счета и подтверждения факта погашения кредита.

3. Документы, связанные с банковским счетом:

При закрытии счета в приложении ОТП Банка при погашении кредита также потребуется представить документы, связанные с самим банковским счетом. Вам могут понадобиться:

- Справка о наличии счета в банке;

- Выписка по счету на момент закрытия;

- Иные документы, которые банк может потребовать для закрытия счета.

4. Контактные данные:

Необходимо также предоставить контактные данные, включая номер мобильного телефона и адрес электронной почты. Это позволит банку связаться с вами в случае необходимости.

5. Заявление на закрытие счета:

Окончательным документом, необходимым для закрытия счета при погашении кредита является заявление на закрытие счета. В самом приложении ОТП Банка обычно есть функция, позволяющая составить и подписать такое заявление.

Предоставление всех необходимых документов, указанных выше, позволит вам успешно закрыть счет при погашении кредита в приложении ОТП Банка. Четко и полно предоставленные документы ускорят процесс закрытия счета и помогут избежать возможных недоразумений.

Как отключить мобильный банк Санкт Петербург

Мобильный банк Санкт Петербург предоставляет удобный способ управления финансами через мобильное приложение. Однако, в некоторых случаях, пользователю может потребоваться отключить этот сервис. В этой статье мы расскажем, как это сделать.

Отключение мобильного банка Санкт Петербург

Для отключения мобильного банка Санкт Петербург вам понадобится выполнить следующие действия:

- Откройте приложение мобильного банка на своем устройстве.

- Войдите в свой аккаунт, используя свои учетные данные.

- В главном меню приложения найдите раздел «Настройки».

- В разделе «Настройки» найдите опцию «Отключить мобильный банк».

- Нажмите на данную опцию.

- Подтвердите свое решение об отключении мобильного банка.

- После подтверждения, ваш мобильный банк Санкт Петербург будет отключен.

Дополнительные рекомендации

При отключении мобильного банка Санкт Петербург обратите внимание на следующие моменты:

- Убедитесь, что у вас есть альтернативные способы управления своими финансами, например, через интернет-банк или посещая банковский отдел.

- Перед отключением мобильного банка, проверьте, что у вас нет незавершенных операций или платежей.

- Возможно, вам понадобится обратиться в банковский отдел для полного отключения мобильного банка Санкт Петербург.

Отключение мобильного банка Санкт Петербург может потребоваться в различных ситуациях. Следуя вышеуказанным шагам, вы сможете легко выполнить данную операцию. Важно помнить о возможности использования альтернативных способов управления финансами и обязательно проверить, что у вас нет незавершенных операций перед отключением. Если возникают сложности, не стесняйтесь обратиться за помощью в банковский отдел.

Способы закрытия счета

1. Личное посещение отделения банка

Наиболее распространенный способ закрытия счета – личное посещение отделения банка. Для этого необходимо подойти в отделение с паспортом и заявлением о закрытии счета. Банковский сотрудник проведет необходимые действия по закрытию счета и выдаст подтверждающий документ.

2. Закрытие через интернет-банк

В некоторых банках предусмотрена возможность закрытия счета через интернет-банк. Для этого необходимо зайти в систему интернет-банкинга, выбрать соответствующий пункт меню и заполнить заявление о закрытии счета. Заявление будет отправлено на обработку, и вам придет подтверждающее сообщение о закрытии счета.

3. Заявление по телефону

В некоторых случаях можно закрыть счет по телефону. Для этого необходимо позвонить в контактный центр банка и уведомить о желании закрыть счет. Вам будут заданы необходимые вопросы для идентификации, после чего вы получите подтверждающее сообщение о закрытии счета.

4. Письменное заявление

Для закрытия счета также можно подать письменное заявление. В этом случае необходимо указать свои персональные данные, номер счета и причину закрытия. Заявление можно отправить почтой, через отделение банка или через систему электронного документооборота.

5. Закрытие счета после полного погашения кредита

Если счет был открыт для погашения кредита, то он может быть закрыт автоматически после полного погашения кредита. В этом случае вам необходимо проверить свой счет и убедиться, что все платежи по кредиту были внесены. При полном погашении кредита банк закрывает счет и высылает уведомление о закрытии.

Как взять справку о закрытии кредита?

1. Обратиться в ближайшее отделение банка

Для получения справки о закрытии кредита можно прийти в ближайшее отделение банка, в котором был оформлен кредит. При себе необходимо иметь паспорт и договор кредита. Сотрудники банка проверят наличие задолженности по кредиту и выдадут справку о его закрытии.

2. Получить справку онлайн через личный кабинет

Многие банки предоставляют возможность получить справку о закрытии кредита через личный кабинет на своем официальном сайте или мобильном приложении. Для этого необходимо авторизоваться, выбрать нужный кредит, после чего система автоматически сформирует справку о закрытии.

3. Заказать справку по телефону или через систему обратной связи

Некоторые банки предоставляют возможность заказать справку о закрытии кредита по телефону или через систему обратной связи на официальном сайте. Для этого необходимо предоставить свои персональные данные и указать номер договора кредита. Справка будет выслана на указанный вами электронный или почтовый адрес.

В итоге, получение справки о закрытии кредита возможно как посредством посещения отделения банка, так и через онлайн-сервисы. Важно иметь при себе необходимые документы и правильно указывать свои данные при заказе справки через интернет. Справка о закрытии кредита подтверждает успешное погашение долга перед банком и может понадобиться в будущем для подтверждения факта погашения.

Как закрыть карту ОТП, если отделения банка нет в городе

В случае, если вы хотите закрыть карту ОТП банка, но отделения данного банка отсутствуют в вашем городе, есть несколько способов, которые помогут вам осуществить данную операцию. Ниже приведены подробные инструкции, которые помогут вам закрыть карту ОТП без посещения отделения банка.

1. Свяжитесь с банком по телефону

Первым шагом вам необходимо связаться с банком ОТП по указанному на карте номеру телефона или номеру, предоставленному на официальном сайте банка. Обратившись в службу поддержки клиентов, укажите свои данные и объясните, что вы хотите закрыть карту. Вам могут задать дополнительные вопросы для проверки вашей личности.

2. Закройте карту через Интернет-банк

Вторым способом является закрытие карты ОТП при помощи интернет-банка. Если у вас есть доступ к интернет-банку ОТП, вам необходимо войти в свой аккаунт и найти соответствующую опцию для закрытия карты. Следуйте инструкциям, указанным на сайте, чтобы завершить процесс закрытия.

3. Закройте карту по почте

Третьим способом является закрытие карты ОТП путем отправки письменного запроса по почте. Напишите формальное письмо с просьбой о закрытии карты, указав свои данные и номер карты. Отправьте письмо по указанному на официальном сайте банка адресу.

4. Обратитесь в ближайшее отделение банка

Если у вас есть возможность посетить ближайшее отделение ОТП банка в другом городе, вы можете лично обратиться к сотрудникам банка и запросить закрытие карты. Возможно, вам понадобятся дополнительные документы, такие как паспорт или другие документы, удостоверяющие личность.

5. Воспользуйтесь услугой удаленного закрытия карты

В некоторых случаях банк может предоставить услугу удаленного закрытия карты ОТП. Проверьте официальный сайт банка или свяжитесь с его службой поддержки клиентов, чтобы узнать о возможности использования данной услуги. Если данное предложение доступно, вам предоставят инструкции о том, как осуществить удаленное закрытие карты.

Итак, вы можете закрыть карту ОТП, даже если отделения банка отсутствуют в вашем городе. Следуйте указанным выше шагам и выберите наиболее удобный для вас способ. Обязательно сохраните подтверждение закрытия карты и убедитесь, что все связанные с ней платежи и автоплатежи отменены.