Предложение кредита — это важный этап взаимодействия между банком и клиентом. Чтобы успешно предлагать услуги кредитования и убедить человека в их преимуществах, необходимо учесть несколько ключевых аспектов. Важно выяснить потребности клиента, предложить подходящую программу, отразить преимущества и риски, а также обеспечить четкую коммуникацию и прояснение всех вопросов. Соблюдение этих принципов поможет установить доверие клиента и повысить вероятность успешного предложения кредита.

Как банки проводят проверку

Когда человек обращается в банк за кредитом, банк обязан провести проверку его финансовой состоятельности и платежеспособности. Это необходимо для того, чтобы решить, стоит ли выдавать кредит данному клиенту и на каких условиях.

Шаги проверки клиента банком:

- Сбор информации о клиенте. Банк собирает данные о клиенте, такие как его личные данные, место работы, зарплату, сумму уже имеющихся кредитов и прочую информацию, которая может быть полезна для оценки финансовой состоятельности клиента.

- Проверка кредитной истории. Банк обращается в специализированные организации, которые ведут базы данных кредитной истории. Они проверяют историю кредитных обязательств клиента, включая информацию о наличии задолженностей и своевременности погашения кредитов.

- Анализ финансового положения. Банк производит анализ финансового положения клиента, чтобы оценить его платежеспособность. В процессе анализа учитываются такие факторы, как стабильность доходов, наличие имущества, сбережений и другие активы.

- Оценка рисков. Банк оценивает риски, связанные с выдачей кредита данному клиенту. Это включает оценку вероятности невозврата кредита и потери банком своих средств.

- Решение о выдаче кредита. После проведения всех вышеперечисленных шагов банк принимает решение о выдаче кредита или его отказе. В случае положительного решения, банк определяет условия кредита, такие как сумма, срок, процентная ставка и др.

Цитата:

Проверка клиента является неотъемлемой частью работы банков. Она позволяет банку оценить риски и принять обоснованное решение о выдаче кредита.

Примерная таблица проверки клиента:

| Критерии проверки | Оценка |

|---|---|

| Кредитная история | Положительная |

| Финансовое положение | Стабильное |

| Зарплата | Высокая |

| Сумма уже имеющихся кредитов | Не превышает 30% от дохода |

Проверка клиента — это необходимая мера для банков, которая позволяет убедиться в надежности заемщика и минимизировать риски по выдаче кредита. Она помогает банку принять обоснованное решение о выдаче кредита и установить его условия.

Что делать, если банк не одобряет кредит

Получение кредита может быть довольно сложным процессом, особенно если банк не одобряет вашу заявку. Однако, не стоит отчаиваться, ведь существуют несколько действий, которые можно предпринять в такой ситуации. Ниже приведены несколько вариантов, которые помогут вам разобраться, что делать, если банк не одобряет кредит.

1. Проверьте свою кредитную историю

Первым делом, стоит убедиться, что в вашей кредитной истории нет ошибок или задолженностей. Закон о кредитных историях предоставляет вам право на бесплатное ежегодное получение копии вашей кредитной истории. Если вы обнаружите какие-либо неточности, обратитесь в кредитное бюро для исправления данных.

2. Улучшите свою кредитную историю

Если ваша кредитная история имеет негативные отметки или недостаточно информации, возможно, вам стоит потратить некоторое время на ее улучшение. Подобные меры могут включать регулярное погашение задолженностей, установление платежной дисциплины и использование кредитных карт с оглядкой на свои финансовые возможности.

3. Рассмотрите альтернативные варианты

Если банк не оказывает согласия на выдачу кредита, вы можете рассмотреть альтернативные варианты. Например, вы можете обратиться к другому банку или кредитной организации с более гибкими условиями кредитования. Также, можно обратиться к частным инвесторам или микрофинансовым организациям, которые могут быть более склонны рассмотреть вашу заявку.

4. Попросите поручителя

Если у вас возникли трудности с получением кредита в одиночку, вы можете попросить кого-либо стать вашим поручителем. Поручительство — это гарантия погашения вашего кредита со стороны другого лица, которое обязуется вмешаться, если вы не сможете вовремя погасить долг. Наличие поручителя может увеличить ваши шансы на одобрение кредита.

5. Обратитесь за консультацией к юристу

Если у вас возникли проблемы с получением кредита, вы всегда можете обратиться за консультацией к квалифицированному юристу или специалисту в области финансового права. Они могут проанализировать вашу ситуацию и предложить правовые решения или рекомендации для улучшения ваших шансов на получение кредита.

В завершение, стоит отметить, что получение кредита может быть сложным процессом, и каждая ситуация индивидуальна. Не стоит отчаиваться, если банк не одобряет вашу заявку. Постарайтесь анализировать свою ситуацию, искать альтернативные варианты и не бойтесь обращаться за помощью к специалистам. В конце концов, с терпением и настойчивостью ваши усилия будут вознаграждены.

Что проверяют банки при рассмотрении заявки на кредит?

Банки проводят тщательную проверку каждой заявки на предоставление кредита, чтобы минимизировать свои риски. Они анализируют различные аспекты, чтобы убедиться в надежности заемщика и его способности вернуть долг. Вот основные аспекты, которые банки обычно проверяют:

1. Кредитная история

Банки проверяют кредитную историю заемщика, чтобы понять его платежеспособность и надежность как заемщика. Они обращают внимание на наличие задолженностей по кредитам, просрочки, коллекционные и судебные процессы. Чем лучше кредитная история, тем больше шансов на получение кредита и более выгодные условия его предоставления.

2. Финансовое положение

Банки проверяют финансовое положение заемщика для оценки его способности вернуть кредитные средства. Они анализируют доходы и расходы заемщика, его финансовые обязательства, наличие стабильного и регулярного источника дохода. Это позволяет банку оценить платежеспособность заемщика и определить максимальную сумму кредита, которую он может предоставить.

3. Трудовая история

Банки проверяют трудовую историю заемщика, чтобы оценить его стабильность на рынке труда и его возможность в будущем генерировать доход для погашения кредита. Они обращают внимание на срок работы на последнем месте, наличие предыдущих мест работы и их стабильность. Это позволяет оценить профессиональную состоятельность заемщика и его надежность.

4. Гражданство и прописка

Банки проверяют гражданство и прописку заемщика, чтобы оценить его правовой статус и способность законным образом пользоваться средствами из кредита. Они обращают внимание на наличие гражданства или разрешения на проживание в стране, а также соответствие прописки и места фактического проживания. Это позволяет банку убедиться в законности заемщика и защитить себя от мошенничества.

5. Обеспечение

Банки проверяют наличие обеспечения у заемщика, такого как недвижимость, автомобиль или другие ценные активы. Наличие обеспечения может повысить шансы на получение кредита и позволить более выгодные условия его предоставления. Однако банк также проверит юридическую чистоту и рыночную стоимость обеспечения.

6. Предыдущие кредиты

Банки проверяют наличие и историю предыдущих кредитов заемщика. Они анализируют суммы, сроки и регулярность погашения кредитов в прошлом. Это позволяет оценить финансовую дисциплину заемщика и его соблюдение погашения кредитных обязательств.

Проведение всех этих проверок помогает банкам принять обоснованное решение о предоставлении кредита. Важным фактором является наличие полной и достоверной информации от заемщика, которая позволяет банку принять правильное решение.

Что наверняка помешает одобрению кредита

Вот некоторые факторы, которые могут наверняка помешать успешному одобрению:

Плохая кредитная история

Если у заявителя имеются просрочки по платежам, невыплаченные кредиты или запись о банкротстве, это может являться серьезным препятствием для одобрения кредита. Банки обычно внимательно анализируют кредитную историю заявителя и ищут надежных заемщиков, отсеивая тех, кто не выполнил свои финансовые обязательства в прошлом.

Недостаточный уровень дохода

Банки стремятся убедиться в способности заемщика вернуть кредит, поэтому доход играет важную роль. Если доход заявителя недостаточен для погашения кредита или не соответствует требованиям банка, это может стать причиной отказа.

Высокий уровень задолженности

Если у заявителя уже есть большое количество задолженностей в других банках или у него имеются другие кредиты, это может вызвать сомнения в его финансовой способности вернуть новый кредит. Банки рассматривают уровень задолженности как риск для себя и могут отказать в одобрении кредита.

Неправильно заполненная анкета

Ошибки и неправильные сведения в анкете заявителя также могут привести к отказу в одобрении кредита. Банки внимательно проверяют данные, указанные в анкете, и если обнаруживают фальсификацию или неполные сведения, это может наверняка помешать одобрению.

Невыполнение требований банка

Каждый банк имеет свои требования и условия для предоставления кредита. Несоблюдение этих требований, например, возрастные ограничения, срок работы и т. д., может привести к отказу в одобрении кредита.

Учитывая эти факторы, важно быть готовым к предоставлению полной и точной информации о своих доходах, обязательствах и финансовом состоянии. Это поможет увеличить шансы на успешное одобрение заявки на кредит.

Почему заявку на кредит могут не одобрить

Заявка на получение кредита может быть отклонена по разным причинам. Важно понимать, что банки проводят тщательный анализ каждого заявления и принимают решение на основе ряда факторов. Ниже перечислены некоторые возможные причины отказа в одобрении кредита:

1. Недостаточная кредитная история

Одним из определяющих факторов при принятии решения о выдаче кредита является кредитная история заявителя. Если у вас мало или вовсе отсутствуют данные о погашении кредитов в прошлом, банк может посчитать вас недостаточно надежным заемщиком и отказать в выдаче кредита.

2. Низкий доход

Банк обязан убедиться, что заявитель способен вернуть полученный кредит в срок. Для этого анализируется его финансовое положение и доходы. Если ваш заработок недостаточен, банк может не одобрить заявку на кредит.

3. Высокая нагрузка по другим кредитам

Если вы уже являетесь заемщиком и имеете другие активные кредиты, банк может не хотеть добавлять вам еще один. Высокая нагрузка по существующим кредитам может быть сигналом для банка, что у вас недостаточно финансовых ресурсов на погашение всех обязательств.

4. Неправильно заполненная анкета

Внимательность при заполнении анкеты очень важна. Если вы допустите неправильное указание информации или сделаете ошибку, это может вызвать сомнения у банка и стать причиной отказа в кредите. Убедитесь в тщательности заполнения всех полей.

5. Недостаточная стабильность работы

Стабильность работы и доходы являются ключевыми факторами при принятии решения о выдаче кредита. Банк обязан убедиться, что у вас достаточная стабильность в трудоустройстве и регулярный доход, чтобы гарантировать своевременное погашение займа.

6. Плохая кредитная репутация

Если у вас имеются просрочки по погашению кредитов или другие нарушения финансовых обязательств, это может негативно сказаться на вашей кредитной репутации. Банки могут отказать в выдаче кредита, если имеются серьезные нарушения в прошлом.

7. Высокая загрузка заявками на кредит

Банки могут иметь свои доли рынка, которые предоставляют кредиты в определенных сегментах общества. Если банк уже имеет большое количество заявок на кредит из этого сегмента, он может не одобрить новую заявку, чтобы соблюсти свои бизнес-процессы и максимально оценить заявки, которые уже имеются.

Важно помнить, что каждый банк имеет свои критерии принятия решений о заявках на кредит, поэтому даже если ваша заявка отклонена в одном банке, это не значит, что вы не сможете получить кредит в другом. Всегда стоит обратиться в несколько банков и проанализировать их условия предоставления кредита.

Кредит своими руками

Когда возникает необходимость во взятии кредита, многие люди обращаются к банкам или к другим финансовым учреждениям. Однако, существует возможность взять кредит своими руками, обратившись непосредственно к частным лицам, что может быть удобным решением в некоторых ситуациях.

Преимущества кредита своими руками

- Гибкие условия: при обращении к частным лицам можно договориться о гибких условиях погашения кредита, учитывая индивидуальные потребности и возможности заемщика.

- Оформление без лишней бюрократии: в отличие от банков, частные лица могут предложить более простую и комфортную процедуру оформления кредита без лишней бюрократии.

- Высокая вероятность одобрения: частные лица могут быть более готовыми одобрить кредит, чем банки, особенно в случае, когда заемщик имеет проблемную кредитную историю.

Как найти частного кредитора

Если вы решили взять кредит своими руками, необходимо найти подходящего частного кредитора. Вот несколько способов, которые могут помочь в этом:

- В объявлениях: в газетах, интернете или на досках объявлений можно найти предложения от частных лиц о предоставлении кредита.

- Через знакомых: расскажите о своих нуждах знакомым, которые могут знать кого-то, кто готов предоставить кредит.

- Специальные платформы: в Интернете существуют специальные платформы, предназначенные для связи заемщиков и частных кредиторов.

Условия и гарантии

Перед оформлением кредита своими руками необходимо обсудить следующие вопросы:

- Сумма и сроки: обговорите желаемую сумму кредита и сроки, в которые вы сможете его погасить.

- Проценты и комиссии: договоритесь о процентах и комиссиях, которые необходимо будет уплатить за использование кредита.

- Гарантии: обсудите возможные гарантии, которые вы можете предложить частному кредитору для обеспечения возврата кредита.

Важно: в любом случае необходимо заключить договор о предоставлении и погашении кредита, чтобы обе стороны были защищены юридически.

Погашение кредита

Когда приходит время погасить кредит своими руками, важно быть ответственным и соблюдать договоренности. Вот несколько вариантов:

- Ежемесячные платежи: договоритесь о фиксированных ежемесячных платежах, чтобы постепенно погасить кредит.

- Разовый платеж: если у вас есть возможность, можно погасить кредит одним разовым платежом в конце срока.

Кредит своими руками может быть удобным вариантом для тех, кто ищет более гибкие условия и простую процедуру оформления кредита. Однако, важно помнить о соблюдении договоренностей и ответственном подходе к погашению кредита.

Как сотрудники банка могут помочь в оформлении кредита

Оформление кредита может быть сложным и запутанным процессом для многих людей. Однако, сотрудники банка могут существенно облегчить этот процесс, предоставив необходимую помощь и поддержку.

Консультация и информация

Основной роль сотрудников банка в оформлении кредита заключается в обеспечении консультации и предоставлении информации о доступных типах кредитов и их условиях. Они могут помочь клиентам определиться с наиболее подходящим вариантом, исходя из их финансовых возможностей и целей.

Помощь в заполнении анкеты

Сотрудники банка могут помочь клиентам с заполнением анкеты на получение кредита. Это включает в себя рассмотрение всех необходимых документов, объяснение требований к предоставляемой информации и помощь в правильном заполнении формы. Такая помощь позволяет избежать возможных ошибок и ускоряет процесс рассмотрения кредитной заявки.

Проверка кредитной истории

Сотрудники банка проводят проверку кредитной истории клиента, чтобы оценить его кредитную надежность. Они могут оказать помощь в получении кредитного отчета и объяснить его содержание, чтобы клиент понимал, как его кредитная история влияет на возможность получения кредита и условия его рассмотрения.

Предоставление сведений о требуемых документах

Сотрудники банка могут подробно объяснить клиенту, какие документы необходимы для оформления кредита, и помочь собрать все необходимые бумаги. Они также могут дать советы по документам, которые могут улучшить шансы на получение кредита, например, предоставление справки о доходах или поручителей.

Содействие в оформлении залога

В случае, если требуется залог для получения кредита, сотрудники банка могут помочь клиенту в этом процессе. Они могут предоставить информацию о требованиях к залоговому имуществу, а также рекомендовать надежные оценщики, которые смогут оценить стоимость залога.

Оценка способности к погашению кредита

Сотрудники банка также проводят оценку клиента с точки зрения его способности погасить кредит. Они могут запросить у клиента информацию о его текущих доходах, расходах и обязательствах, чтобы оценить его финансовую устойчивость и дать рекомендации по сумме и срокам кредита.

Процесс оформления кредита может быть сложным и запутанным, но сотрудники банка всегда готовы предоставить необходимую помощь и поддержку. Они могут помочь с выбором самого подходящего кредитного продукта, провести проверку кредитной истории, помочь с заполнением анкеты и собрать все необходимые документы. Кроме того, сотрудники банка проводят оценку способности клиента погасить кредит и оказывают содействие при оформлении залога. Не стесняйтесь обратиться за помощью к сотрудникам банка, чтобы сделать процесс получения кредита более простым и удобным.

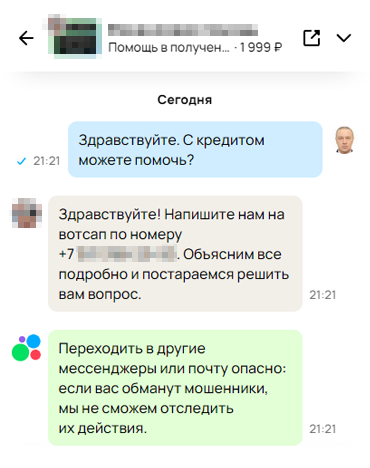

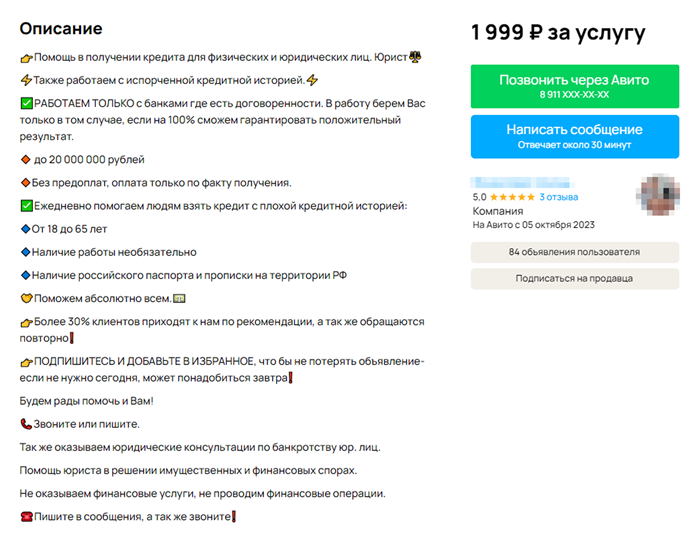

Можно ли оформить кредит через посредников

Достоинства оформления кредита через посредников

- Экономия времени и усилий. Обращение к посредникам позволяет избежать посещения нескольких банков и проведения многочасовых переговоров с банкирами. Посредники упростят весь процесс оформления и сократят время до получения кредита.

- Возможность получить кредит для тех, кто имеет плохую кредитную историю. Банки обычно отказывают в кредите людям с просрочками или долгами. Посредники могут иметь связи с банками или кредитными организациями, которые готовы рассмотреть такие заявки.

- Консультация и поддержка на каждом этапе. Посредники помогут вам разобраться в условиях кредита, подготовят необходимые документы и сопровождают вас до момента получения денег.

Недостатки оформления кредита через посредников

- Дополнительные расходы. Посредники часто берут комиссию за оказание своих услуг. Это может увеличить стоимость кредита и сделать его менее выгодным.

- Риск мошенничества. В сфере кредитования есть мошенники, которые выдают себя за посредников и мошенническим путем завладевают вашими деньгами или личными данными. Поэтому перед обращением к посредникам, нужно тщательно проверить их репутацию.

- Ограниченный набор банков. Посредники могут иметь контракты только с определенными банками или кредитными организациями, что ограничивает ваши возможности при выборе кредита.

Как правильно выбрать посредника

Если вы все же решили воспользоваться услугами посредника при оформлении кредита, следует учесть несколько важных моментов:

- Проверьте его репутацию и лицензию. Обратитесь к отзывам других клиентов, чтобы узнать о надежности и качестве предоставляемых услуг.

- Узнайте о комиссии и других скрытых платежах. Определитесь с условиями оплаты услуг посредника.

- Сравните предложения разных посредников. Изучите все возможные варианты, чтобы выбрать самый выгодный для вас.

Оформление кредита через посредников может быть удобным и выгодным решением в некоторых ситуациях. Однако, важно внимательно подходить к выбору посредника и не забывать о своей безопасности.

Теги: кредит, оформление, посредники, услуги, банк, репутация, комиссия, мошенничество, выбор, безопасность

Почему нельзя соглашаться на предложение кредита?

Когда речь заходит о предложении кредита, многие люди могут соблазниться возможностью получить деньги взаймы без необходимости делать большие усилия. Однако, прежде чем соглашаться на кредитное предложение, важно осознавать потенциальные риски и причины, почему нельзя безоговорочно соглашаться.

1. Высокие процентные ставки

Банки и другие финансовые учреждения взимают проценты за предоставление кредита. В большинстве случаев процентные ставки на кредиты являются довольно высокими, особенно для людей с низким кредитным рейтингом. Повышенные проценты могут привести к росту долга и финансовым затруднениям в будущем.

2. Скрытые платежи и комиссии

Кредитные договоры могут содержать различные скрытые платежи и комиссии, которые могут увеличить затраты на кредит. Некоторые кредиторы могут взимать плату за досрочное погашение кредита, за выдачу справок или за изменение условий договора. Такие дополнительные расходы могут нести дополнительные финансовые бремена для заемщика.

3. Ухудшение кредитной истории

Причина, по которой нельзя безоговорочно соглашаться на предложение кредита, связана с ухудшением кредитной истории. Если заемщик не в состоянии своевременно выплачивать кредит, это может повлиять на его кредитный рейтинг. Снижение кредитного рейтинга может сказаться на будущих финансовых возможностях и условиях получения кредита.

4. Перенесение финансовой нагрузки

Соглашаясь на кредитное предложение, человек переносит финансовую нагрузку в будущее. Рассчитывая на дополнительные финансы в настоящем, заемщик может столкнуться с финансовыми трудностями и ограничениями в будущем. Учет текущего долга и процентных ставок помогает реально оценивать свою финансовую способность и избегать сложных ситуаций.

5. Потеря независимости

Кредит может привести к потере финансовой независимости. Заемщик становится зависимым от кредитора и обязан выполнять условия договора, включающие причитающиеся платежи и сроки погашения. Такая зависимость может ограничивать свободу выбора и финансовую гибкость.

6. Накопление долгов

При наличии нескольких активных кредитов заемщик может столкнуться с трудностями в их погашении. Как правило, с каждым невыплаченным кредитом активный долг увеличивается, что приводит к еще большим финансовым трудностям. В итоге, невыполнение обязательств по кредиту может привести к коллекторским действиям и ограничениям правового статуса.

7. Негативный эмоциональный фактор

Финансовая нагрузка от погашения кредита может вызывать негативные эмоции и стресс. Заемщик может постоянно испытывать тревогу и беспокойство по поводу своей финансовой ситуации. Такой негативный эмоциональный фактор может негативно сказываться на здоровье и общем благополучии человека.

Влияние на скоринг

Факторы, влияющие на скоринг

Оценка скоринга зависит от различных факторов, включая:

- История платежей: Регулярные и своевременные платежи по кредитам и счетам улучшают скоринг, тогда как просрочки и невыполнение обязательств могут снизить оценку.

- Задолженность: Уровень задолженности по кредитам и кредитным картам также влияет на скоринг. Чем меньше задолженности, тем лучше будет оценка.

- Длительность кредитной истории: Как давно вы пользовались кредитами и как долго поддерживаете кредитные счета, может повлиять на скоринг. Долгое время кредитной истории может положительно сказаться на оценке скоринга.

- Кредитный микс: Разнообразие типов кредитов (ипотека, автокредит, кредитная карта и т. д.) также может повлиять на скоринг.

- Новые кредиты: Частое обращение за новыми кредитами может указывать на финансовые трудности заемщика и негативно сказываться на оценке скоринга.

Значение скоринга при получении кредита

Оценка скоринга является важным фактором при принятии решения о выдаче кредита. Банки и кредитные организации основывают свое решение на скоринге, чтобы оценить риски заемщика и определить условия кредитования.

Высокий скоринг: Заемщик с высоким скорингом считается надежным и имеет больше шансов на получение кредита с более низкими процентными ставками и более выгодными условиями.

Низкий скоринг: Заемщик с низким скорингом может столкнуться с трудностями при получении кредита. Банки могут ограничить доступ кредитных услуг или установить более высокие процентные ставки и строже условия кредитования.

Влияние на список Credit Bureau

Данные о кредитной истории заемщика передаются в список Credit Bureau, который используется для расчета скоринга. Поддержание положительной кредитной истории и своевременные платежи помогут улучшить скоринг и повысить шансы на получение кредита с лучшими условиями.

| Действия заемщика | Влияние на скоринг |

|---|---|

| Своевременные платежи | Положительное |

| Просрочки по кредитам | Отрицательное |

| Минимизация задолженности | Положительное |

| Запрос новых кредитов | Отрицательное |

Оценка скоринга является важным инструментом для банков и финансовых учреждений при предоставлении кредитов. Улучшение скоринговой оценки требует соблюдения финансовой дисциплины и ответственного отношения к своим финансам.

Кто принимает решение

При размышлении о предоставлении кредита человеку, стоит понимать, что процесс принятия решения о выдаче кредита проходит через несколько этапов и требует внимания различных сторон.

В данном случае, роль принятия решения закреплена за несколькими участниками:

- Заемщик: потенциальный получатель кредита, который подает заявку на кредит и предоставляет необходимую информацию и документы для оценки своей платежеспособности.

- Кредитор: финансовая организация или кредитор, которая осуществляет предоставление кредита и решает, будет ли заявка на кредит одобрена или отклонена.

- Отдел кредитного анализа: специально обученная группа сотрудников, которая занимается подготовкой и анализом заявок на кредит, оценкой платежеспособности заемщиков и принятием решения о выдаче кредита.

- Комитет по кредитованию: орган, состоящий из высокопоставленных сотрудников финансовой организации, которые рассматривают сложные и крупные заявки на кредит и принимают окончательное решение о выдаче или отказе.

Процесс принятия решения о выдаче кредита включает в себя:

- Оценку кредитного профиля заемщика на основе предоставленных им данных и документов.

- Анализ кредитной истории заемщика, чтобы определить его платежеспособность.

- Рассмотрение текущих обязательств заемщика и его рейтинга платежеспособности.

- Определение суммы и условий кредита, включая процентную ставку, срок погашения и размер ежемесячного платежа.

- Принятие решения о предоставлении кредита или отказе на основе полученной информации и рассмотрения финансовых и рисковых аспектов.

Ни один участник несет ответственность за принятие решения о предоставлении кредита, и все решения должны быть обоснованы и основаны на соблюдении законодательства и внутренних политик финансовой организации.

Как это выглядит с вашей точки зрения

1. Оценка кредитоспособности

Первым шагом при предоставлении кредита является оценка кредитоспособности потенциального заемщика. Кредитор должен провести анализ его доходов и расходов, состояния кредитной истории, а также оценить стабильность его финансового положения.

2. Установление условий кредита

После оценки кредитоспособности кредитор должен определить условия предоставляемого кредита. Это включает в себя определение суммы кредита, срока его возврата, процентной ставки, а также других дополнительных условий.

3. Составление кредитного договора

После установления условий кредита кредитор составляет кредитный договор, который является юридическим документом, определяющим права и обязанности обеих сторон. В договоре указывается сумма кредита, сроки его возврата, процентная ставка, штрафные санкции и другие важные условия.

4. Предоставление кредита

После подписания кредитного договора кредитор осуществляет предоставление кредита на счет заемщика или выдает наличные деньги. Этот этап завершается с получением заемщиком запрашиваемых средств.

5. Возврат кредита

Заемщик обязан возвращать кредит в соответствии с условиями договора. Кредитор следит за своевременным возвратом кредитных средств и в случае нарушения сроков может применять штрафные санкции или привлекать заемщика к ответственности.

Важно помнить!

- Кредитор всегда стремится защитить свои интересы и минимизировать риски.

- Оценка кредитоспособности и установление условий кредита основаны на анализе финансовых данных заемщика.

- Кредитный договор является основным юридическим документом, регулирующим отношения между кредитором и заемщиком.

- Предоставление кредита и его возврат осуществляются в соответствии с условиями договора.

В целом, для кредитора процесс предоставления кредита связан с оценкой потенциального риска, а для заемщика — с возможностью получить необходимые финансовые средства для реализации своих планов или решения текущих проблем. Взаимовыгодное сотрудничество и соблюдение договорных обязательств являются основой успешного предоставления кредита.

Что способствует одобрению кредита

1. Кредитная история

Одним из главных факторов, влияющих на одобрение кредита, является кредитная история заявителя. Банк обращает внимание на наличие просрочек по предыдущим кредитам, а также на общую кредитную нагрузку заемщика. Чем лучше кредитная история, тем выше вероятность получения кредита.

2. Уровень доходов

Банк также анализирует доходы заемщика, чтобы определить его платежеспособность. Чем выше уровень доходов и стабильность источника дохода, тем больше шансов на одобрение кредита.

3. Соотношение долгов и доходов

Банк оценивает соотношение долгов и доходов заемщика. Чем меньше эта доля, тем выше вероятность одобрения кредита. Оптимальное соотношение долгов и доходов позволяет банку видеть, что заемщик будет в состоянии своевременно выплачивать кредит.

4. Стаж работы

Стаж работы также имеет значение при рассмотрении заявки на кредит. Долгосрочный трудовой стаж свидетельствует о финансовой стабильности и профессионализме заемщика. Банк склонен доверять заявкам клиентов с большим стажем работы.

5. Сумма и срок кредита

Банк также принимает во внимание запрашиваемую сумму и срок кредита. Чем меньше сумма и срок кредита, тем более вероятно его одобрение, так как более низкие показатели уменьшают риски для банка.

Для того чтобы повысить шансы на одобрение кредита, необходимо уделять внимание своей кредитной истории, иметь стабильный источник дохода, поддерживать оптимальное соотношение долгов и доходов, а также иметь долгосрочный трудовой стаж. Также, при заполнении заявки следует обратить внимание на сумму и срок кредита, чтобы они соответствовали финансовым возможностям и потребностям заемщика.

Привлечение клиентов через информацию о специализированных выставках, симпозиумах, конференциях

Преимущества использования информации о специализированных выставках, симпозиумах, конференциях:

- Расширение клиентской базы. Участие в мероприятиях позволяет достичь большей аудитории и привлечь новых клиентов, интересующихся продуктами и услугами вашей компании.

- Повышение имиджа. Участие в крупных выставках, симпозиумах и конференциях демонстрирует ваше присутствие на рынке и профессионализм компании.

- Возможность презентации новых продуктов и услуг. Мероприятия дают возможность представить новинки вашего бизнеса и привлечь внимание потенциальных клиентов.

- Обмен опытом и знаниями. Участие в выставках, симпозиумах и конференциях предоставляет уникальную возможность общаться с экспертами из других компаний, узнавать о новых тенденциях и применять их в своей работе.

Пример использования информации о мероприятиях:

Уважаемые клиенты!

Мы рады пригласить вас посетить наш стенд на международной выставке «Иновации в медицинской технике», которая пройдет с 10 по 12 мая в Москве. На выставке мы представим наши последние разработки в области медицинской техники, а также проведем презентацию о новых применениях наших изделий.

Преимущества посещения нашего стенда:

- Возможность увидеть и протестировать наши новинки.

- Получение консультации от наших экспертов.

- Обмен опытом и знаниями с представителями других компаний в отрасли.

Ждем вас на выставке «Иновации в медицинской технике»!

Использование информации о специализированных выставках, симпозиумах и конференциях — это отличный способ привлечения клиентов и продвижения бизнеса. Участие в таких мероприятиях поможет расширить клиентскую базу, повысить имидж компании, представить новинки продуктов и услуг, а также узнать о последних тенденциях и знаниях в отрасли. Не упускайте возможность использовать этот эффективный инструмент для достижения своих бизнес-целей.

В законах не значатся

В процессе предоставления кредита, банкам и другим финансовым учреждениям следует руководствоваться не только законами, но также принципами ответственного кредитования. Некоторые важные аспекты, хотя и не прописанные в законодательстве, должны быть учтены при рассмотрении заявки на кредит и выдаче ссуды.

Прозрачность и индивидуальный подход

Каждая заявка на кредит должна быть рассмотрена индивидуально, с учетом финансового положения и платежеспособности заемщика. Банки должны предоставлять полную информацию о процентах, сроках и условиях кредита перед его выдачей. Такой подход позволяет снизить риски и обеспечить справедливое кредитование.

Консультация и образование

Банки и финансовые учреждения обязаны предоставлять своим клиентам не только кредиты, но и образование о финансовых инструментах, платежах, процентах и рисках. Консультации по вопросам кредитования, а также предоставление информации о возможностях сохранения и увеличения личных средств помогут клиентам принимать осознанные решения и пользоваться кредитами ответственно.

Защита интересов клиента

Важной составляющей ответственного кредитования является защита интересов клиента. Законодательство должно предусматривать механизмы защиты заемщиков от недобросовестных кредиторов, а также возможность обжалования решений банка. Обеспечение прав и интересов клиента — не менее важное направление, чем выполнение банком своих обязательств.

Ответственное кредитование

Ответственное кредитование — это процесс, основанный на объективной оценке кредитного риска и способности заемщика выплачивать кредитную ссуду. Банки и финансовые учреждения должны строго соблюдать заранее установленные критерии при рассмотрении заявок на получение кредита. Такой подход позволяет сдерживать неплательщиков и уменьшить вероятность возникновения проблемных кредитов.

Регулярные пересмотры условий

Банки должны периодически пересматривать условия кредитования для своих клиентов. Это может включать снижение процентной ставки, пересмотр суммы и срока кредита, а также предоставление клиентам дополнительных льгот или условий. Регулярные пересмотры условий позволяют банкам сохранять лояльность клиентов и поддерживать долгосрочные отношения.

Как я общался с кредитными помощниками

В последнее время мне пришлось столкнуться с ситуацией, когда мне нужно было обратиться за кредитом. Я решил воспользоваться услугами кредитных помощников, чтобы получить профессиональную консультацию и помощь в подготовке документов. В процессе общения с ними я выяснил их полезные советы и секреты.

1. Поставьте конкретные цели

Перед тем как идти за кредитом, важно определиться с целями его использования. Кредитные помощники советуют точно расписать, на что вы планируете потратить деньги. Это поможет вам выбрать подходящий вид кредита и предоставить более убедительные аргументы при обращении в банк.

2. Соберите все необходимые документы

Перед тем как обратиться к кредитным помощникам, убедитесь, что у вас есть все необходимые документы для подачи заявки на кредит. Большинство банков требуют паспорт, справку о доходах или трудовой договор, а также документы на имущество или автомобиль в случае залога. Предварительная подготовка всех документов значительно ускорит процесс получения кредита.

3. Будьте готовы к вопросам от банка

В процессе оформления кредита банк может задать вам множество вопросов. Кредитные помощники советуют заранее подготовиться к этому и предусмотреть ответы на возможные вопросы. Например, вам могут задать вопрос о планах на использование кредитных средств, о вашей финансовой состоятельности или о возможности предоставить поручителя. Это поможет вам произвести хорошее впечатление на банк и увеличить свои шансы на получение кредита.

4. Придерживайтесь своей финансовой стратегии

Кредитные помощники советуют придерживаться своей финансовой стратегии при выборе кредита и общении с банком. Не стоит брать кредит больше, чем вам действительно нужно, и не стоит перегибать палку сулить банку, что вы вернете деньги раньше срока. Важно быть реалистичным и учитывать свои финансовые возможности.

5. Не забывайте о том, что у вас есть права

В процессе общения с кредитными помощниками, а также при оформлении кредита, не забывайте о своих правах как потребителя. У вас есть право получить полную информацию о кредитных условиях, процентах, комиссиях и других платежах. Эта информация должна быть указана в договоре кредита. Если у вас возникают сомнения или вопросы, не стесняйтесь обратиться за разъяснениями к кредитным помощникам или юристам.

Сколько длится рассмотрение заявки на кредит?

Когда человек подает заявку на получение кредита, одним из наиболее важных вопросов становится, сколько времени потребуется для ее рассмотрения и принятия решения.

Время рассмотрения заявки на кредит зависит от нескольких факторов:

- Тип кредитной заявки: срок рассмотрения может отличаться для различных видов кредитов, таких как ипотека, потребительский кредит или автокредит. Каждый тип кредита имеет свои уникальные требования и процедуры, которые могут повлиять на время рассмотрения заявки.

- Сложность заявки: если заявка содержит сложные финансовые или личные ситуации, процесс ее рассмотрения может занять больше времени. Например, если заявитель имеет непостоянный доход или сложную кредитную историю, банк может потребовать дополнительных документов и времени для проведения более детального анализа.

- Работа банка: каждый банк имеет свои собственные сроки и процедуры рассмотрения кредитных заявок. Некоторые банки могут обрабатывать заявки быстрее, чем другие, в зависимости от их внутренней системы и загруженности работников банка.

Обычно, срок рассмотрения заявки на кредит составляет от нескольких дней до нескольких недель. Однако, важно понимать, что каждый случай индивидуален, и временные рамки могут варьироваться в зависимости от вышеуказанных факторов.

Важно также отметить, что банк должен сообщить заявителю о решении по заявке в течение установленного законом срока.

Что можно сделать, чтобы ускорить рассмотрение заявки на кредит?

Если вы хотите ускорить рассмотрение своей заявки на кредит, вы можете принять следующие меры:

- Предоставить полные и точные документы: убедитесь, что вы предоставляете все необходимые документы в полном объеме и с точностью. Это поможет избежать задержек в процессе рассмотрения заявки.

- Следуйте указаниям банка: каждый банк имеет свои требования и инструкции для подачи заявки на кредит. Внимательно ознакомьтесь с ними и следуйте указаниям банка, чтобы избежать дополнительных задержек в процессе рассмотрения.

- Подготовьтесь к возможному дополнительному анализу: если ваша кредитная история или финансовая ситуация сложна, будьте готовы предоставить дополнительные документы или объяснения для облегчения процесса рассмотрения.

Следуя этим рекомендациям, вы можете помочь ускорить рассмотрение своей кредитной заявки и получить решение банка в более короткие сроки.

Важно помнить, что время рассмотрения заявки на кредит может варьироваться в зависимости от различных факторов, и банк должен сообщить вам о решении по заявке в законодательно установленный срок.

Легальная помощь сотрудника банка при получении денег

Банк предоставляет широкий спектр услуг своим клиентам, в том числе предоставление кредитов. Однако, перед выдачей денежных средств, сотрудники банка должны соблюдать определенные правила и процедуры, чтобы обеспечить легальность и безопасность операций. В этом процессе сотрудникам банка требуется юридическая помощь, чтобы соблюдать все необходимые нормы законодательства.

Обязанности сотрудника банка

Перед выдачей кредита сотрудник банка должен выполнить несколько важных обязанностей:

- Проверить личность клиента и убедиться в его платежеспособности.

- Заключить договор кредитования и ознакомить клиента с его условиями.

- Собрать необходимые документы, подтверждающие финансовую состоятельность и надежность клиента.

- Осуществить проверку вероятности выплаты кредита и рисков.

- При необходимости провести оценку залогового имущества.

- Заключить с клиентом страховой договор (при наличии требований банка).

Помощь юриста

Все вышеупомянутые обязанности сотрудник банка выполняет с соблюдением закона и в рамках установленных процедур. Однако, в некоторых случаях возникают ситуации, требующие дополнительной юридической консультации.

- Определение легальности и законности предоставления кредита.

- Оформление правильного договора кредитования с учетом изменений в законодательстве.

- Разрешение спорных вопросов и конфликтных ситуаций с клиентами.

- Сопровождение судебных процессов, связанных с возвратом кредита или возникновением проблем с его погашением.

- Помощь в проведении проверок платежеспособности клиента и оценке имущественного состояния.

- Правовая поддержка при заключении страхового договора и решении связанных с ним вопросов.

Юридическая помощь сотрудникам банка при получении денег является неотъемлемой частью процесса предоставления кредитов. Грамотные юристы помогают сотрудникам банка выполнять свои обязанности в соответствии с законодательством и обеспечивают легальность и безопасность операций. В итоге, это способствует установлению доверительных отношений между банком и его клиентами, а также минимизации рисков и возможных конфликтов.

Как служба безопасности помогает в выдаче кредита

Основные преимущества работы сотрудников службы безопасности:

- Проверка клиента на надежность

- Оценка рисков

- Обеспечение безопасности

Работники службы безопасности проводят тщательную проверку клиента по различным параметрам: кредитная история, доходы, судимости и т.д. Это позволяет оценить надежность клиента и вероятность возврата кредита в срок.

Сотрудники службы безопасности анализируют возможные риски, связанные с выдачей кредита. Они учитывают факторы, такие как стабильность работы клиента, наличие поручителей, общую экономическую ситуацию в стране и т.д. Это помогает принять взвешенное решение о выдаче кредита.

Работники службы безопасности следят за безопасностью банка и клиентов. Они разрабатывают и внедряют меры по предотвращению мошенничества и кражи конфиденциальных данных. Благодаря этому клиенты могут быть уверены в безопасности своих финансовых транзакций.

Почему работа сотрудников службы безопасности важна для банка?

«Безопасность — это наша главная задача. Мы стремимся защитить наших клиентов от рисков и обеспечить им честные и прозрачные условия кредитования.»

Банкам выгодно сотрудничать со специалистами по безопасности, так как:

- Это снижает риски невозврата средств. Работа службы безопасности помогает выявить потенциально ненадежных клиентов и предотвратить выдачу кредитов им.

- Улучшает репутацию банка. Клиенты ценят банки, которые обеспечивают безопасность и защищают их интересы.

- Повышает эффективность работы. Благодаря работе службы безопасности банк может принимать решения о выдаче кредита быстрее и с меньшими рисками.

Сотрудники службы безопасности играют важную роль в процессе выдачи кредита. Они обеспечивают безопасность банка и клиентов, а также помогают снизить риски невозврата средств. Сотрудничество с специалистами по безопасности помогает банкам принимать взвешенные решения, улучшает их репутацию и повышает эффективность работы.

Статьи про кредиты в вашей почте

Дорогой клиент!

Мы рады сообщить вам, что сегодня в вашей почте мы подготовили для вас несколько статей на тему кредитов. Каждая статья представляет полезную информацию и советы, которые помогут вам сделать правильный выбор и оформить кредит с максимальной выгодой для вас.

Статья 1: Как оформить кредит без проблем?

В данной статье мы подробно рассмотрим все этапы оформления кредита, начиная от выбора банка и условий кредитования, до предоставления необходимых документов и получения денежных средств. Вы узнаете о важных деталях и секретах, которые помогут вам избежать проблем и непредвиденных ситуаций при оформлении кредита.

Статья 2: Какие виды кредитов существуют?

В этой статье мы представим вам разнообразие видов кредитов, доступных вам. Вы узнаете о потребительском кредите, ипотеке, автокредите и других видах кредитований. Мы подробно исследуем каждый вид кредита, расскажем о его особенностях и преимуществах, а также дадим советы по выбору и оформлению конкретного вида кредита.

Статья 3: Как получить выгодные условия кредита?

В данной статье мы сосредоточимся на том, как получить наиболее выгодные условия при оформлении кредита. Мы расскажем вам о том, как правильно выбрать банк и продукт кредитования, какие факторы влияют на процентную ставку и размер кредита, а также дадим полезные советы по улучшению вашей кредитной истории и повышению шансов на получение выгодных условий.

Статья 4: Как погасить кредит досрочно?

В этой статье мы расскажем о возможности досрочного погашения кредита. Вы узнаете о том, какие преимущества дает досрочное погашение, какие банки предлагают такую услугу, а также получите полезные советы по тому, как планировать свои финансы для более быстрого погашения кредита.

| Статья | Тема |

|---|---|

| Статья 1: | Как оформить кредит без проблем? |

| Статья 2: | Какие виды кредитов существуют? |

| Статья 3: | Как получить выгодные условия кредита? |

| Статья 4: | Как погасить кредит досрочно? |

Мы надеемся, что представленные статьи будут полезны для вас и помогут вам принять важные финансовые решения. Если у вас возникнут вопросы, наши специалисты всегда готовы помочь вам. Желаем вам удачи в финансовых делах!

С уважением,

Ваш банк

Привлечение клиентов через личные связи менеджеров

Преимущества привлечения клиентов через личные связи менеджеров:

- Доверие. Клиенты, которые приходят через личные связи менеджеров, уже имеют доверие к компании. Это упрощает процесс продажи, поскольку клиенты больше склонны доверять рекомендациям своих знакомых и друзей.

- Персонализация. Менеджеры, которые имеют личные связи с клиентами, могут настроить предложение исходя из конкретных потребностей и возможностей клиента. Это создает более персональную и эффективную продажу.

- Экономия времени. Когда клиенты приходят через личные связи менеджеров, они уже имеют представление о продукте или услуге, что упрощает процесс консультации и сокращает время, затрачиваемое на объяснение основных моментов.

Как использовать личные связи менеджеров для привлечения клиентов:

- Мотивируйте менеджеров. Предоставьте им достойное вознаграждение за каждого клиента, привлеченного через личные связи. Это будет стимулировать их активность и заинтересованность в поиске новых клиентов.

- Предоставьте менеджерам все необходимые материалы и информацию о продукте или услуге. Чем лучше они осведомлены, тем эффективнее они смогут презентовать предложение потенциальным клиентам.

- Создайте условия для общения между менеджерами и клиентами. Организуйте мероприятия, встречи или просто предоставьте возможность для личных встреч. Это поможет укрепить связи и доверие между сторонами.

Примеры личных связей, которые могут быть использованы для привлечения клиентов:

| Личные связи | Примеры использования |

| Друзья и родственники | Менеджеры могут обратиться к своим друзьям и родственникам с предложением о кредите или финансовой услуге. |

| Бывшие клиенты | Менеджеры могут связаться с бывшими клиентами, предложив им дополнительные услуги или обновленные предложения. |

| Профессиональные контакты | Менеджеры могут использовать свои профессиональные связи, чтобы привлечь новых клиентов. Например, предложить услуги компании своим коллегам или партнерам. |

Использование личных связей менеджеров для привлечения клиентов — это эффективный способ увеличения продаж и развития бизнеса. Не забывайте мотивировать менеджеров и создавать условия для установления и поддержания связей между клиентами и компанией.

Привлечение клиентов топ-менеджерами банка

Быть образцом эффективного управления

Топ-менеджеры банка часто являются образцом успешного и эффективного управления. Они лично отвечают за разработку и внедрение стратегии развития банка, а также за создание команды профессионалов. Показывая свою компетентность и результативность, они могут стать привлекательными для потенциальных клиентов.

Участие в деловых мероприятиях

Топ-менеджеры банка могут активно участвовать в деловых мероприятиях, таких как конференции, семинары и форумы. Присутствие на таких мероприятиях позволяет им установить контакт с представителями других компаний, узнать о потенциальных клиентах и предложить свои услуги.

Предоставление экспертного мнения

Топ-менеджеры банка, благодаря своему опыту и знаниям, могут предоставить экспертное мнение по различным вопросам, связанным с финансовой сферой. Это может быть полезно для клиентов, которые ищут профессиональную помощь и консультацию в финансовых вопросах.

Развитие личного бренда

Топ-менеджеры банка имеют возможность развивать свой личный бренд, что способствует увеличению доверия клиентов. Они могут быть видны на страницах деловых изданий, участвовать в телевизионных программ и публичных выступлениях. Это подчеркивает их авторитетность и делает их привлекательными для клиентов.

Использование возможностей топ-менеджеров банка для привлечения клиентов является эффективным инструментом в банковском маркетинге. Хорошая репутация и привлекательный образ топ-менеджеров могут приводить к увеличению клиентской базы и привлечению новых клиентов.

Советы для получения кредита

Если вам требуется кредит, такой как ипотека или потребительский кредит, есть несколько важных шагов, которые помогут вам увеличить свои шансы на его получение. В этой статье мы рассмотрим некоторые полезные советы для получения кредита.

1. Закрепите свою кредитную историю

Перед тем, как обращаться за кредитом, важно убедиться, что ваша кредитная история в порядке. Проверьте свой кредитный рейтинг и отчет, чтобы удостовериться, что вся информация актуальна и безошибочна. Если у вас есть задолженности или просрочки платежей, рассмотрите возможность их погашения или урегулирования.

2. Подготовьте необходимые документы

Для получения кредита вам потребуется предоставить определенные документы, такие как паспорт, справка о доходах, выписка из банковского счета и другие. Подготовьте все необходимые документы заранее, чтобы избежать задержек в процессе оформления кредита.

3. Сравните предложения разных банков

Не ограничивайтесь одним банком при выборе кредита. Исследуйте рынок и сравните предложения разных банков. Обратите внимание на процентную ставку, сроки выплаты и другие условия кредита. Тщательное сравнение поможет вам найти наиболее выгодное предложение.

4. Подготовьтесь к собеседованию с банком

Перед тем, как обратиться в банк на получение кредита, подготовьтесь к собеседованию. Изучите основные вопросы, которые могут быть заданы, и подготовьте четкие и простые ответы. Банк заинтересован в выяснении вашей платежеспособности и надежности заемщика.

5. Обратитесь к квалифицированному специалисту

Если вы не уверены в своей способности получить кредит самостоятельно, обратитесь к квалифицированному финансовому советнику или юристу. Они могут помочь вам разобраться с процедурой получения кредита и предложить советы, учитывая вашу конкретную ситуацию.

Преимущества получения кредита

- Возможность приобретения долгожданного товара или услуги

- Финансовая поддержка в трудные периоды жизни

- Возможность расширить бизнес или инвестировать

Недостатки получения кредита

- Необходимость возврата долга с процентами

- Возможные штрафы и комиссии за просрочку

- Повышение уровня финансового риска

| Типы кредита | Процентная ставка | Максимальная сумма |

|---|---|---|

| Ипотека | от 7% | до 50 000 000 рублей |

| Автокредит | от 9% | до 5 000 000 рублей |

| Потребительский кредит | от 10% | до 3 000 000 рублей |

Брокер не волшебник

Выбор кредитной программы

Брокеры помогут вам выбрать наиболее подходящую кредитную программу в зависимости от ваших потребностей и финансового положения. Однако они не могут гарантировать, что ваша заявка будет одобрена банком. Решение принимает банк на основе множества факторов.

Подготовка документов

Брокер поможет вам собрать все необходимые документы для подачи заявки на кредит. Однако ваша задача — предоставить точную и достоверную информацию. Брокер не может изменить ваши финансовые данные и историю кредитования.

Брокеры могут быть полезны при предложении кредита, но они не являются волшебными. Решение о предоставлении кредита принимает банк, и на это влияют множество факторов. Важно быть готовым к тому, что ваша заявка может быть отклонена, несмотря на помощь брокера.

Привлечение клиентов через дополнительную (нефинансовую) работу служб банка

Для привлечения новых клиентов и укрепления отношений с существующими, банки могут предлагать дополнительные услуги и сервисы, не связанные непосредственно с финансовыми операциями. Данная стратегия помогает установить тесный контакт с клиентами и повысить их лояльность.

1. Консультационные услуги

Одним из способов привлечения клиентов является предоставление консультаций по различным вопросам, связанным с финансами. Банк может организовать сервис, где клиентам будет доступна бесплатная консультация по вопросам налогообложения, инвестиций, пенсионного обеспечения и другим финансовым вопросам. Это поможет клиентам чувствовать себя увереннее в своих финансовых решениях и укрепит их доверие к банку.

2. Образовательные мероприятия

Для привлечения клиентов банк может организовывать образовательные мероприятия, посвященные финансовой грамотности и управлению личными финансами. Это могут быть семинары, вебинары, тренинги и другие форматы, где клиенты смогут получить ценную информацию и расширить свои знания в области финансов. Таким образом, банк демонстрирует свою экспертность и уделяет внимание развитию финансовой грамотности своих клиентов.

3. Программы лояльности

Для стимулирования клиентов обращаться в банк, можно разработать программы лояльности. Такие программы могут предусматривать накопление бонусных баллов за пользование услугами банка, скидки на дополнительные услуги или предоставление эксклюзивных предложений для постоянных клиентов. Данный подход помогает удерживать клиентов и мотивирует их активнее пользоваться услугами банка.

4. Партнерские программы

Банк может установить партнерские отношения с другими организациями и предоставлять своим клиентам специальные условия на услуги партнеров. Например, клиенты банка могут получать скидку на страховые услуги, путешествия, магазины и другие товары и услуги. Такой подход позволяет банку расширить круг потенциальных клиентов и дать дополнительные преимущества своим клиентам.

5. Бесплатные платформы для самообразования

Банк может предоставить бесплатные платформы для самообразования, где клиенты смогут получить доступ к обучающим материалам и курсам по финансовой грамотности. Такие платформы помогут клиентам получить знания и навыки, необходимые для эффективного управления своими финансами, а также позволят банку создать ценные контакты с клиентами.

6. Блоги и информационные ресурсы

Банк может вести блог или информационный ресурс, где будет публиковать статьи, новости и полезные материалы по финансовым вопросам. Это поможет клиентам быть в курсе последних событий и трендов в мире финансов, а также получать полезные советы и рекомендации. Такой подход помогает укрепить репутацию банка и привлечь новых клиентов.

7. Забота о клиентах

Ключевым аспектом привлечения клиентов является забота о них. Банк может организовывать мероприятия, посвященные здоровью, спорту, охране окружающей среды и другим социально значимым вопросам. Такой подход позволит показать клиентам, что банк не только заботится о своей прибыли, но и о благополучии общества в целом, что способствует установлению тесных отношений с клиентами.

Как выбрать кредитного брокера?

1. Лицензия и репутация

Первое, на что следует обратить внимание при выборе кредитного брокера — это его лицензия. Убедитесь, что брокер имеет необходимую лицензию для предоставления услуг. Также полезно ознакомиться с отзывами и репутацией брокера, чтобы убедиться в его надежности и профессионализме.

2. Опыт и специализация

Опыт играет важную роль в выборе кредитного брокера. Ищите брокера с достаточным опытом в данной области, чтобы быть уверенными в его знаниях и навыках. Также обратите внимание на специализацию брокера — некоторые брокеры могут иметь определенную экспертизу в определенных типах кредитов.

3. Доступность и коммуникация

Проверьте, насколько доступен и коммуникабелен кредитный брокер. Важно иметь возможность общаться с ним по всем вопросам и получить необходимую информацию в удобное для вас время. Также обратите внимание на то, как брокер отвечает на ваши вопросы и наличие прозрачной коммуникации.

4. Условия и комиссия

Изучите условия предоставления услуги кредитного брокера, включая комиссию за его услуги. Сравните условия разных брокеров, чтобы выбрать наиболее выгодные и прозрачные условия.

5. Советы и рекомендации

Поговорите с друзьями, коллегами или членами семьи, которые уже имели опыт работы с кредитными брокерами. Они могут дать вам полезные советы и рекомендации, основанные на своем опыте.

6. Сравните предложения

Не бойтесь сравнивать предложения различных кредитных брокеров. Сделайте список своих требований, предпочтений и целей, и сравните, какой брокер лучше соответствует вашим потребностям.

7. Общение с брокером

Не стесняйтесь задавать вопросы и общаться с кредитным брокером. Важно, чтобы вы были уверены в его профессионализме и чувствовали себя комфортно во время общения.

8. Чувство доверия и интуиция

Наконец, важно доверять своим чувствам и интуиции при выборе кредитного брокера. Если что-то не согласуется с вашими ожиданиями или вызывает чувство неуверенности, то, возможно, стоит поискать другого брокера.

Выбор кредитного брокера — ответственный шаг, который может повлиять на вашу финансовую ситуацию. Сделайте все необходимые проверки и изучите все варианты, чтобы быть уверенными в своем выборе.