Транспортный налог является одним из обязательных платежей, которые должны быть уплачены владельцами транспортных средств. В зависимости от ряда факторов, таких как тип и возраст автомобиля, его мощность и год производства, сумма транспортного налога может значительно различаться. Первому владельцу необходимо уплатить налог в течение 20 дней после регистрации автомобиля, а для второго владельца срок уплаты составляет 10 дней с момента переоформления транспортного средства на нового владельца.

Что будет, если не выплачивать транспортный налог?

1. Финансовые штрафы

Основным негативным моментом, при неуплате налога на транспортное средство, является неизбежное наложение финансовых штрафов. Размер штрафов будет зависеть от множества факторов, таких как тип транспортного средства и сроки просрочки платежа.

2. Привлечение к административной ответственности

Владельца транспортного средства могут привлечь к административной ответственности за неуплату налога. Неудачная ситуация может вылисться в лишение водительских прав, наложение административного ареста или исправительных работ.

3. Ограничение прав на передвижение транспортного средства

Невнимание к обязательствам по уплате транспортного налога может привести к наложению ряда ограничений, связанных с передвижением транспортного средства на территории страны. Возможность использования транспортного средства может быть временно или стойко ограничена.

4. Конфискация транспортного средства

В случае непостоянства или неуплаты транспортного налога, транспортное средство может быть конфисковано правоохранительными органами. Данное серьезное наказание может привести к полной потере имущества владельца и его прав на транспорт.

Неуплата транспортного налога – несовместимо с нормами законодательства и может повлечь за собой негативные последствия. Лучше быть добросовестным налогоплательщиком и выполнять свои обязанности в полном объеме.

Льготы по транспортному налогу

Льготы для физических лиц:

- Освобождение от уплаты транспортного налога для инвалидов первой и второй группы;

- Сниженная ставка транспортного налога для автомобилей с пробегом более одного года;

- Льготы для семей с детьми, включая многодетные семьи и семьи, в которых воспитываются дети-инвалиды;

- Освобождение от уплаты транспортного налога на электромобили и транспортные средства, работающие на альтернативных источниках энергии;

- Сниженная ставка транспортного налога для владельцев автомобилей, имеющих двигатель малой мощности;

- Льготы для ветеранов Великой Отечественной войны и инвалидов войны.

Льготы для юридических лиц:

- Освобождение от уплаты транспортного налога для государственных и муниципальных организаций;

- Сниженная ставка транспортного налога для организаций, осуществляющих образовательную или научную деятельность;

- Освобождение от уплаты транспортного налога для автобусов и троллейбусов, используемых в городском пассажирском транспорте;

- Льготы для организаций, использующих специальный транспорт для перевозки людей с ограниченными возможностями;

- Сниженные тарифы транспортного налога для предприятий, осуществляющих международные перевозки товаров.

Сроки уплаты транспортного налога:

Срок уплаты транспортного налога определяется законодательством каждого субъекта Российской Федерации. Обычно налог уплачивается ежегодно и может быть разделен на несколько платежей в течение года. Важно запомнить, что уплата транспортного налога вовремя является обязанностью владельца транспортного средства и его нарушение может привести к штрафным санкциям или освобождению от льгот.

Когда платить налог

Первый владелец автомобиля

Если вы являетесь первым владельцем автомобиля, то налог необходимо уплатить в течение 30 дней с момента оформления его на вас. Не забывайте, что сумма налога рассчитывается исходя из различных факторов, таких как мощность двигателя, возраст автомобиля и регион, где будет зарегистрирован автомобиль.

Второй и последующие владельцы автомобиля

Если автомобиль уже имел одного или нескольких владельцев до вас, то вы обязаны уплатить транспортный налог в течение 30 дней с момента перерегистрации автомобиля на вас. Сумма налога в этом случае также рассчитывается исходя из тех же факторов, но может отличаться от суммы, уплаченной первым владельцем.

Сумма транспортного налога

Как уже упоминалось, конкретная сумма налога зависит от различных факторов. Обычно она рассчитывается в зависимости от мощности двигателя автомобиля, указанной в его технической документации. Для более точного расчета суммы налога рекомендуется обратиться в налоговую инспекцию вашего региона или использовать специальные онлайн-калькуляторы.

Блиц, блиц, блиц

Сумма транспортного налога может зависеть от нескольких факторов:

- Класса автомобиля

- Мощности двигателя

- Возраста автомобиля

- Района регистрации

В среднем, сумма транспортного налога составляет от нескольких тысяч до десятков тысяч рублей в год.

Транспортный налог для первого владельца

Первый владелец автомобиля обязан уплатить транспортный налог в течение 30 дней со дня его постановки на учет в Государственной инспекции автотранспорта (ГИБДД).

Срок уплаты: 30 дней со дня постановки на учет

Транспортный налог для второго владельца

Второй и последующие владельцы автомобиля также обязаны уплатить транспортный налог. Сумма налога для второго владельца может варьироваться и зависит от длительности периода владения автомобилем предыдущим владельцем.

Срок уплаты: В течение 30 дней со дня переоформления права собственности на автомобиль и его постановки на учет в ГИБДД.

Таким образом, сумма транспортного налога для первого и второго владельцев может отличаться, но обязательна к уплате в соответствующие сроки.

Объект налогообложения и налоговая база

Список объектов, подлежащих налогообложению:

- Легковые автомобили;

- Грузовые автомобили;

- Автобусы;

- Мотоциклы и мотороллеры;

- Водный транспорт;

- Воздушный транспорт.

Налоговая база для расчета транспортного налога определяется на основе различных факторов, включая технические характеристики транспортного средства, мощность двигателя, пробег и другие критерии. В дополнение к основной налоговой базе могут применяться различные коэффициенты, которые зависят от региона проживания владельца, возраста транспортного средства и его экологичности.

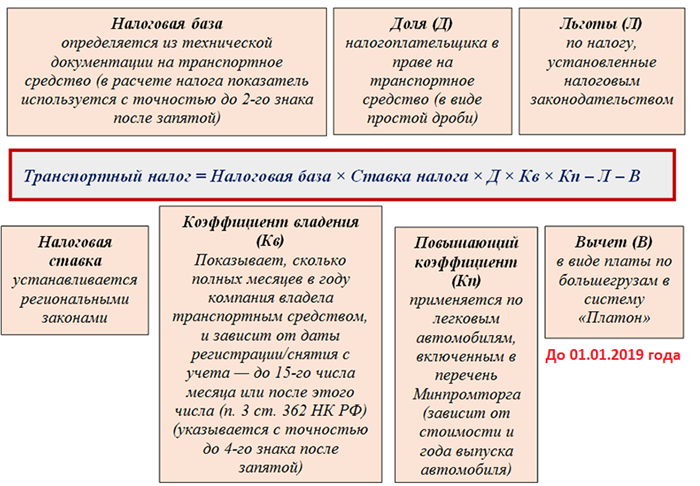

Формула расчета транспортного налога:

Транспортный налог = Основная налоговая база × Коэффициенты + Дополнительные платежи

Основная налоговая база:

- Для легковых автомобилей — мощность двигателя и объем цилиндров;

- Для грузовых автомобилей — разрешенная максимальная масса и колесная формула;

- Для автобусов — разрешенная максимальная масса и количество пассажирских мест;

- Для мотоциклов и мотороллеров — мощность двигателя;

- Для водного транспорта — общий вес и место регистрации;

- Для воздушного транспорта — количество сидячих мест и место регистрации.

Коэффициенты, влияющие на размер налога:

- Коэффициент регионального значения, зависящий от региона проживания владельца;

- Коэффициент возраста, учитывающий старение транспортного средства;

- Коэффициент экологичности, учитывающий уровень выбросов загрязняющих веществ.

Дополнительные платежи:

- Пеня за несвоевременную уплату налога;

- Штрафы за нарушение правил использования транспортного средства.

Транспортный налог должен быть уплачен в установленный законодательством срок в зависимости от региона проживания владельца и даты государственной регистрации транспортного средства.

Отчетные (налоговые) периоды

В Российской Федерации налоговый период устанавливается законодательством и может зависеть от вида налога и организационно-правовой формы налогоплательщика. Вот некоторые примеры налоговых периодов для основных видов налогов:

1. Налог на добавленную стоимость (НДС)

— При налогообложении по упрощенной системе – кварталы;

— При налогообложении по общей системе – один месяц.

2. Налог на прибыль организаций (НПО)

— Общая система налогообложения – один налоговый год (календарный год);

— Упрощенная система налогообложения – один налоговый год (календарный год) или три налоговых года (календарных года).

3. Единый налог на вмененный доход для отдельных видов деятельности

— Упрощенная система налогообложения – кварталы;

— УСН-доходы минус расходы – налоговые периоды, устанавливаемые налогоплательщиком (например, налоговые периоды могут быть установлены на месяц, квартал, полугодие или год).

Сроки уплаты налоговых обязательств

Сроки уплаты налоговых обязательств определяются законодательством и зависят от вида налога и организационно-правовой формы налогоплательщика. Вот некоторые примеры сроков уплаты:

- НДС – обычно до 20 числа следующего налогового периода;

- НПО – обычно до 28 числа второго месяца после отчетного периода (за исключением упрощенной системы налогообложения);

- Единый налог на вмененный доход для отдельных видов деятельности – обычно до 20 числа следующего налогового периода.

Уточнение сроков уплаты налоговых обязательств всегда рекомендуется проводить в соответствии с актуальным законодательством или с помощью квалифицированного налогового консультанта.

Внутригодовые платежи: как определить сумму

Определение суммы внутригодовых платежей, таких как транспортный налог, важно для каждого владельца автомобиля. Сумма налога может зависеть от разных факторов, включая тип и мощность автомобиля, а также его стоимость.

В данном случае рассмотрим определение суммы транспортного налога первому и второму владельцу автомобиля. Ниже приведены основные факторы, влияющие на его размер и способы определения суммы внутригодовых платежей:

1. Тип и мощность автомобиля

Транспортный налог может различаться в зависимости от класса автомобиля и его мощности. Обычно для определения суммы налога используется формула, которая сочетает в себе как тип, так и мощность автомобиля. Чем более мощный автомобиль, тем выше будет сумма налога.

2. Стоимость автомобиля

Еще одним важным фактором, влияющим на сумму транспортного налога, является стоимость автомобиля. Обычно чем выше стоимость автомобиля, тем выше будет налог. Стоимость автомобиля можно определить по его первоначальной цене или по рыночной стоимости на момент уплаты налога.

Срок уплаты налога

Как правило, срок уплаты транспортного налога составляет один календарный год с момента его регистрации. Часто налога требуется уплачивать ежегодно, в соответствии с календарным годом. Для более точной информации о сроке уплаты налога рекомендуется обратиться в местные налоговые органы или использовать онлайн-сервисы, предоставляемые государственными органами.

Пример определения суммы транспортного налога

Давайте рассмотрим пример определения суммы транспортного налога для разных владельцев автомобилей. В таблице ниже представлены данные двух автомобилей — автомобиля А, принадлежащего первому владельцу, и автомобиля Б, принадлежащего второму владельцу. Стоимость автомобилей указана в тысячах рублей, мощность — в лошадиных силах.

| Автомобиль | Стоимость | Мощность | Сумма налога |

|---|---|---|---|

| А | 1000 | 150 | 5000 |

| Б | 500 | 100 | 2500 |

Из таблицы видно, что сумма налога для автомобиля А составляет 5000 рублей, а для автомобиля Б — 2500 рублей. Это примерные значения и фактическая сумма налога может отличаться в зависимости от конкретных условий и законодательства вашего региона.

В итоге, для определения суммы внутригодовых платежей, таких как транспортный налог, необходимо учитывать тип и мощность автомобиля, а также его стоимость. Срок уплаты налога обычно составляет один календарный год. Рекомендуется обратиться в местные налоговые органы или использовать онлайн-сервисы, чтобы получить более точную информацию о сумме и сроке уплаты налога.

Основные факторы, определяющие размер транспортного налога

1. Тип транспортного средства

Размер транспортного налога напрямую зависит от типа транспортного средства. Например, автомобили, мотоциклы, грузовики и автобусы имеют разные ставки налога, установленные государством.

2. Мощность двигателя

Общепринятой практикой является установление ставок налога в зависимости от мощности двигателя транспортного средства. Чем больше мощность двигателя, тем выше налог. В этом случае государство стремится поощрять владельцев маломощных автомобилей и сдерживать использование транспортных средств с высокой мощностью.

3. Экологический класс

Расчет транспортного налога может также зависеть от экологического класса транспортного средства. Он определяется уровнем выбросов вредных веществ и может быть учтен при определении ставки налога. Транспортные средства с более низкими уровнями выбросов имеют возможность получить льготы и сниженные ставки налога.

4. Возраст и стаж владельца

Некоторые регионы могут устанавливать различные ставки транспортного налога в зависимости от возраста и стажа владельца транспортного средства. В этом случае молодым водителям или тем, кто только приобрел водительское удостоверение, может быть назначена более высокая ставка налога.

5. Регион проживания

Размер транспортного налога может различаться в зависимости от региона проживания владельца транспортного средства. В некоторых регионах устанавливаются свои ставки налога, которые могут отличаться от федеральных.

Размер транспортного налога определяется путем умножения ставки налога на базу налогообложения. Ответственность за уплату налога несет владелец транспортного средства, и срок его уплаты определяется законодательством каждого региона отдельно.

Ставки транспортного налога и повышающий коэффициент

Ставки транспортного налога

Ставка транспортного налога определяется для каждого конкретного вида транспортного средства и зависит от ряда факторов, таких как:

- мощность двигателя;

- год выпуска;

- тип топлива;

- объем двигателя;

- категория транспортного средства.

Налоговые ставки регулируются законодательством и периодически могут изменяться. Для определения конкретной ставки транспортного налога необходимо обратиться к действующим нормативным актам или проконсультироваться со специалистами в области налогообложения.

Повышающий коэффициент

Повышающий коэффициент — это показатель, увеличивающий ставку транспортного налога в зависимости от определенных условий.

В настоящее время повышающий коэффициент может применяться в следующих случаях:

- Если владелец транспортного средства является физическим лицом и является владельцем двух или более транспортных средств.

- В случае наличия неполной или отсутствующей информации о транспортном средстве, включая технические характеристики, год выпуска и другие сведения.

- Если транспортное средство не прошло технический осмотр или не приведено в надлежащий технический порядок.

Повышающий коэффициент может быть различным в каждом конкретном случае и указывается в налоговой декларации или иных документах, связанных с уплатой транспортного налога.

Срок уплаты транспортного налога

Срок уплаты транспортного налога определяется законодательством каждого региона и может варьироваться в различных частях России. Обычно срок уплаты транспортного налога начинается с определенной даты и продолжается в течение определенного периода времени, указанного в налоговой декларации.

В целях избежания штрафных санкций рекомендуется уплачивать транспортный налог в установленные сроки.

Сроки уплаты налога

Сроки уплаты транспортного налога определяются законодательством и зависят от различных факторов, таких как: тип транспортного средства, регион проживания владельца и другие.

Сроки уплаты налога для первого владельца

Первый владелец транспортного средства обязан уплатить налог в течение определенного периода после получения свидетельства о регистрации. Сроки уплаты могут различаться в зависимости от региона проживания и вида транспортного средства.

- Для легковых автомобилей срок уплаты налога обычно составляет 1-3 месяца после регистрации.

- Для грузовых автомобилей срок уплаты налога может составлять от 1 месяца до 1 года.

- Для мотоциклов и других двухколесных транспортных средств срок уплаты налога может быть от 1 месяца до 6 месяцев.

Сроки уплаты налога для второго и последующих владельцев

Для второго и последующих владельцев сроки уплаты транспортного налога также определяются законодательством и зависят от типа транспортного средства и региона проживания.

- В некоторых регионах срок уплаты налога для второго и последующих владельцев может быть более коротким по сравнению с первым владельцем.

- В других регионах срок уплаты налога для второго и последующих владельцев может быть таким же, как и для первого владельца.

- В некоторых случаях срок уплаты налога для второго и последующих владельцев может быть увеличен, если предыдущий владелец не уплатил налог вовремя.

Сроки уплаты налога для организаций

Для организаций сроки уплаты транспортного налога также могут отличаться от сроков для физических лиц. Сроки уплаты налога для организаций определяются законодательством и могут быть разными в зависимости от вида транспортного средства и региона проживания организации.

| Вид транспортного средства | Срок уплаты налога для организаций |

|---|---|

| Легковой автомобиль | Обычно в течение 1-3 месяцев после регистрации |

| Грузовой автомобиль | От 1 месяца до 1 года |

| Мотоцикл | От 1 месяца до 6 месяцев |

Важно отметить, что сроки уплаты налога могут быть изменены законодательством, поэтому рекомендуется своевременно ознакомляться с действующими нормативными актами и консультироваться с юристом или специалистом по налоговому праву для получения актуальной информации о сроках уплаты налога.

Коэффициент владения транспортным средством

Факторы, влияющие на коэффициент владения транспортным средством

- Мощность двигателя: чем больше мощность, тем выше коэффициент владения. Это связано с тем, что более мощные автомобили потребляют больше топлива и наносят больше вреда окружающей среде.

- Возраст автомобиля: с ростом возраста автомобиля коэффициент владения снижается. Это связано с тем, что старые автомобили обычно имеют более низкую рыночную стоимость и потребляют больше топлива.

- Срок владения: чем дольше автомобиль находится в собственности у владельца, тем ниже коэффициент владения. Это обусловлено тем, что старые автомобили теряют в популярности и цене со временем.

Сумма транспортного налога первого и второго владельца

Сумма транспортного налога для первого и второго владельца автомобиля определяется по формуле:

Сумма налога = Базовая ставка * Коэффициент владения

Базовая ставка зависит от региона и может быть разной для разных типов транспортных средств. Коэффициент владения, как уже было сказано, зависит от мощности двигателя, возраста автомобиля и срока владения. Эти значения устанавливаются налоговыми органами каждого региона и могут пересматриваться периодически.

Срок уплаты транспортного налога

Срок уплаты транспортного налога обычно устанавливается законодательством каждого региона. Обычно он составляет один год, и владелец автомобиля обязан уплатить налог в течение этого срока. Оплата может осуществляться ежегодно или раз в несколько лет, в зависимости от выбранной налоговой системы.

Преимущества и недостатки коэффициента владения

Преимущества:

- Справедливое распределение налогов: коэффициент владения позволяет устанавливать разные ставки налога для разных категорий автомобилей, учитывая их характеристики и вредность для окружающей среды.

- Стимулирование покупки новых автомобилей: более высокие ставки налога для старых автомобилей могут стимулировать владельцев обновить свои транспортные средства и способствовать обновлению автопарка.

Недостатки:

- Высокие затраты на содержание автомобиля: более высокий коэффициент владения может значительно увеличить сумму транспортного налога, что может быть дополнительной финансовой нагрузкой для владельца.

- Несправедливость для некоторых категорий автомобилей: высокий коэффициент владения может быть несправедливым для электромобилей или автомобилей с низким уровнем выбросов, которые являются более экологически чистыми и имеют меньшую вредность для окружающей среды.

В целом, коэффициент владения транспортным средством является важным показателем, определяющим сумму транспортного налога для владельцев автомобилей. Он учитывает различные характеристики автомобилей и позволяет справедливо распределить налоговую нагрузку.

Несвоевременная уплата или неуплата налога

Последствия несвоевременной уплаты налога

- Штрафные санкции: В случае неуплаты налога вовремя, владельцы транспортных средств могут быть оштрафованы на определенную сумму в зависимости от срока задолженности. Чем дольше неуплата, тем выше штраф.

- Предупреждение или изъятие транспортного средства: В случае продолжительного игнорирования уплаты налога, государственные органы могут предупредить владельца о необходимости уплаты с задолженностью, а также возможным конфискатом транспортного средства.

- Невозможность регистрации транспортного средства: В случае, если налог не был уплачен вовремя, владелец не сможет зарегистрировать или передать свое транспортное средство.

Сроки уплаты налога

Сроки уплаты транспортного налога могут различаться в зависимости от региона. Обычно налог должен быть уплачен ежегодно до определенной даты, которая указывается в законодательстве. Отсутствие информации о дате уплаты налога не является основанием для его неуплаты.

| Срок уплаты налога | Штрафные санкции |

|---|---|

| Вовремя | Отсутствуют |

| Задержка до 3 месяцев | Пеня: 5% от суммы налога за каждый месяц задержки |

| Задержка от 3 до 6 месяцев | Пеня: 10% от суммы налога за каждый месяц задержки |

| Задержка более 6 месяцев | Пеня: 15% от суммы налога за каждый месяц задержки |

В случае несвоевременной уплаты налога, владельцам рекомендуется обратиться в налоговые органы для уточнения суммы задолженности и разрешения данной ситуации. Добровольное исполнение платежей в значительной степени может смягчить последствия несвоевременной уплаты или неуплаты налога.

Оплата транспортного налога является важным финансовым обязательством каждого владельца транспортных средств. Своевременная уплата помогает избежать штрафных санкций и других негативных последствий.

Несколько слов о подтверждении льгот по транспортному налогу

Подтверждение льгот

Для получения льгот по транспортному налогу необходимо предоставить соответствующие документы, подтверждающие право на них. Это может быть:

- Справка о состоянии здоровья, подтверждающая наличие инвалидности;

- Копия свидетельства о предоставлении льготных условий в приобретении автомобиля;

- Выписка о семейном положении и составе семьи;

- Документы, подтверждающие принадлежность к социально-значимым категориям граждан.

Сумма и сроки уплаты

Льготы по транспортному налогу могут предусматривать как снижение суммы налога, так и увеличение срока его уплаты. Размер льготы в каждом конкретном случае определяется в соответствии с законодательством. Срок уплаты налога может быть увеличен для граждан, имеющих право на льготы.

| Категория граждан | Сумма льготы | Срок уплаты |

|---|---|---|

| Инвалиды | Снижение на 50% | 6 месяцев |

| Участники Великой Отечественной войны | Снижение на 100% | 12 месяцев |

| Многодетные семьи | Снижение на 20% за каждого ребенка | 9 месяцев |

Владельцы автомобилей, которые имеют право на льготы по транспортному налогу, должны обратить внимание на необходимость предоставления соответствующих документов для подтверждения своего права на льготы. Также стоит учесть, что сумма и сроки уплаты налога могут быть изменены в зависимости от категории граждан, имеющих право на льготы.

Порядок и сроки представления отчетности

Каким образом должна быть представлена отчетность?

- Отчетность должна быть представлена в печатном виде на бумажном носителе, используя четкий и понятный язык.

- Отчетность должна быть подписана руководителем организации или индивидуальным предпринимателем и заверена печатью (если она имеется).

- В некоторых случаях, отчетность также может быть представлена в электронном виде с использованием специальных программ или порталов государственных органов.

Какие отчеты обязан предоставить юридическое лицо или индивидуальный предприниматель?

Перечень отчетов, которые должны быть представлены организациями и индивидуальными предпринимателями, определен налоговым и бухгалтерским законодательством и может включать следующие отчеты:

- Бухгалтерский баланс — отчет, отражающий финансовое положение организации или индивидуального предпринимателя на определенную дату.

- Отчет о прибылях и убытках — отчет, отражающий финансовые результаты деятельности организации или индивидуального предпринимателя за определенный период.

- Отчет о движении денежных средств — отчет, отражающий поступления и расходы денежных средств организации или индивидуального предпринимателя за определенный период.

- Отчет о движении товарно-материальных ценностей — отчет, отражающий поступления и расходы товарно-материальных ценностей организации или индивидуального предпринимателя за определенный период.

Какие сроки предоставления отчетности?

Сроки представления отчетности определяются законодательством и могут зависеть от организационно-правовой формы юридического лица или от выбора индивидуальным предпринимателем.

| Отчет | Срок представления |

|---|---|

| Бухгалтерский баланс | Не позднее 30 апреля следующего года |

| Отчет о прибылях и убытках | Не позднее 30 апреля следующего года |

| Отчет о движении денежных средств | Не позднее 30 апреля следующего года |

| Отчет о движении товарно-материальных ценностей | Не позднее 30 апреля следующего года |

Важно отметить, что указанные сроки являются общими и могут быть изменены в соответствии с конкретными условиями деятельности организации или индивидуальным предпринимателем.

Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Определение суммы транспортного налога для первого и второго владельца автотранспортного средства осуществляется в соответствии с региональными нормативными актами, регулирующими данную сферу.

Ключевые факторы для исчисления налога:

- Тип и категория транспортного средства (легковое, грузовое, пассажирское и т.д.).

- Мощность двигателя автомобиля (в лошадиных силах или киловаттах).

- Возраст транспортного средства (год выпуска).

- Пробег автомобиля (количество пройденных километров).

Срок уплаты налога:

Срок уплаты транспортного налога для первого и второго владельца определяется законодательством соответствующего региона и может различаться в разных регионах.

- Примеры сроков уплаты налога:

- Ежегодный платеж (как правило, до 31 декабря текущего года).

- Квартальный платеж (например, раз в три месяца).

- Единовременный платеж (при регистрации автомобиля).

Авансовые платежи по налогу:

Помимо основного платежа, гражданам может потребоваться уплата авансовых платежей по транспортному налогу в соответствии с законодательством региона.

- Особенности авансовых платежей:

- Сумма авансового платежа может быть фиксированной или исчисляться в процентном соотношении с основным налогом.

- Сроки уплаты авансовых платежей могут отличаться от сроков уплаты основного налога.

Итак, сумма транспортного налога и суммы авансовых платежей по налогу для первого и второго владельца определяются в соответствии с региональными нормативными актами. Сроки уплаты налога и авансовых платежей также могут различаться в зависимости от законодательства региона.

Существующие льготы на транспортный налог

Владельцы транспортных средств часто сталкиваются с вопросом о размере и сроках уплаты транспортного налога. Однако, в некоторых случаях существуют льготы, которые позволяют снизить размер налога или получить отсрочку его уплаты. Рассмотрим основные льготы, предоставляемые на данный налог.

Льготы для инвалидов

Инвалиды имеют право на освобождение от уплаты транспортного налога на автомобиль, приспособленный для перевозки инвалида. Это касается транспортных средств, имеющих специальные устройства для инвалидов, например, подъемники или ручное управление.

Льготы для пенсионеров

Лица, достигшие пенсионного возраста, также могут рассчитывать на льготы при уплате транспортного налога. В некоторых регионах России пенсионерам предоставляется скидка на налог или установлен особый тариф, учитывающий их социальное положение.

Льготы для семей с детьми

Семьи, имеющие детей до 18 лет, могут претендовать на уменьшение транспортного налога. В частности, родителям могут быть предоставлены скидки или более низкие тарифы на налог, чтобы облегчить финансовую нагрузку на семейный бюджет.

Отсрочка уплаты налога

В некоторых случаях, предусмотрены сроки отсрочки уплаты транспортного налога. Например, если транспортное средство находится вне эксплуатации или проводится ремонт или реставрация автомобиля. В этом случае, собственнику предоставляется отсрочка уплаты налога до момента, когда автомобиль снова станет исправным и будет выпущен на дороги.

Льготы для ТС на альтернативных источниках энергии

Владельцы транспортных средств, работающих на альтернативных источниках энергии (например, электромобили или гибридные автомобили), могут рассчитывать на снижение транспортного налога или освобождение от его уплаты. Это стимулирует использование экологически чистых видов топлива и снижает нагрузку на окружающую среду.

Сроки уплаты налога

Общий срок уплаты транспортного налога в России составляет один календарный год и исчисляется с 1 января по 31 декабря. Точные сроки уплаты могут варьироваться в зависимости от региона проживания владельца. В некоторых случаях может быть установлено двух- или трехмесячное окно для уплаты налога.

Существуют различные льготы на транспортный налог, которые могут помочь снизить финансовую нагрузку на владельцев транспортных средств. Люди с ограниченными возможностями, пенсионеры, семьи с детьми и владельцы ТС на альтернативных источниках энергии имеют право на льготы или сниженные тарифы. Также возможно получить отсрочку уплаты налога в случае нахождения транспортного средства вне эксплуатации или проведения ремонта.