Текущий счет в ОТП Банке — это специальный вид банковского счета, предназначенный для проведения операций по платежам и осуществления расчетов с партнерами и клиентами. Он позволяет вести финансовую деятельность организации и обеспечивает удобство работы средствами платежных систем. Текущий счет в ОТП Банке может быть открыт как для юридических, так и для физических лиц, и предоставляет широкий спектр возможностей по управлению денежными средствами. Открытие текущего счета в ОТП Банке является важным шагом для развития бизнеса и обеспечения эффективной финансовой деятельности.

Пакет документов для открытия счета

Открытие счета в банке требует представления определенного пакета документов, которые подтверждают личность клиента и его право на ведение банковских операций. В данной статье мы рассмотрим основные документы, необходимые для открытия счета в отп банке.

1. Паспорт гражданина РФ

Основным документом, удостоверяющим личность, является паспорт гражданина РФ. Банк требует предоставить оригинал паспорта, а также копию всех страниц, включая страницы с отметками о регистрации по месту жительства.

2. ИНН (индивидуальный налоговый номер)

Для открытия счета в банке также необходимо предоставить ИНН. Клиент может получить его в налоговой инспекции по месту жительства, подав заявление и предоставив необходимые документы.

3. Заявление на открытие счета

При обращении в банк для открытия счета, клиент должен заполнить заявление. В заявлении указываются персональные данные клиента, данные о банковской операции, которую он планирует осуществлять, а также информация о других банковских счетах, открытых у других банков.

4. Свидетельство о регистрации ИП (для индивидуальных предпринимателей)

Для открытия счета отп банк также требует предоставить свидетельство о регистрации индивидуального предпринимателя (ИП). Этот документ подтверждает статус ИП и его право на осуществление предпринимательской деятельности.

5. Свидетельство о государственной регистрации юридического лица (для юридических лиц)

Для юридических лиц, открывающих счет в банке, необходимо предоставить свидетельство о государственной регистрации. Этот документ подтверждает легальность и существование организации.

6. Документы, подтверждающие право подписи

Для юридических лиц и индивидуальных предпринимателей необходимо предоставить документы, подтверждающие право подписи от имени организации или ИП. Это могут быть учредительные документы, доверенность на право подписи или иные документы, удостоверяющие полномочия лица.

7. Бухгалтерская отчетность (для юридических лиц)

Для открытия счета юридическим лицам также могут понадобиться документы, подтверждающие финансовую состоятельность организации. Это может быть бухгалтерская отчетность, баланс или другие документы, которые свидетельствуют о доходах и обязательствах организации.

Наличие всех необходимых документов позволяет открыть счет в банке без лишних задержек и проблем. При обращении в банк следует уточнить полный перечень документов, требуемых для открытия счета, так как он может незначительно отличаться в зависимости от банка и типа счета.

Обслуживание банковских счетов

Открытие банковского счета

Для открытия банковского счета необходимо предоставить следующую информацию:

- Паспортные данные владельца счета;

- Контактные данные;

- Документы, подтверждающие доходы (для юридических лиц);

- Информацию о цели открытия счета (например, для ежедневных операций или инвестиций).

Выпуск банковской карты

Одним из преимуществ обслуживания банковского счета является возможность выпуска банковской карты. При открытии счета клиент может запросить карту для удобного доступа к средствам на счете.

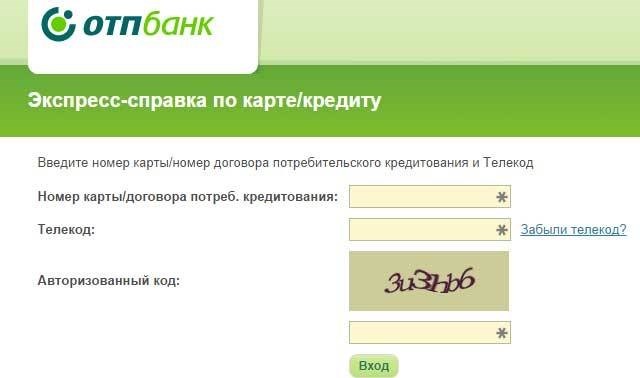

Онлайн-банкинг

Многие банки предлагают услугу онлайн-банкинга, которая позволяет клиентам управлять своими счетами через интернет. С помощью онлайн-банкинга можно проверять баланс счета, совершать платежи, переводы, заказывать выписки и выполнять другие операции в любое удобное время.

Обслуживание и комиссии

Обслуживание банковских счетов обычно предоставляется банком за определенную плату. Комиссии могут взиматься за следующие операции:

- Пополнение счета;

- Снятие денег со счета;

- Переводы между счетами;

- Выпуск и обслуживание банковской карты;

- Обработка платежей и транзакций.

Защита данных

Банковские счета и персональные данные клиентов защищены с помощью современных технологий и протоколов безопасности. Банки обязаны обеспечить конфиденциальность информации и защитить счета клиентов от несанкционированного доступа.

Обслуживание банковских счетов предоставляет клиентам удобный способ управлять своими финансами. Открытие счета, получение банковской карты и доступ к онлайн-банкингу делают процесс управления счетом более гибким и удобным.

Порядок открытия счета физлицом

1. Выбор банка

Первым шагом является выбор банка, в котором физическое лицо желает открыть счет. Важно учесть такие факторы, как репутация банка, наличие необходимых услуг и преимущественно-выгодных условий для клиентов.

2. Подготовка документов

Для открытия счета физическому лицу необходимо подготовить определенный пакет документов. Как правило, это включает в себя следующие документы:

- Паспорт гражданина РФ или иного документа, удостоверяющего личность;

- СНИЛС (страховой номер индивидуального лицевого счета);

- Свидетельство о рождении (в случае открытия счета для несовершеннолетнего);

- Документы, подтверждающие место жительства (например, справка о регистрации или договор аренды);

- Иные документы, которые могут потребоваться в конкретной банковской организации.

3. Подписание договора

После предоставления необходимых документов, физическое лицо должно подписать договор об открытии счета с банком. Данный договор содержит информацию о правах и обязанностях клиента, условиях предоставления банковских услуг и другие существенные нюансы. Важно внимательно ознакомиться с условиями договора перед его подписанием.

4. Внесение денежных средств

После подписания договора необходимо внести денежные средства на открываемый счет. Это может быть сумма, которая требуется для активации счета или для начала осуществления банковских операций.

5. Получение банковских реквизитов

После внесения денежных средств на счет, банк предоставляет клиенту его банковские реквизиты. Эти реквизиты включают в себя банковский счет, номер карты, а также другую информацию, необходимую для проведения банковских операций.

Таким образом, основные шаги открытия счета физическим лицом включают выбор банка, подготовку документов, подписание договора, внесение денежных средств и получение банковских реквизитов. Открытие счета позволяет клиенту осуществлять самые разнообразные банковские операции, в том числе переводы, платежи и ведение финансового учета.

Кредитование и варианты погашения

Погашение кредита представляет собой возврат заемных средств в соответствии с согласованными условиями. Заемщик может выбрать различные варианты погашения кредита, которые могут включать:

1. Фиксированные выплаты

В этом случае, заемщик обязан выплачивать одинаковую сумму каждый месяц в течение периода кредитования. Фиксированные выплаты могут быть более простым вариантом погашения кредита, так как заемщик заранее знает, сколько ему нужно будет платить каждый месяц.

2. Платежи с увеличением с течением времени

Этот вариант предусматривает постепенное увеличение размера платежей со временем. Например, в начале кредитного периода платежи могут быть низкими, а затем увеличиваться каждый год. Этот вариант может быть полезен для заемщиков, чьи доходы ожидается, что будут расти с течением времени.

3. Платежи с уменьшением с течением времени

В этом случае, заемщик выплачивает более высокие суммы в начале периода кредитования, а затем платежи уменьшаются со временем. Этот вариант может быть выгоден для заемщиков с высокими доходами в начале периода кредита.

4. Ежемесячные процентные платежи

Этот вариант предусматривает только выплату процентов по кредиту каждый месяц, в то время как основной долг остается неизменным. Заемщик обязан вернуть основной долг в конце срока кредита или вносить дополнительные платежи, чтобы уменьшить задолженность.

| Вариант погашения | Преимущества | Недостатки |

|---|---|---|

| Фиксированные выплаты | — Позволяет установить фиксированный бюджет для погашения кредита — Удобно для планирования расходов |

— Может быть дороже в случае увеличения процентных ставок — Не учитывает изменение финансовой ситуации |

| Платежи с увеличением с течением времени | — Позволяет начать с более низких платежей — Учитывает возможный рост доходов |

— Может быть неприятным, если доходы не увеличатся — Может потребовать больших финансовых усилий в будущем |

| Платежи с уменьшением с течением времени | — Позволяет выплачивать больше в начале периода — Учтет уменьшение доходов в будущем |

— Может быть финансовым бременем в начале периода — Может потребовать дополнительных финансовых усилий |

| Ежемесячные процентные платежи | — Меньшие ежемесячные платежи — Гибкость в выборе суммы платежей |

— Не уменьшает основной долг — Может потребовать дополнительных финансовых усилий в конце срока |

Каждый заемщик может выбрать вариант погашения кредита, который подходит его финансовым возможностям и целям. Важно тщательно изучить условия кредитного договора и принять информированное решение о погашении кредита.

Может ли банк заблокировать счет

Банк имеет право заблокировать счет клиента в определенных случаях. Это мера, применяемая для защиты интересов банка и обеспечения безопасности операций.

Причины блокировки счета

- Мошенничество или подозрение в незаконной деятельности;

- Нарушение условий договора между клиентом и банком;

- Недостаток средств на счете или неуплата задолженности;

- Решение суда или запрос со стороны правоохранительных органов.

Последствия блокировки счета

Когда банк блокирует счет, клиент не может распоряжаться своими средствами и проводить платежи. Блокировка может оказать влияние на финансовую деятельность клиента и вызвать неудобства.

Процедура разблокировки счета

Чтобы разблокировать счет, клиент должен обратиться в банк с необходимыми документами и объяснить причину блокировки. Банк проведет проверку и принимает решение о разблокировке или продолжении блокировки счета.

Оповещение клиента о блокировке

Банк обязан уведомить клиента о блокировке счета, указав причину и сроки блокировки. Уведомление может быть отправлено по почте или через интернет-банк.

Что делать при блокировке счета

- Связаться с банком и уточнить причину блокировки;

- Предоставить необходимые документы для разблокировки счета;

- Следовать инструкциям банка и соблюдать установленные процедуры;

- При необходимости обратиться к юристу или специалисту по финансовому праву для консультации.

В случае блокировки счета следует действовать оперативно и соблюдать все требования банка для разблокировки. При возникновении спорных ситуаций рекомендуется обратиться к компетентным специалистам для защиты своих прав и интересов.

Чем отличается текущий счет от расчетного

1. Функциональность

- Текущий счет: предназначен для осуществления различных операций с деньгами, таких как переводы, оплаты, снятие наличных и т.д. Клиент имеет полный контроль над своими средствами на текущем счете.

- Расчетный счет: используется для ведения расчетов и проведения операций между юридическими лицами. На расчетный счет поступают платежи от клиентов, а также с нее осуществляются платежи поставщикам товаров и услуг.

2. Условия открытия

Для открытия текущего счета необходимо предоставить документы, подтверждающие личность клиента, а также заполнить соответствующие формы. Открытие текущего счета доступно как физическим, так и юридическим лицам.

Открытие расчетного счета возможно только для юридических лиц. Компания должна предоставить учредительные документы, а также другие необходимые документы, подтверждающие ее деятельность.

3. Операционные расходы

При использовании текущего счета банк может взимать комиссию за проведение операций, таких как переводы или платежи. Размер комиссии может быть разным в зависимости от банка и условий договора с клиентом.

В случае расчетного счета банк может брать комиссию за обслуживание этого счета и за проведение операций по счету. Размер комиссии также зависит от банка и условий договора.

4. Контроль и отчетность

Текущий счет обычно предоставляет клиенту возможность в режиме онлайн отслеживать движение средств, состояние счета, а также получать выписки по операциям.

На расчетном счете также есть возможность контролировать движение средств, однако подробная отчетность может быть предоставлена только по запросу или периодически.

5. Наличие овердрафта

Текущий счет может иметь возможность использования овердрафта, то есть расходования средств, превышающих доступный остаток на счете клиента. Однако для этого требуется отдельное соглашение с банком и уплата процентов за использование овердрафта.

Расчетный счет обычно не предоставляет возможности овердрафта.

| Текущий счет | Расчетный счет | |

|---|---|---|

| Функциональность | Различные операции с деньгами | Расчеты и операции между юридическими лицами |

| Условия открытия | Для физических и юридических лиц | Только для юридических лиц |

| Операционные расходы | Комиссии за операции | Комиссии за обслуживание и операции |

| Контроль и отчетность | Доступ к информации в режиме онлайн | Отчетность по запросу |

| Наличие овердрафта | Может быть доступно | Обычно не доступно |

ОТП Банк — владелец и структура собственности

Основные акционеры ОТП Банка

ООО «ОТП Банк» основано в 1993 году и на протяжении многих лет развивалось при сотрудничестве с ведущими международными финансовыми институтами. В настоящее время основные акционеры банка таковы:

- Компания OTP Bank Plc — владеет 99,78% акций ОТП Банка

- Компания OTP Bank Plc, в свою очередь, контролируется относящейся к Венгрии OTP Bank Nyrt.

Таким образом, ОТП Банк является полностью подконтрольным и контролируемым дочерним банком венгерской компании OTP Bank Nyrt.

Структура собственности ОТП Банка

Согласно информации, представленной ОТП Банком, следующая структура собственности применима к банку:

| Акционер | Доля владения |

|---|---|

| Компания OTP Bank Plc | 99,78% |

| Иные акционеры | 0,22% |

Как видно из представленных данных, основная доля владения ОТП Банком принадлежит компании OTP Bank Plc, а остаток акций контролируют иные акционеры.

Ключевой акционер OTP Bank Plc

OTP Bank Plc, являющаяся владельцем 99,78% акций ОТП Банка, является крупнейшим коммерческим банком в Венгрии.

Ниже приведены краткие сведения о OTP Bank Plc:

- OTP Bank Plc — крупнейший банк в Венгрии по количеству клиентов и уровню активов.

- Банк осуществляет широкий спектр финансовых услуг, включая розничное и корпоративное банковское дело, страхование, инвестиции и др.

- OTP Bank Plc является публичной компанией, акции которой котируются на Будапештской фондовой бирже и Лондонской фондовой бирже.

Таким образом, ОТП Банк является подразделением венгерского банка OTP Bank Plc, который в свою очередь обладает ведущими позициями на финансовом рынке Венгрии, что обеспечивает стабильность и надежность операций банка.

Какие операции можно проводить по текущему счету

Текущий счет в банке предоставляет клиентам возможность проводить различные операции, обеспечивая удобство и гибкость в управлении своими финансами. Вот некоторые из операций, которые можно проводить по текущему счету:

1. Перевод средств

Один из основных функций текущего счета — перевод средств со счета на другие счета внутри банка или на счета других банков. Это может быть как перевод на другой текущий счет, так и перевод на счет сберегательного типа.

2. Оплата счетов

Текущий счет позволяет оплачивать различные счета и сборы, такие как коммунальные услуги, интернет-провайдеры, мобильная связь и другие. Это особенно удобно, так как позволяет автоматизировать процесс оплаты без необходимости посещения физического офиса или использования других платежных систем.

3. Получение заработной платы

Текущий счет может быть использован для получения заработной платы. Работодатели часто осуществляют перечисление зарплаты непосредственно на текущий счет своих сотрудников, обеспечивая возможность получения средств быстро и безопасно.

4. Использование платежных карт

Текущий счет в банке часто связан с платежными картами, которые можно использовать для проведения операций с использованием банкомата или электронных платежных систем. Карты могут быть использованы для снятия наличных, оплаты покупок или онлайн-платежей.

5. Ведение электронных операций

С текущим счетом можно проводить различные электронные операции, такие как переводы через интернет-банкинг, оплата через мобильные приложения или использование платежных систем. Это удобно и позволяет проводить операции в любое время и в любом месте.

6. Ведение документооборота

Текущий счет может использоваться для ведения документооборота, связанного с финансовыми операциями. Клиенты имеют доступ к выписке по счету, а также могут получать документы об операциях, произведенных со счетом.

Текущий счет в банке предоставляет широкий спектр возможностей для проведения операций. Он обеспечивает удобство и гибкость в управлении финансами и позволяет клиентам быть в курсе своих финансовых операций. Благодаря переводам, оплатам, использованию платежных карт и ведению электронных операций, клиенты могут эффективно управлять своими финансами и осуществлять различные платежи и перемещения средств.

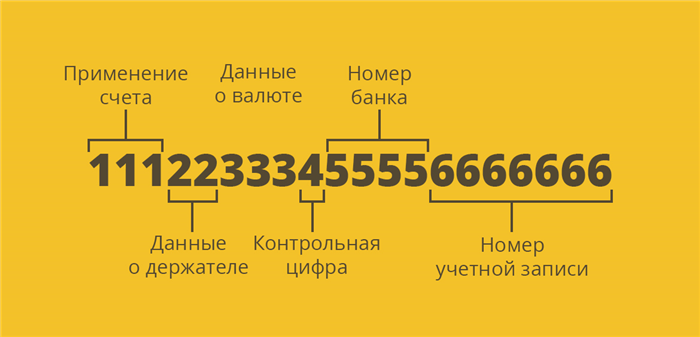

Номер текущего счета физического лица

Ниже представлены некоторые важные аспекты, связанные с номером текущего счета физического лица:

Структура номера текущего счета

Номер текущего счета состоит из различных элементов, которые могут варьироваться от банка к банку. Однако, обычно он содержит следующие сведения:

- Банковский идентификационный код (БИК) — уникальный код, который присваивается каждому банку;

- Номер лицевого счета — уникальный номер, который присваивается каждому клиенту внутри банка;

- Контрольное число — цифра или комбинация цифр, которая используется для проверки правильности записи номера счета.

Расчетный счет и текущий счет

Важно отметить, что номер текущего счета часто используется вместо термина «расчетный счет». Однако, текущий счет и расчетный счет — это не синонимы. Расчетный счет предназначен для осуществления операций по расчетам и платежам, в то время как текущий счет может также включать операции по хранению, трансферу и управлению денежными средствами.

Использование номера текущего счета

Номер текущего счета физического лица используется для различных целей. Некоторые из них включают:

- Получение заработной платы — работодатели часто используют номер текущего счета для перевода заработной платы на счет сотрудника;

- Оплата коммунальных услуг — многие коммунальные службы принимают оплату через номер текущего счета;

- Переводы и платежи — клиенты могут использовать номер текущего счета для осуществления переводов и платежей с других счетов;

- Хранение и управление денежными средствами — клиенты могут хранить и управлять своими денежными средствами на текущем счете.

Особенности процедуры и преимущества текущего счета в отп банке

Открытие текущего счета в ОТП Банке может быть удобным и выгодным решением для бизнеса. Этот вид счета предоставляет предпринимателям широкий спектр возможностей для управления финансовыми операциями и обеспечивает ряд преимуществ.

Особенности процедуры открытия текущего счета в отп банке:

1. Удобство и простота открытия. Процедура открытия текущего счета в ОТП Банке не требует большого количества документов и занимает минимальное количество времени. Для открытия счета необходимо предоставить лишь паспорт и договор на оказание банковских услуг.

2. Гибкие условия ведения счета. ОТП Банк предлагает различные варианты условий ведения текущего счета, позволяя предпринимателям выбрать наиболее подходящий для их потребностей. Возможно определение лимитов на счету, услуги интернет-банкинга и мобильного банкинга, а также получение уведомлений о движении средств на счету.

3. Широкий спектр банковских услуг. ОТП Банк предлагает предпринимателям широкий спектр услуг для управления средствами на текущем счете. Возможно проведение платежей, переводов, ведение учета и финансового мониторинга в рамках счета.

4. Поддержка бизнеса. ОТП Банк предоставляет специальные условия для предпринимателей, включая льготные тарифы на банковские услуги и индивидуальное обслуживание. Банк также предлагает консультации и помощь в ведении бизнеса.

Преимущества текущего счета в отп банке:

- Удобство управления финансами. Текущий счет позволяет предпринимателям осуществлять операции с финансами в любое время и из любого удобного места с помощью интернет- и мобильного банкинга.

- Повышение эффективности бизнеса. Благодаря текущему счету предприниматели могут эффективно управлять денежными потоками, контролировать расходы и доходы, что способствует более грамотному финансовому планированию.

- Переводы с минимальной комиссией. ОТП Банк предлагает предпринимателям возможность осуществлять переводы как внутри банка, так и за его пределами с минимальными комиссионными сборами.

- Безопасность и надежность. ОТП Банк обеспечивает высокий уровень безопасности данных и финансовых операций, что важно для предпринимателей.

- Удобство ведения отчетности. ОТП Банк предоставляет возможность ведения учета и формирования отчетности в рамках текущего счета, что существенно облегчает бухгалтерский учет и отчетность.

Открытие текущего счета в отп банке может стать важным шагом для бизнеса, обеспечивая предпринимателям удобство управления финансами, повышение эффективности бизнеса и поддержку со стороны банка.