В 2026 году ожидается внедрение новой системы безопасной доли вычета по НДС для предприятий. Это изменение позволит улучшить контроль и устранить возможные злоупотребления в сфере налогового вычета. Благодаря новой системе, компании смогут получать вычеты по НДС в полном объеме без риска попадания под удар налоговых органов. Это сделает налоговую систему более честной и прозрачной для всех участников.

Вычет по авансам с трехлетним сроком давности

Как работает вычет по авансам с трехлетним сроком давности?

Для применения вычета по авансам с трехлетним сроком давности необходимо выполнение следующих условий:

- Авансы должны быть получены до конца отчетного квартала;

- Авансы должны остаться без использования на момент сдачи отчетности за соответствующий квартал;

- Период между получением авансов и сдачей отчетности не должен превышать три года.

Вычет по авансам с трехлетним сроком давности позволяет предприятию снизить налоговую базу и уменьшить сумму налога, подлежащую уплате в бюджет. Это особенно актуально для предприятий, которые получают значительные авансы от клиентов и имеют длительный цикл производства или долгими сроками поставки товаров или услуг.

Пример применения вычета по авансам с трехлетним сроком давности

Допустим, предприятие получило авансы от клиентов в размере 1 000 000 рублей в 2020 году. Однако, на момент сдачи отчетности за 2020 год, эти авансы не были использованы и остались без движения. В этом случае, предприятие может применить вычет по авансам с трехлетним сроком давности и снизить налоговую базу на сумму 1 000 000 рублей.

| Год получения авансов | Сумма авансов | Срок давности вычета |

|---|---|---|

| 2020 | 1 000 000 рублей | 2020-2026 годы |

В данном примере, предприятие имеет возможность использовать вычет на протяжении трех лет с момента получения авансов. Это позволяет разгрузить финансовое состояние предприятия и спланировать налоговые платежи более эффективно.

Вычет по авансам с трехлетним сроком давности является полезным инструментом налогового планирования для предприятий. Этот вид вычета позволяет снизить налоговую базу и уменьшить сумму налога, подлежащую уплате в бюджет. Важно соблюдать условия и сроки применения вычета, чтобы воспользоваться всеми его преимуществами.

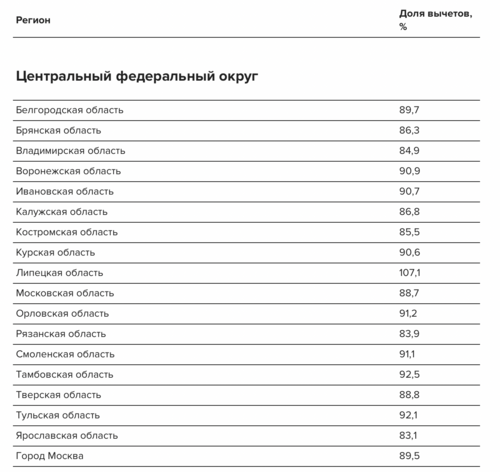

Как свериться с безопасными лимитами налоговиков

1. Определите безопасные лимиты налоговых вычетов по НДС

Сначала необходимо понять, какие безопасные лимиты налоговых вычетов по НДС установлены налоговыми органами. Изучите соответствующие документы и законодательство, чтобы быть в курсе всех требований.

2. Проверьте свои расчеты НДС

Следующий шаг — проверить свои расчеты НДС за третий квартал 2026 года. Удостоверьтесь, что все суммы правильно указаны, все налоговые вычеты учтены. При необходимости, проконсультируйтесь с юристом или налоговым консультантом.

3. Сверьтесь с безопасными лимитами

Теперь, имея свои расчеты и безопасные лимиты, сверьтесь с ними. Убедитесь, что все суммы в пределах разрешенных лимитов, иначе есть риск привлечения внимания налоговой службы.

4. Внесите изменения в свои расчеты, если нужно

Если вы обнаружили, что суммы налоговых вычетов превышают установленные безопасные лимиты, необходимо внести соответствующие изменения в свои расчеты. Старайтесь сделать это до подачи отчетности, чтобы избежать проблем в будущем.

5. Проконтролируйте документацию

Не забудьте внимательно проконтролировать всю документацию, связанную с налоговыми вычетами. Убедитесь, что она соответствует требованиям законодательства и в случае необходимости предоставьте ее налоговым органам.

Своевременная проверка и соблюдение безопасных лимитов налоговых вычетов по НДС за третий квартал 2026 года позволит избежать проблем с налоговой службой и быть уверенным в законности своих действий.

Вычет НДС при наличии в цепочке недобросовестного контрагента

Шаги для получения вычета

- Собрать необходимые документы

- Подать заявление в налоговые органы

- Получить решение налогового органа о признании контрагента недобросовестным

- Составить акт и передать его в налоговые органы

- Оформить документы для получения вычета

- Получить вычет по НДС

Для осуществления данной процедуры необходимо предоставить четкую и убедительную документацию.

Документация, необходимая для получения вычета

- Договоры с контрагентами в цепочке

- Документы, подтверждающие факт получения товаров или услуг

- Счета-фактуры и акты-сверки

- Копии платежных документов

- Документы, подтверждающие недобросовестность контрагента

Преимущества использования данного способа

- Позволяет вернуть средства, уплаченные по НДС, при наличии недобросовестного контрагента в цепочке

- Обеспечивает защиту от недобросовестных контрагентов

- Позволяет снизить налоговую нагрузку на предприятие

Итак, использование данного способа позволяет получить вычет по НДС при наличии недобросовестного контрагента в цепочке, что обеспечивает защиту предприятия и позволяет снизить налоговую нагрузку.

Компаниям запретили досрочно выставлять счета-фактуры

Согласно внесенным изменениям, компаниям запрещено выставлять счета-фактуры досрочно. Такие меры были введены с целью обеспечения безопасности и предотвращения возможных мошеннических действий в сфере налогообложения. Новые правила вступили в силу с начала третьего квартала 2026 года и распространяются на все предприятия, занятые в коммерческой деятельности.

Почему запретили досрочно выставлять счета-фактуры?

Основная цель такого запрета – предотвратить возможные махинации и злоупотребление в сфере налогообложения. Досрочное выставление счета-фактуры могло приводить к ситуации, когда предприятие получало возможность зачесть налоговый вычет раньше, чем это разрешено законодательством. Такое положение дел могло быть использовано некоторыми компаниями для проведения недобросовестных операций и уклонения от уплаты налогов.

Запрет на досрочное выставление счета-фактуры помогает обеспечить более честные условия конкуренции и предотвращает возможность злоупотребления с вычетом по НДС.

Какие последствия могут быть за нарушение запрета?

В случае нарушения запрета на досрочное выставление счета-фактуры, компания может быть подвержена административной ответственности. Санкции за такое нарушение могут включать в себя штрафы или другие административные меры, предусмотренные законодательством о налогах и сборах. Поэтому, компаниям необходимо строго соблюдать новые правила и не нарушать запрет на досрочное выставление счета-фактуры.

Что делать, если показатель превышает безопасное значение

Когда показатель вычета по НДС за 3 квартал 2026 года превышает безопасное значение, необходимо принять соответствующие меры для предотвращения возможных финансовых проблем и юридических последствий.

1. Анализируйте причины превышения

В первую очередь необходимо провести анализ и выяснить причины превышения безопасного значения показателя. Проверьте правильность заполнения документов, расчетов и соблюдение законодательных требований. Возможно, есть ошибки, которые можно исправить.

2. Свяжитесь с налоговыми органами

Если причину превышения безопасного значения показателя вычета по НДС не удается определить или исправить самостоятельно, необходимо обратиться к налоговым органам. Консультанты по налогообложению помогут разобраться с ситуацией и предложат решение проблемы.

3. Подготовьте необходимую документацию

Для обращения в налоговые органы потребуется подготовить определенный пакет документов. Возможно, потребуются расчеты, бухгалтерская отчетность, акты и другие документы, подтверждающие причины превышения безопасного значения показателя.

4. Соблюдайте сроки и порядок подачи документов

Важно не только подготовить необходимые документы, но и соблюдать сроки и порядок их подачи в налоговые органы. В противном случае, возможно, вы не успеете решить проблему и можете столкнуться с штрафными санкциями.

5. Обратитесь за юридической помощью

Если вы не уверены в своих знаниях или не можете самостоятельно разобраться с превышением показателя вычета по НДС, рекомендуется обратиться за юридической помощью. Специалисты в области налогового права помогут вам защитить свои интересы и предотвратить негативные последствия.

Техническая ошибка в нумерации счета-фактуры поставщика

Такая ошибка может возникнуть, например, при неправильной последовательности номеров документов в системе или при дублировании номеров счетов-фактур. В результате этой ошибки возникают проблемы при учете налоговых обязательств и сопутствующей отчетности.

Последствия ошибки в нумерации счета-фактуры

- Неправильное начисление НДС. При ошибочной нумерации счетов-фактур может возникнуть ситуация, когда один и тот же счет-фактура учитывается в уплате налога несколько раз или вовсе не учитывается. Это может привести к неправильному начислению и уплате НДС.

- Проблемы с налоговыми декларациями. Ошибка в нумерации счетов-фактур может быть обнаружена только при составлении налоговых деклараций или при проведении налоговых проверок. В случае выявления такой ошибки могут возникнуть проблемы с налоговыми органами, штрафы или необходимость внесения поправок в декларации и отчетность.

- Необходимость корректировки вычетов по НДС. Если ошибка в нумерации счетов-фактур приводит к неправильному начислению и уплате НДС, может потребоваться корректировка вычетов по этому налогу. Это может повлиять на сумму вычета, которую предприятие может получить исходя из своих расходов.

- Повышенный риск налоговой проверки. Ошибка в нумерации счетов-фактур является одной из причин для проведения налоговых проверок со стороны налоговых органов. Предприятие, допустившее такую ошибку, подвергается риску проверки и возможного применения санкций со стороны налоговых органов.

Как предотвратить ошибку в нумерации счета-фактуры

Для предотвращения ошибок в нумерации счетов-фактур поставщика необходимо:

- Проверять правильность нумерации документов. Перед проведением операций по НДС необходимо внимательно проверять правильность нумерации счетов-фактур и сверять их с фактическими данными.

- Вести подробную документацию. Предприятие должно вести подробную документацию о всех полученных счетах-фактурах, чтобы иметь возможность проверить правильность их нумерации или обнаружить возможные ошибки. Это может помочь в случае налоговой проверки или при составлении налоговых деклараций.

- Своевременно исправлять ошибки. Если была допущена ошибка в нумерации счета-фактуры, необходимо своевременно исправить ее и внести соответствующие изменения в учет и налоговую отчетность.

- Консультироваться со специалистами. Если возникли сомнения или вопросы в отношении нумерации счетов-фактур, рекомендуется обратиться за консультацией к квалифицированным специалистам в области налогового учета и отчетности.

Правильная нумерация счетов-фактур является важным аспектом правильного учета и расчета НДС. Техническая ошибка в нумерации может привести к серьезным последствиям, поэтому она требует особого внимания и контроля со стороны предприятия.

Что такое безопасная доля вычетов по НДС?

Точный размер безопасной доли вычета по НДС может варьироваться в зависимости от законодательства и налоговой политики страны. Однако его основная цель — предоставить определенную защиту предприятиям, чтобы они могли использовать вычеты по НДС без риска столкнуться с проверками налоговых органов и дополнительными налоговыми обязательствами.

Примерные размеры безопасной доли вычетов по НДС

Примерные размеры безопасной доли вычетов по НДС могут варьироваться от 70% до 90% от общей суммы налоговых вычетов. Например, если предприятие имеет налоговые вычеты по НДС на сумму 100 000 рублей, безопасная доля может составлять 80%, что означает, что предприятие может списать 80 000 рублей в качестве вычета без риска проверок и дополнительных налоговых обязательств.

Причины использования безопасной доли вычетов по НДС

- Минимизация налоговых рисков: использование безопасной доли вычетов по НДС позволяет минимизировать возможные налоговые риски, связанные с возможными проверками налоговых органов;

- Соответствие законодательству: предприятие соблюдает требования законодательства, устанавливающего безопасную долю вычетов по НДС;

- Ускорение процесса возврата НДС: предприятие может быстрее получить возврат налогов по НДС, так как безопасная доля вычетов по НДС выплачивается без дополнительных проверок;

- Уменьшение временных и финансовых затрат: использование безопасной доли вычетов по НДС помогает предприятиям сократить временные и финансовые затраты на подготовку и предоставление документов при запросе на возврат налоговых вычетов.

Важные моменты

Необходимость документации: Многие страны требуют соответствующую документацию и учетную отчетность для использования безопасной доли вычетов по НДС. Предприятия должны вести точный учет своих налоговых вычетов и обязаны предоставить необходимые документы при запросе соответствующих налоговых органов.

Обновление безопасной доли каждый квартал: Безопасная доля вычетов по НДС может изменяться каждый квартал в зависимости от изменений в налоговом законодательстве и политике страны. Предприятия должны следить за обновлениями и вносить соответствующие изменения в свои расчеты и учетную отчетность.

| Преимущества использования безопасной доли вычетов по НДС | Недостатки использования безопасной доли вычетов по НДС |

|---|---|

| — Минимизация налоговых рисков | — Ограниченная сумма списания |

| — Соответствие законодательству | — Необходимость следить за обновлениями |

| — Ускорение процесса возврата НДС | |

| — Уменьшение временных и финансовых затрат |

«Безопасная доля вычетов по НДС» — это установленный законом процент, который предприятие может максимально списать в качестве вычета по НДС в 3 квартале 2026 года. Это позволяет предприятиям минимизировать налоговые риски, соответствовать законодательству, ускорить процесс возврата НДС и уменьшить временные и финансовые затраты. Однако следует помнить, что безопасная доля может быть ограничена по сумме и требовать соответствующую документацию и учетную отчетность.

Высокая доля вычетов НДС

Значение вычетов НДС

Вычет НДС предоставляет предприятию возможность вернуть часть уплаченного налога на добавленную стоимость и снизить финансовую нагрузку. Это позволяет компании освободить дополнительные средства, которые можно перенаправить на развитие бизнеса и повышение его эффективности.

Преимущества высокой доли вычетов НДС

- Снижение налоговой нагрузки. В случае, если у предприятия есть возможность получить высокую долю вычетов НДС, это позволяет снизить сумму налога, уплачиваемого государству. Таким образом, компания имеет больше финансовых ресурсов для инвестирования в свое развитие и рост.

- Улучшение финансовой устойчивости. Повышение доли вычетов НДС позволяет предприятию вернуть больше средств, что улучшает его финансовую позицию и делает бизнес более устойчивым к экономическим нестабильностям.

- Увеличение конкурентоспособности. Компания, имеющая высокую долю вычетов НДС, может предложить более выгодные цены на свою продукцию или услуги, что делает ее более конкурентоспособной на рынке.

- Стимулирование инвестиций. При наличии большего количества свободных средств, предприятие может привлечь инвестиции для расширения своей деятельности и увеличения производства, что способствует дальнейшему развитию бизнеса.

Как достичь высокой доли вычетов НДС

Для достижения высокой доли вычетов НДС необходимо внимательно следить за своей бухгалтерией и правильно оформлять все документы. Компания должна иметь четкую систему учета НДС, чтобы избежать возможных ошибок и максимально использовать предусмотренные законом возможности по вычетам.

Также рекомендуется обратиться к профессиональному бухгалтеру или юристу, который хорошо разбирается в налоговом законодательстве и сможет помочь с оптимизацией налогообложения и максимизацией доли вычетов НДС.

Высокая доля вычетов НДС является важным фактором, который может значительно повлиять на финансовое состояние компании. Снижение налоговой нагрузки, улучшение финансовой устойчивости и конкурентоспособности, а также стимулирование инвестиций – все это достигается через правильное использование вычетов НДС. При этом необходимо быть внимательным к деталям и следить за бухгалтерией, а при необходимости обратиться за помощью к специалистам.

Что ответить на требование инспекторов

Когда инспекторы требуют предоставить документы или объяснить определенные факты, важно отвечать им в соответствии с законодательством и с учетом каждой конкретной ситуации. Вот несколько полезных советов о том, что можно ответить на требование инспекторов:

1. Предоставьте запрашиваемые документы

Если инспекторы просят вас предоставить определенные документы, обязательно сделайте это в установленные сроки. При этом следует обратить внимание на то, что инспекторы могут запросить только те документы, которые относятся к конкретной налоговой проверке или проверяемому периоду.

2. Соберите необходимую информацию

Прежде чем отвечать на требования инспекторов, необходимо собрать все необходимые данные и информацию. Таким образом, вы сможете представить инспекторам полную и точную информацию в соответствии с требованиями закона.

3. Консультируйтесь со специалистами

Если у вас возникают сомнения или сложности при ответе на требование инспекторов, рекомендуется обратиться к опытным юристам или консультантам. Они смогут помочь вам правильно интерпретировать требование и сориентировать вас по вашим обязанностям и правам.

4. Отвечайте точно и ясно

При ответе на требование инспекторов важно быть ясным и точным. Используйте конкретные факты, документы и цитаты из закона, чтобы подтвердить свои доводы. Если вы не знаете ответа на какой-то вопрос, лучше признать это и обещать предоставить информацию в ближайшее время.

5. Соблюдайте сроки

Обратите внимание на требуемый срок предоставления ответов или документов. Убедитесь, что вы сможете выполнить это в установленные сроки. Если у вас возникают задержки или проблемы, обязательно уведомите инспекторов и объясните ситуацию.

Следуя этим советам, вы сможете эффективно и законно отвечать на требования инспекторов и защищать свои интересы.

Кто контролирует долю снижения по НДС?

Федеральная налоговая служба

Главным контролирующим органом в России является Федеральная налоговая служба (ФНС). Она ответственна за контроль за исполнением налогового законодательства, включая правильность расчетов по НДС. ФНС проводит регулярные проверки учета и налогообложения организаций, в том числе контролирует использование доли суммы к уменьшению НДС.

Аудиторские компании

Кроме ФНС, компании могут приглашать аудиторские компании для проверки своей бухгалтерии и расчетов по налогам. Такие компании проводят независимую проверку бухгалтерии и финансовой деятельности компании. Они могут контролировать использование доли суммы к уменьшению по НДС и давать рекомендации по ее оптимальному использованию.

Внутренние аудиторы

Крупные компании часто имеют внутренние аудиторы, назначенных для контроля за бухгалтерией и финансовой деятельностью компании. Внутренние аудиторы также могут проводить проверку использования доли суммы к уменьшению по НДС и выявлять возможные нарушения или ошибки.

Судебные органы

При возникновении споров или подозрений в налоговых правонарушениях, судебные органы вмешиваются в процесс контроля за долей суммы к уменьшению по НДС. Они обеспечивают справедливое разрешение споров и, при необходимости, наказывают нарушителей закона.

Контроль за долей суммы к уменьшению по НДС осуществляется несколькими контролирующими органами, такими как ФНС, аудиторские компании, внутренние аудиторы и судебные органы. Соблюдение правил и требований по использованию этой доли является важным аспектом для юридических лиц в России.

Критерии отбора компаний на проверку

Для обеспечения безопасности и минимизации потерь по доле вычета по НДС за 3 квартал 2026 года, необходимо установить критерии отбора компаний на проведение проверки. Это позволит выявить потенциальных нарушителей и предотвратить возможные злоупотребления.

Группы критериев

Критерии отбора компаний на проверку можно разделить на следующие группы:

- Финансовые критерии:

- Общая выручка компании за последние 3 года.

- Сумма НДС, которую компания утверждает в качестве вычета.

- Деятельностные критерии:

- Сфера деятельности компании.

- Наличие предоставленных услуг или продажи товаров.

- Юридические критерии:

- Состояние регистрации компании.

- Наличие истории налоговых нарушений.

- Иная информация:

- Имеются ли у компании аффилированные лица.

- Уровень доли вычета по НДС в общей структуре заявляемых налоговых обязательств.

Выбор компаний на проверку

Компании могут быть выбраны на проверку, если они соответствуют одной или нескольким группам критериев отбора. При этом руководство компании также может быть учтено как в отборе на проверку.

Документы для проверки

При проверке компаний, необходимо осуществлять контроль за следующими документами:

- Договорами с поставщиками и покупателями.

- Бухгалтерской и налоговой отчетностью.

- Реестром аффилированных лиц.

- Данными о налоговых проверках и штрафах.

- Справками о состоянии регистрации.

Таким образом, установление критериев отбора компаний на проверку и контроль за соответствующей документацией позволит обеспечить безопасность и минимизировать риски при рассмотрении доли вычета по НДС.

Пояснение низкой налоговой нагрузки по НДС для ИФНС

Низкая налоговая нагрузка

Предприятия имеют возможность снизить свою налоговую нагрузку по НДС путем применения безопасной доли вычета. Это позволяет уменьшить сумму налога, подлежащую уплате в государственный бюджет, и экономить финансовые ресурсы компании.

Безопасная доля вычета по НДС

Безопасная доля вычета по НДС – это доля суммы НДС, вычет которой не вызывает подозрений со стороны налоговых органов и позволяет избежать возможных штрафов или налоговых проверок.

Как правило, безопасную долю вычета можно определить путем анализа текущих и предыдущих бухгалтерских и финансовых отчетов компании, а также путем соблюдения налогового законодательства и требований ИФНС.

Преимущества безопасной доли вычета

- Снижение налоговой нагрузки и экономия финансовых ресурсов компании;

- Избежание возможных штрафов и налоговых проверок со стороны ИФНС;

- Повышение доверия со стороны налоговых органов и снижение риска налоговых споров;

- Более точный расчет и учет НДС, что позволяет избежать ошибок в налоговой декларации и снизить риск налоговых претензий.

Как использовать безопасную долю вычета по НДС

- Аккуратно вести бухгалтерский и налоговый учет;

- Анализировать финансовые отчеты и идентифицировать возможности для снижения налоговой нагрузки;

- Соблюдать требования налогового законодательства и инструкции ИФНС;

- Консультироваться с налоговыми специалистами или аудиторами для определения оптимальной безопасной доли вычета.

Примеры безопасной доли вычета по НДС

| Квартал | Сумма НДС | Безопасная доля вычета | Сумма вычета |

|---|---|---|---|

| 1-й | 100 000 рублей | 70% | 70 000 рублей |

| 2-й | 150 000 рублей | 50% | 75 000 рублей |

| 3-й | 200 000 рублей | 60% | 120 000 рублей |

Безопасная доля вычета по НДС предоставляет предприятиям возможность снизить налоговую нагрузку и избежать возможных штрафов и налоговых проверок. Важно вести аккуратный учет и анализировать финансовые отчеты для определения оптимальной безопасной доли вычета.

Действия при превышении безопасной доли

В случае превышения безопасной доли вычета по НДС за 3 квартал 2026 года необходимо принять соответствующие меры для предотвращения возможных негативных последствий.

Ниже приведены действия, которые могут быть предприняты в такой ситуации:

1. Проверка на наличие ошибок

Первым шагом следует проверить все документы и расчеты, связанные с вычетом по НДС, на предмет возможных ошибок или неправильных расчетов. Это может включать в себя проверку правильности заполнения налоговых деклараций, правильность учета документов, а также соответствие ограничениям и требованиям законодательства.

2. Обращение в налоговые органы

Если причина превышения безопасной доли не может быть устранена самостоятельно или с помощью специалистов, необходимо обратиться в налоговые органы для получения консультации и решения проблемы. Налоговые органы могут предложить решение, каким образом решить данную проблему, а также стратегию действий для минимизации возможных штрафов и санкций.

3. Внесение корректировок и погашение задолженности

После выявления ошибок или превышения безопасной доли необходимо внести корректировки в учетную систему и налоговые декларации. Это может включать в себя исправление ошибок, снижение доли вычета по НДС или погашение задолженности перед налоговыми органами в соответствии с их рекомендациями.

4. Урегулирование споров

В случае возникновения спора с налоговыми органами по поводу превышения безопасной доли вычета по НДС, необходимо принять все необходимые меры для урегулирования спора. Это может включать в себя подачу претензии, обращение в суд или участие в переговорах с налоговым органом с целью достижения взаимоприемлемого решения.

Превышение безопасной доли вычета по НДС за 3 квартал 2026 года может иметь серьезные последствия для бизнеса. Поэтому важно оперативно и правильно реагировать на такую ситуацию, принимая соответствующие меры для исправления ошибок и соблюдения требований законодательства.

Как применяется налоговый вычет по налогу на добавленную стоимость

В этом разделе рассмотрим, как применяется налоговый вычет по налогу на добавленную стоимость и какие условия необходимо соблюдать для его получения.

Условия получения налогового вычета по НДС

Для получения налогового вычета по налогу на добавленную стоимость необходимо учесть следующие условия:

- Организация должна быть плательщиком НДС;

- Деятельность организации должна быть связана с реализацией товаров или оказанием услуг, облагаемых НДС;

- Расходы, по которым организация планирует получить вычет, должны быть связаны с осуществлением такой деятельности;

- Предъявление налоговой накладной — обязательное условие для получения вычета;

- Сумма вычета не может превышать сумму НДС, уплаченную организацией в пользу государства.

Процедура получения налогового вычета по НДС

Для получения налогового вычета по НДС необходимо следовать определенной процедуре:

- Собирать и хранить налоговые накладные, подтверждающие уплату НДС;

- Подготовить документы и сформировать заявление на получение вычета;

- Представить заявление и необходимые документы в налоговый орган в установленные сроки;

- Дождаться проверки и рассмотрения заявления налоговым органом;

- Получить уведомление о вычете и применить его в налоговой отчетности.

Важные моменты применения налогового вычета по НДС

Важно учесть следующие моменты при применении налогового вычета по НДС:

- Вычет можно применять только к определенным видам расходов, связанных с осуществлением деятельности, облагаемой НДС;

- Сумма вычета не может превышать величину уплаченного НДС;

- На получение вычета установлены сроки и требования, которые необходимо соблюдать.

Преимущества налогового вычета по НДС

Использование налогового вычета по НДС имеет следующие преимущества:

- Уменьшение налоговой нагрузки на компанию;

- Улучшение финансового положения организации;

- Снижение стоимости товаров и услуг для потребителей.

В целом, налоговый вычет по налогу на добавленную стоимость является важным инструментом для бизнеса, позволяющим снизить налоговую нагрузку и повысить финансовую эффективность компании.

Как рассчитать налоговую нагрузку по НДС

Вот несколько основных шагов, которые следует выполнить для расчета налоговой нагрузки по НДС:

1. Определите ставку НДС

В первую очередь нужно определить ставку НДС, которая зависит от вида товаров или услуг, оказываемых организацией. Ставки НДС могут быть различными, например, 20%, 10%, 0% или освобождение от налога.

2. Рассчитайте сумму выручки с учетом НДС

Для расчета налоговой нагрузки по НДС необходимо определить сумму выручки, по которой будет рассчитываться налог. Эта сумма включает в себя стоимость товаров или услуг без учета НДС.

3. Вычислите сумму НДС

Сумму НДС можно рассчитать, умножив сумму выручки на ставку НДС. Например, для товаров или услуг с 20% ставкой НДС сумма НДС составит 20% от выручки.

4. Отнесите НДС к закупочной стоимости

Если у вас есть затраты на закупку товаров или услуг, вы можете отнести сумму НДС, уплаченную при покупке, к своей закупочной стоимости. Это позволит уменьшить налоговую нагрузку исходя из уплаченного НДС.

5. Рассчитайте сумму принятого входного НДС

Принятый входной НДС — это сумма НДС, которую вы можете вычитать из своей выплачиваемой суммы НДС. Эта сумма рассчитывается как разница между НДС, уплаченным при закупке, и НДС, включенным в выручку.

6. Установите общую сумму выплачиваемого НДС

Общая сумма выплачиваемого НДС рассчитывается путем вычитания суммы принятого входного НДС из суммы рассчитанного НДС.

7. Определите даты и сроки уплаты НДС

Не забывайте учитывать даты и сроки уплаты НДС. Постоянно отслеживайте налоговый календарь и уплачивайте НДС вовремя, чтобы избежать штрафов и неприятностей.

Рассчитывая налоговую нагрузку по НДС, вы сможете более эффективно планировать ваши бизнес-финансы и соблюдать требования налогового законодательства.