Владение кредитной картой от Альфа банка может быть удобным и выгодным, однако иногда возникают ситуации, когда невозможно вовремя оплатить задолженность по карте. В этом случае важно знать процесс расторжения договора с банком, чтобы избежать дополнительных процентов и штрафов. В этой статье мы рассмотрим, как правильно расторгнуть договор с Альфа банком в случае просрочки, чтобы не платить непредусмотренные комиссии и проценты.

Последствия просрочки по кредитной карте Альфа-Банка

Просрочка по кредитной карте Альфа-Банка может повлечь за собой серьезные последствия для заемщика. Банк имеет право применить ряд мер, включая начисление пени, изменение процентной ставки и перевод долга в судебный порядок. Важно знать, какие именно последствия могут возникнуть при просрочке оплаты.

Пени и штрафы

Альфа-Банк имеет право начислять пени за просрочку по кредитной карте. Размер пени обычно указан в договоре и может составлять определенный процент от суммы просроченного платежа. Также возможно начисление штрафов за несвоевременное погашение долга.

Изменение процентной ставки

При просрочке по кредитной карте Альфа-Банк может изменить процентную ставку. Обычно банк имеет право увеличить проценты по договору, что приведет к увеличению общей суммы долга. Изменение процентных ставок может быть временным или постоянным решением банка.

Негативная кредитная история

При просрочке платежей по кредитной карте Альфа-Банк сообщает о задолженности в кредитные бюро. Это может отразиться на кредитной истории заемщика и негативно повлиять на его кредитную репутацию. Плохая кредитная история может затруднить получение кредитов и других финансовых услуг в будущем.

Судебное преследование

Если просрочка по кредитной карте Альфа-Банка продолжается длительное время и заемщик не проявляет намерение погасить задолженность, банк может обратиться в суд. Судебное преследование может привести к наложению ареста на имущество заемщика или к изъятию средств с его банковских счетов. Это серьезное последствие, которого следует избегать при просрочке по кредитной карте.

Преимущества своевременного погашения задолженности

- Избежание начисления пеней и штрафов;

- Сохранение негативной кредитной истории;

- Сохранение возможности получения кредитов и других финансовых услуг;

- Предотвращение судебного преследования;

- Укрепление кредитной репутации и доверия со стороны банка.

Просрочка по кредитной карте Альфа-Банка может привести к ряду негативных последствий, включая начисление пеней и штрафов, изменение процентной ставки, негативную кредитную историю и возможное судебное преследование. Поэтому важно погашать задолженность вовремя и избегать просрочек, чтобы сохранить свою кредитную репутацию и избежать серьезных финансовых проблем.

Подача банком в суд

Если вы оказались в ситуации, когда имеете просрочки по платежам по кредитной карте Альфа банка и хотите расторгнуть договор, чтобы избежать дальнейших выплат и начисления процентов, вам может потребоваться обратиться в суд. В данном случае, подача банком в суд может стать одним из возможных вариантов.

Причины для подачи в суд

Альфа банк может принять решение о подаче в суд в случае, если вы не осуществляете своевременные платежи по кредитной карте и ваш долг значительно превышает сумму просроченных платежей. Также, банк может подать в суд, если нарушены условия договора, например, неправомерное использование кредита или предоставление ложной информации о своих финансовых возможностях.

Процесс подачи в суд

Процесс подачи Альфа банком в суд может иметь следующую последовательность шагов:

- Банк высылает вам уведомление о задолженности и требовании погасить долг в определенный срок.

- В случае, если вы не удовлетворяете требования банка, банк может обратиться в суд с заявлением о взыскании задолженности.

- Суд рассматривает заявление банка и выносит решение о деле.

- В случае решения в пользу банка, вы можете быть обязаны возместить не только сумму долга, но и проценты за пользование кредитом, судебные расходы и штрафные санкции.

Результаты судебного процесса

Результаты судебного процесса могут быть разнообразными:

- Суд может вынести решение о взыскании долга и соответствующих сумм процентов и штрафов.

- Суд может признать вашу просьбу о расторжении договора и освобождении от долга.

- Суд может принять решение о частичном освобождении от долга или установить мораторий на выплаты.

Итак, подача банком в суд является одним из возможных путей для расторжения договора и избежания дальнейших выплат и начисления процентов. Однако, результат судебного процесса зависит от многих факторов и может быть разнообразным. В любом случае, рекомендуется обратиться к юристу для получения квалифицированной помощи и консультации.

Во сколько обойдется просрочка по кредитной карте?

Основные последствия просрочки по кредитной карте:

- Штрафы и пени. Банк взыскивает дополнительные суммы за просрочку платежа в виде штрафов и пеней. Они могут составлять определенный процент от задолженности и нагрузить дополнительными платежами.

- Увеличение процентной ставки. После просрочки банк может пересмотреть условия договора и увеличить процентную ставку на использование кредитной карты. Это может привести к дополнительным расходам на проценты при погашении задолженности.

- Получение негативной кредитной истории. В случае просрочки платежей банк может передать информацию о неплатежах в кредитные бюро, что может негативно сказаться на кредитной истории. Это может затруднить получение кредита в будущем.

- Ограничение функционала карты. В некоторых случаях банк может временно ограничить функционал кредитной карты, например, запретить снятие наличных или совершение определенных операций, до погашения просроченной задолженности.

- Судебное преследование. В случае длительной просрочки платежей банк может обратиться в суд для взыскания задолженности. Это может привести к дополнительным затратам на судебные издержки.

Каждый банк имеет свои условия и штрафы за просрочку. Поэтому, чтобы узнать точную сумму просрочки, необходимо обратиться в банк и ознакомиться с условиями вашего договора.

Продажа долга коллекторам: ваше право и ваши обязанности

Права заемщика:

- Информирование: Заемщик имеет право на получение информации о том, что его долг был передан коллекторам и о контактных данных коллекторского агентства.

- Прозрачность: Коллекторское агентство обязано предоставить заемщику подробную информацию о состоянии его долга, включая сумму, начисленные проценты и возможные штрафы.

- Подтверждение долга: Заемщик имеет право потребовать от коллекторов подтверждение наличия долга и правомерности его требований.

- Прекращение звонков: Если заемщику оказывается сильное психологическое давление со стороны коллекторов, он имеет право потребовать прекращения нежелательных звонков и общения только письменным способом.

- Ограничение действий: Коллекторы не имеют права без судебного решения обращаться к работодателю заемщика, его родственникам или друзьям в целях взыскания долга.

Обязанности заемщика:

- Соблюдение договора: Заемщик обязан следовать условиям договора, включая сроки погашения долга и уплаты процентов.

- Сотрудничество: Заемщик обязан сотрудничать с коллекторским агентством, предоставляя необходимые документы и информацию для осуществления взыскания.

- Погашение долга: В случае передачи долга коллекторам, заемщик обязан погасить свой долг в полном объеме, включая начисленные проценты и возможные штрафы.

- Сохранение документации: Заемщик обязан сохранять все документы, связанные с кредитным договором и перепиской с коллекторами, в течение определенного срока.

Рекомендации:

Сохраняйте документацию — в случае разногласий с коллекторским агентством, иметь полные и точные записи может быть полезным при решении спорных вопросов.

Обратитесь за консультацией к юристу — если у вас возникли серьезные проблемы с взысканием долга, рекомендуется обратиться за помощью к опытному юристу, который сможет оценить вашу ситуацию и предложить вам наилучший вариант решения.

Банк, коллекторы и суд: что делать в финале?

Когда вы оказываетесь в сложной ситуации с кредитной картой и просрочкой платежей, банк начинает применять меры для взыскания долга. Это может включать в себя направление вашей информации коллекторским агентствам или даже иск в суде. Что же делать в таком финале? Рассмотрим варианты.

1. Сотрудничайте с банком

Первым шагом в финале должно быть установление контакта с банком. Попытайтесь договориться о реструктуризации долга или организовать погашение долга по частям. Банк может предложить вам программу погашения, которая позволит вам избежать судебного разбирательства и минимизировать ущерб.

2. Рассмотрите возможность согласования с коллекторами

Если ваша задолженность уже передана коллекторскому агентству, то есть шанс на согласование условий погашения долга. Обзовитесь с агентством и предложите свои условия – оплату в рассрочку или снижение суммы долга. Они могут быть заинтересованы в вашем предложении, чтобы закрыть вашу задолженность быстрее и не втягиваться в судебные процессы.

3. Обратитесь к юристу

Если банк или коллекторы не идут вам на встречу или если вы считаете, что ваши права нарушены, обратитесь к юристу. Он поможет вам разобраться в ситуации, защитит ваши интересы и скажет, какие юридические шаги можно предпринять.

4. Подготовьтесь к суду

Если дело дошло до суда, подготовьтесь к данному процессу. Совместно с юристом составьте аргументированные возражения и подготовьте все необходимые документы. Будьте готовы к тому, что судебный процесс может занять некоторое время, но правильная защита может помочь вам добиться справедливого решения и уменьшить сумму долга.

В итоге, самым важным в финале ситуации с кредитной картой является сохранение спокойствия и поиск наилучшего решения с банком или коллекторами. Если все же дело перешло в суд, не забывайте, что вы имеете право на защиту своих интересов и принятие разумных юридических мер для достижения справедливого результата.

Что значит просрочка по кредитной карте?

Просрочка по кредитной карте означает, что вы не выполнили свои обязательства по возврату средств в установленные сроки. Это может произойти, если вы не оплатили минимальный платеж, пропустили срок платежа или не погасили полную сумму задолженности. Продолжительность просрочки может варьироваться от нескольких дней до нескольких месяцев.

Причины просрочки по кредитной карте:

- Недостаток финансовых средств

- Неумение управлять своими финансами

- Потеря работы или снижение дохода

- Забывчивость или невнимательность

- Неконтролируемые расходы

Последствия просрочки по кредитной карте:

Просрочка по кредитной карте может иметь серьезные последствия:

- Пени и штрафы: Банк может начислить вам пени и штрафы за просрочку, что увеличит вашу задолженность.

- Ухудшение кредитной истории: Просрочка будет зарегистрирована в вашей кредитной истории и может отрицательно повлиять на вашу кредитную репутацию в будущем.

- Ограничение доступа к кредиту: При наличии просрочки ваша кредитная оценка может ухудшиться, что затруднит получение новых кредитов.

- Судебное преследование: Если просрочка продолжается длительное время и вы не сотрудничаете с банком, он может обратиться в суд для взыскания долга.

Как избежать просрочки по кредитной карте?

Чтобы избежать просрочки по кредитной карте, рекомендуется следовать следующим советам:

- Планируйте свои расходы и контролируйте свои финансы.

- Оплачивайте минимальный платеж в установленные сроки.

- Постепенно увеличивайте сумму платежа для более быстрого погашения задолженности.

- Не используйте кредитную карту для покрытия текущих расходов, если у вас нет достаточных средств для выплаты долга вовремя.

- Запоминайте сроки платежа и устанавливайте напоминания, чтобы избежать забывчивости.

Что делать, если не брать трубку?

Когда у вас есть проблемы с кредитной картой и вы планируете расторгнуть договор, важно оставаться холодным и принимать правильные решения. Одним из таких решений может быть игнорирование звонков и сообщений от банка. Однако, этот подход может иметь свои последствия, поэтому важно знать, что делать в подобной ситуации.

1. Важно привести свои финансы в порядок

Прежде чем принять решение о расторжении договора с банком, необходимо осознавать, что кредитная карта — это финансовое обязательство, которое требует оплаты. Пренебрежение своими финансовыми обязательствами может привести к отрицательным последствиям, таким как попадание в реестр неплательщиков или взыскание долга через суд. Поэтому, прежде чем не брать трубку, вам необходимо разобраться со своими долгами и найти решение, которое будет лучшим для вас.

2. Коммуникация с банком

Игнорирование звонков и сообщений от банка может послужить основанием для усугубления ситуации. Лучше всего подойти к этому вопросу ответственно и обратиться к банку напрямую. Объясните свою ситуацию, выразите свои проблемы и потребности, и попросите помощи в поиске оптимального решения.

3. Письменное заявление о расторжении договора

Если вы все же решили расторгнуть договор, вам необходимо составить письменное заявление банку. Укажите причину, по которой вы хотите расторгнуть договор, и попросите подтверждение о принятии вашего заявления.

4. Отправка заявления с уведомлением о вручении

Не забудьте отправить свое заявление банку с уведомлением о вручении. Это поможет вам иметь документальное подтверждение о доставке вашего заявления, а также о его получении.

5. Следите за своими финансами

После расторжения договора, продолжайте следить за своими финансами и убедитесь, что все платежи связанные с кредитной картой были выполнены полностью. Регулярно проверяйте свой банковский счет и статус вашего долга, уведомляйте банк обо всех несанкционированных операциях.

Что делать, если платить по кредитной карте нечем?

Если вы оказались в ситуации, когда не можете оплатить долг по кредитной карте, важно принять несколько действий, чтобы минимизировать возможные негативные последствия и найти решение проблемы. Ниже приведены шаги, которые могут помочь вам в этой ситуации.

1. Свяжитесь с банком

Первым делом стоит обратиться в банк, предоставивший вам кредитную карту. Объясните вашу ситуацию и попросите о помощи или рассрочке платежей. Банк может предложить вам опции, такие как увеличение кредитного лимита, временное освобождение от оплаты или перерасчет задолженности.

2. Работайте над финансовым планом

Проанализируйте свои финансы и разработайте план для возврата долга по кредитной карте. Определите свои приоритеты и постарайтесь сократить расходы на ненужные вещи. Создайте бюджет и старайтесь выделять деньги на погашение задолженности каждый месяц.

3. Рассмотрите возможность скорректировать процентные ставки

Обратитесь в банк с просьбой пересмотреть процентные ставки по кредитной карте. Некоторые банки готовы снизить процентные ставки, особенно если у вас есть хорошая кредитная история и вы показываете попытку возврата долга.

4. Изучите возможность поиска дополнительного дохода

Попытайтесь найти дополнительный источник дохода, чтобы иметь больше денег на погашение задолженности по кредитной карте. Рассмотрите возможность подработки или привлечения дополнительных клиентов, если вы владеете собственным бизнесом.

5. Обратитесь к кредитному консультанту

Если вы не можете справиться с задолженностью самостоятельно, обратитесь к профессиональному кредитному консультанту. Они помогут вам разработать план погашения задолженности и консультировать вас по стратегиям улучшения вашей финансовой ситуации.

Необходимо помнить, что неуплата по кредитной карте может иметь серьезные последствия, такие как ухудшение кредитной истории, взыскание долга судебным порядком или возможность стать объектом коллекторского взыскания. Поэтому важно наладить коммуникацию с банком и стремиться к поиску решения данной проблемы.

Первое время после просрочки

Возможность попасть в ситуацию просрочки по кредитной карте всегда сопряжена с рядом неприятных последствий. Однако, если такая ситуация у вас уже произошла, важно сразу принять меры для решения проблемы и минимизации негативных последствий.

1. Определить причины просрочки

Первым шагом после просрочки необходимо определить причины, по которым у вас возникла просрочка по кредитной карте. Это может быть связано с финансовыми трудностями, потерей работы, неожиданными расходами или другими обстоятельствами. Понимание причин поможет вам разработать план действий для выхода из ситуации.

2. Свяжитесь с банком

Следующим шагом является связь с вашим банком. Объясните ситуацию и попросите совета о том, какие варианты решения просрочки доступны. Банк может предложить вам реструктуризацию долга, предоставление отсрочки платежей или иные варианты, которые помогут уменьшить ваши финансовые обязательства.

3. Разработайте план погашения долга

Основной приоритет после просрочки по кредитной карте — разработать план погашения задолженности. Постарайтесь выделить дополнительные средства на оплату кредита, уменьшить свои расходы и возможно, найти дополнительные источники дохода. Проявите инициативу и внимательно изучите условия своего договора, чтобы понять, какие варианты оплаты доступны и какие последствия могут возникнуть при невыполнении плана.

4. Избегайте дополнительных задолженностей

Сразу после просрочки по кредитной карте важно избегать новых долгов. Будьте осмотрительны при использовании других кредитов или займов, так как это может только усугубить вашу финансовую ситуацию. Не берите на себя новые обязательства, пока не будете в состоянии выплачивать текущую задолженность.

5. Изучайте возможности реструктуризации

Если у вас возникли трудности с выплатой процентов по просроченной кредитной карте, рассмотрите возможность реструктуризации долга со стороны банка. При реструктуризации, банк может предоставить вам возможность превратить задолженность в кредит с более удобными условиями, позволяющими вам вернуться к регулярным платежам.

6. Контролируйте свою кредитную историю

Важно следить за своей кредитной историей во время и после просрочки по кредитной карте. Убедитесь, что информация о просрочке отражается соответствующим образом и нет ошибок или несоответствий. Если вы обнаружите какие-либо проблемы, обратитесь к банку или кредитному бюро для исправления ситуации.

Помните, что после просрочки по кредитной карте самое важное — принять ответственность за свои действия и найти решение проблемы. Своевременная и грамотная работа по минимизации негативных последствий поможет вам вернуться в финансовое равновесие.

Что будет, если не платить?

Невыполнение обязательств по выплате задолженности по кредитной карте может привести к негативным последствиям для заемщика.

1. Проценты и штрафы

Если не платить по кредитной карте вовремя, банк начисляет проценты и штрафы за просрочку. Эти суммы могут значительно увеличить общую сумму задолженности и усложнить процесс ее погашения.

2. Ухудшение кредитной истории

Несвоевременное погашение задолженности отразится на кредитной истории заемщика. Банк сообщает информацию о просроченных платежах в кредитные бюро, что может снизить кредитный рейтинг и осложнить получение кредитов в будущем.

3. Обращение в коллекторские агентства

Если банк не может добиться погашения кредитной задолженности, он может передать дело коллекторам. Коллекторские агентства начнут активно взыскивать долг, использовать различные методы для давления на заемщика и требовать выплаты задолженности.

4. Принудительное взыскание через суд

Если все попытки банка и коллекторских агентств не привели к погашению долга, банк может обратиться в суд. Судебное разбирательство может привести к принудительному взысканию задолженности через исполнительное производство, включая конфискацию имущества заемщика.

5. Ограничение доступа к другим финансовым услугам

Негативная кредитная история и наличие просроченных задолженностей могут осложнить доступ к другим финансовым услугам, таким как получение кредитов, ипотеки или открытие новых счетов.

В целях избежания этих негативных последствий рекомендуется своевременно погашать задолженность по кредитной карте и, при возникновении трудностей, связываться со службой поддержки банка для поиска возможных вариантов решения проблемы.

Если возникла просрочка по карте Альфа-Банка

В своей практике Альфа-Банк придерживается строгих политик в отношении просрочек по кредитным картам. Если вы не выплатили задолженность вовремя, есть определенные шаги, которые вы можете предпринять, чтобы решить эту ситуацию.

Вот некоторые рекомендации по действиям в случае просрочки по карте Альфа-Банка:

1. Свяжитесь с банком

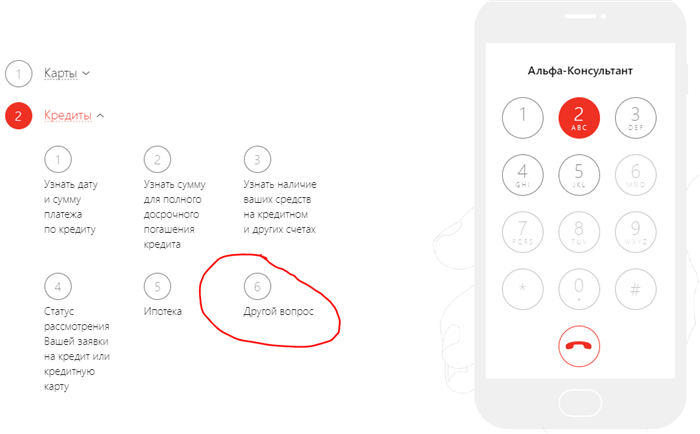

Первое, что необходимо сделать, это обратиться в банк и уведомить их о возникшей просрочке. Вы можете сделать это по телефону, через интернет-банкинг или посетив филиал. Банк предоставит вам необходимую информацию о состоянии вашего счета, задолженности и вариантах погашения.

2. Разберитесь в причинах просрочки

Важно разобраться в причинах возникшей просрочки. Это поможет вам принять меры для предотвращения подобных ситуаций в будущем.

3. План действий

Разработайте план действий для погашения задолженности. Возможно, стоит задуматься о варианте рефинансирования задолженности или получении кредита на погашение долга по карты.

4. Поиск дополнительного источника дохода

Если возможно, поищите дополнительные источники дохода, чтобы погасить задолженность. Это может быть временная работа или дополнительные заработки.

5. Погашение задолженности

Выберите наиболее оптимальный вариант для погашения задолженности. Можете сделать это через интернет-банкинг, платежные терминалы или через офисы банка.

6. Свяжитесь с банком снова

После погашения задолженности свяжитесь с банком, чтобы убедиться, что просрочка закрыта и ваша задолженность полностью погашена. Подтвердите это письменно.

Важно помнить, что просрочка по карте Альфа-Банка может повлиять на вашу кредитную историю, что может негативно сказаться на вашем будущем финансовом положении. Поэтому необходимо принять меры и вовремя решить данную проблему.

Если просрочка по кредиту Альфа-Банка становится злостной

Не всегда заемщики выполняют свои обязательства по кредиту своевременно. Как правило, начальные просрочки могут быть незначительными, но если их количество и длительность увеличивается, то это уже можно считать злостной просрочкой. Рассмотрим, какие последствия могут возникнуть в такой ситуации.

Последствия злостной просрочки:

- Повышение процентной ставки. Банк имеет право увеличить процентную ставку по кредиту, если заемщик не выполняет свои обязательства вовремя. Это означает, что сумма процентов, которую придется выплатить, может значительно увеличиться.

- Штрафные санкции и комиссии. Злостная просрочка может повлечь за собой назначение дополнительных штрафов и комиссий со стороны банка. Это увеличит общую сумму задолженности перед банком.

- Ухудшение кредитной истории. При злостной просрочке банк может передать информацию о задолженности в кредитные бюро. Это может отрицательно повлиять на кредитную историю заемщика и затруднить получение кредитов в будущем.

- Возможность судебных действий. В случае злостной просрочки банк может обратиться в суд с иском о взыскании задолженности. В результате судебных процессов заемщик может столкнуться с дополнительными расходами на оплату юридических услуг и судебных издержек.

Как справиться с злостной просрочкой:

- Связаться с банком. Если у Вас возникла злостная просрочка по кредиту, незамедлительно свяжитесь с банком и обсудите ситуацию. Возможно, банк предложит урегулирование задолженности по договоренности или возобновление графика платежей.

- Поиск дополнительных источников дохода. Для возвращения в срок задолженности можно привлечь дополнительные финансовые ресурсы. Рассмотрите возможность временной работы, продажи ненужных вещей или запроса помощи у близких.

- План погашения задолженности. Разработайте план погашения задолженности, который будет учитывать ваши возможности и финансовое положение. Постарайтесь выполнять его строго и в срок, чтобы избежать дальнейших проблем.

- Обращение за юридической помощью. Если справиться с злостной просрочкой самостоятельно не удается, обратитесь за помощью к юристам или независимому финансовому консультанту. Они помогут вам разобраться в сложившейся ситуации и предложат оптимальные решения.

Итак, злостная просрочка по кредиту в Альфа-Банке может иметь серьезные последствия. Чтобы избежать негативных ситуаций, важно своевременно обращаться в банк, разрабатывать план погашения задолженности, и при необходимости, обращаться за юридической помощью.

Что делать, если вы допустили просрочку

1. Свяжитесь с банком

Первым шагом при просрочке по кредитной карте должно быть обращение в банк, в котором вы оформляли кредит. Свяжитесь с отделом клиентского обслуживания и объясните причину просрочки. Банк может предложить различные варианты решения проблемы, такие как установление нового срока погашения долга или реструктуризация задолженности.

2. Рассмотрите возможность продления срока

Если вы не можете погасить долг в установленный срок, попробуйте попросить банк продлить срок погашения. Это может помочь вам избежать штрафных санкций и сохранить хорошую кредитную историю.

3. Ищите дополнительные источники дохода

Если причина просрочки — финансовые трудности, рассмотрите возможность поиска дополнительных источников дохода. Это может быть подработка, продажа ненужных вещей или получение ссуды от друзей или родственников. Важно планировать свои расходы и разумно распределять доходы, чтобы избежать новых просрочек.

4. Оформите реструктуризацию долга

Если проблемы с погашением кредита стали серьезными и просрочка на длительный срок, обратитесь в банк с просьбой о реструктуризации долга. Это может включать установление нового графика погашения, снижение процентных ставок или даже списание части долга. При этом необходимо быть готовым предоставить банку все необходимые документы, подтверждающие ваши финансовые трудности.

5. Восстановите свою кредитную историю

После погашения долга и урегулирования проблемы с просрочкой, важно восстановить свою кредитную историю. Для этого активно использовать кредитную карту, погашать задолженности вовремя и в целом ответственно относиться к своим финансовым обязательствам. Также можно обратиться в бюро кредитных историй и получить отчет о своей кредитной истории, чтобы иметь полное представление о своем финансовом статусе.

| Преимущества | Недостатки |

|---|---|

| Возможность получить решение от банка | Потеря доверия со стороны банка |

| Возможность продления срока погашения | Увеличение долга из-за начисления процентов |

| Возможность реструктуризации долга | Возможность ухудшения кредитной истории |

| Возможность восстановления кредитной истории | Потеряли время и деньги |

Важно помнить, что просрочка по кредитной карте может негативно сказаться на вашей кредитной истории и ухудшить вашу кредитоспособность в будущем. Поэтому важно ответственно подходить к своим финансовым обязательствам и в случае проблем своевременно обратиться к банку.