На сегодняшний день вопрос о скорости отображения изменений в НКБи является актуальным и важным. Быстрая реакция на изменения является важным фактором в информационной эпохе, где доступ к актуальной информации играет ключевую роль. Сегодня мы рассмотрим, какие существуют факторы, влияющие на скорость обновления в Национальной библиотеке Киргизии и каким образом можно достичь максимальной оперативности в отображении изменений.

Как обновить КИ в БКИ самостоятельно?

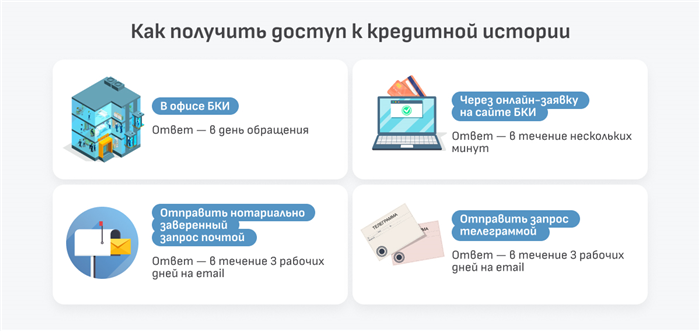

1. Получите свою кредитную историю

Прежде чем обновить КИ, вам нужно получить свою кредитную историю от БКИ. Обратитесь в одно из бюро кредитных историй (Equifax, Experian или TransUnion) и запросите свой отчет. Вы можете заказать бесплатный отчет один раз в год или при наличии особых обстоятельств.

2. Проверьте отчет на ошибки и устаревшую информацию

После получения кредитного отчета внимательно изучите его на наличие ошибок и устаревшей информации. Это могут быть неправильно указанные платежи, задолженности, закрытые кредиты или другая некорректная информация. Если вы найдете ошибки, сразу же возражайте и обратитесь в БКИ с просьбой исправить их.

3. Свяжитесь с БКИ

Если вы обнаружили ошибки, свяжитесь с БКИ и предоставьте им свои доказательства. Некоторые бюро предлагают возможность отправки онлайн-заявок на исправление информации. Обязательно сохраняйте копии всех писем и документов, связанных с процессом обновления КИ.

4. Подготовьте необходимые документы

При обращении в БКИ вам понадобятся определенные документы. Убедитесь, что у вас есть все необходимые документы, такие как удостоверение личности, паспорт, копии платежей и другие профинансированные документы.

5. Отправьте документы и следите за решением

Отправьте все необходимые документы в БКИ и следите за их решением. БКИ должно рассмотреть вашу просьбу в течение определенного срока и уведомить вас о результатах.

6. Периодически обновляйте свою кредитную историю

Чтобы обновить свою кредитную историю регулярно, обращайтесь в БКИ не реже одного раза в год. Это поможет вам быть в курсе своих финансов и своевременно исправлять возможные ошибки или устаревшую информацию.

Важно помнить:

- Будьте внимательны при анализе своей кредитной истории;

- Проверяйте отчеты на регулярной основе и своевременно реагируйте на ошибки;

- Сохраняйте все документы, связанные с обновлением КИ;

- Обратитесь в БКИ, если обнаружите некорректную информацию;

- Подавайте заявку на обновление КИ не реже одного раза в год.

Следуя этим шагам и поддерживая актуальность своей кредитной истории, вы сможете иметь под контролем свои финансы и принимать важные финансовые решения на основе достоверных данных.

Как долго восстанавливается кредитная история после просрочки

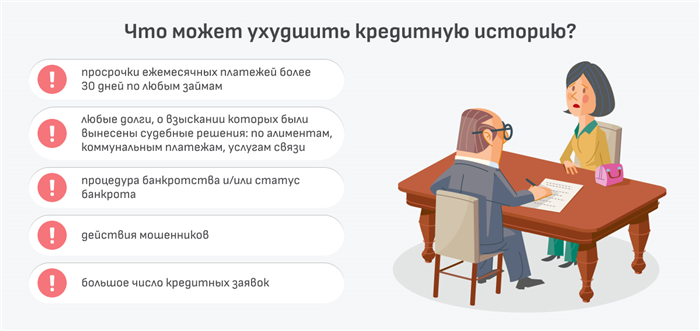

После просрочки по кредиту, восстановление кредитной истории может занять определенное время. Банки и другие финансовые организации при оценке заявок на кредитную продукцию всегда обращают внимание на показатели кредитной истории, поэтому важно знать, сколько времени требуется для восстановления кредитного репутации.

1. Период задержки

Длительность просрочки по кредиту существенно влияет на время восстановления кредитной истории. Чем дольше продолжается задержка по платежам, тем дольше понадобится восстановить доверие банков и других финансовых учреждений. Часто задержка более 90 дней считается серьезной и может оставить отрицательные следы в кредитной истории на длительное время.

2. Положительные действия

Борьба с негативными последствиями просрочки включает не только время, но и положительные действия заемщика. Одним из важных факторов восстановления кредитной истории является своевременное погашение текущих обязательств и прекращение новых просрочек. Каждый своевременный платеж помогает постепенно восстанавливать доверие кредиторов.

3. Время отражения изменений

Информация о просрочке и ее последствиях обычно отображается в кредитной истории на протяжении нескольких лет. В среднем, отрицательная информация может оставаться в кредитном отчете до 5 лет. Однако, с течением времени, с учетом своевременной погашения кредитных обязательств, долги могут становиться менее значимыми, в то время как положительная информация нарастает.

4. Восстановление кредитного рейтинга

Для восстановления кредитного рейтинга рекомендуется следовать нескольким рекомендациям:

- Своевременное погашение долга: регулярное исполнение текущих платежей является одним из ключевых факторов восстановления кредитной истории.

- Расчет с банком: если у вас есть задолженность, обратитесь в банк для выработки решения о возврате долга и возможности его погашения.

- Контроль над финансами: важно планировать свои расходы и доходы, чтобы избегать новых просрочек и допущения долговых обязательств.

- Кредитные карты: использование кредитных карт для улучшения кредитной истории может быть полезно, но требует ответственного отношения к использованию кредитных средств.

Таким образом, восстановление кредитной истории после просрочки требует времени и регулярного исполнения обязательств. Однако, при добросовестном отношении к погашению долга и управлении финансами, возможно достичь положительных результатов и восстановить свою кредитную репутацию.

Что делать, если обновления не произошло?

Проверить подключение к интернету

Первым делом следует убедиться, что у вас есть стабильное подключение к интернету. Проверьте все настройки и убедитесь, что вы имеете доступ к сети. Если возникают проблемы с подключением, попробуйте перезагрузить маршрутизатор или связаться с вашим провайдером.

Проверить наличие обновлений вручную

Если подключение к интернету исправно, следующим шагом будет проверка наличия обновлений вручную. Откройте приложение НКБИ и найдите опцию для поиска обновлений. Если обновления доступны, выполните их загрузку и установку. Если обновления не обнаружены, перейдите к следующему шагу.

Свяжитесь с технической поддержкой

Если ни один из предыдущих шагов не помог решить проблему, обратитесь за помощью к технической поддержке. Предоставьте им детальное описание проблемы, сообщите об использованной версии программы и операционной системе. Специалисты технической поддержки смогут вам предложить решение или дать инструкцию по устранению неполадки.

Установите обновления вручную

Если техническая поддержка не может помочь вам с решением проблемы, можно попробовать установить обновления вручную. Посетите официальный сайт НКБИ и найдите раздел с загрузкой последней версии программы. Скачайте ее на свое устройство и следуйте инструкциям по установке. После завершения установки, проверьте, появились ли обновления.

Чтобы быть в курсе последних изменений в нормативноправовой базе, важно регулярно обновлять НКБИ. Если обновления не произошло автоматически, выполняйте указанные шаги, чтобы устранить проблему и получить актуальные данные.

Кто может запросить документ?

В рамках системы НКБИ (Национальная книжная издательская база данных) доступ к документам и информации может быть предоставлен определенным категориям пользователей, в соответствии с правилами и политикой предоставления доступа.

Ниже представлены основные категории пользователей, которые могут запросить документ из НКБИ:

1. Члены библиотечных учреждений

Члены библиотечных учреждений, такие как библиотекари, исследователи и студенты, имеют прямой доступ к НКБИ. Они могут запрашивать и получать доступ к различным документам и ресурсам, предоставляемым в системе.

2. Учебные заведения

Учебные заведения, такие как школы и университеты, могут запросить документы из НКБИ для использования в учебном процессе. Это позволяет преподавателям и студентам получать актуальные и проверенные источники информации для выполнения научных и учебных заданий.

3. Научные исследователи

Научные исследователи, работающие в различных областях науки, могут запрашивать документы из НКБИ для поддержки своих исследований. Это позволяет им получать доступ к последним научным открытиям и результатам исследований в своей области.

4. Правительственные и коммерческие организации

Правительственные и коммерческие организации могут также запросить документы из НКБИ. Это позволяет им получить доступ к специализированной информации и документации, необходимой для выполнения своих функций и задач.

5. Частные лица

НКБИ также может предоставлять доступ к документам и информации для частных лиц, которые могут быть заинтересованы в определенных темах или исследованиях. Это позволяет им получать доступ к актуальным и надежным источникам информации.

Все пользователи, независимо от своей категории, должны соблюдать правила использования НКБИ и не нарушать авторские права.

Как получить доступ к скрытым чатам в Телеграме

Телеграм известен своей безопасностью и функциональностью, в том числе возможностью создавать скрытые чаты, где сообщения могут быть удалены после прочтения или через определенное время. Однако, есть несколько способов получить доступ к этим скрытым чатам.

1. Используйте настройки конфиденциальности

В настройках приватности Телеграма можно настроить, чтобы вам приходили уведомления о новых сообщениях в скрытых чатах. Для этого нужно:

- Откройте настройки Телеграма

- Выберите «Конфиденциальность и безопасность»

- Нажмите на «Скрытые и архивные чаты»

- Включите опцию «Показывать уведомления о новых сообщениях»

2. Используйте поиск в Телеграме

Если вы знаете имя пользователя или номер телефона человека, с которым вы хотите общаться в скрытом чате, вы можете воспользоваться функцией поиска в Телеграме. Для этого:

- Откройте главный экран Телеграма

- Проведите вниз для открытия панели поиска

- Введите имя пользователя или номер телефона и нажмите Enter

- Найдите нужный чат и откройте его

3. Восстановление удаленных сообщений

Если вы хотите восстановить удаленные сообщения из скрытого чата, вам нужно знать, что у Телеграма есть функция «Восстановление чата», которая позволяет вернуть удаленные сообщения в течение 5 секунд после удаления. Для этого:

- Откройте скрытый чат

- Смахните сообщение вправо, чтобы открыть панель «Действия»

- Нажмите на «Восстановить»

4. Используйте специализированные приложения

Существуют сторонние приложения и программы, которые позволяют взламывать скрытые чаты в Телеграме. Однако, обратите внимание, что использование таких приложений может нарушать законодательство и правила использования Телеграма.

Важно помнить, что скрытые чаты созданы для обеспечения приватности и безопасности пользователей. Поэтому, доступ к ним может быть ограничен и недоступен некоторым пользователям.

Исправление плохой кредитной истории в БКИ

Когда у вас плохая кредитная история в БКИ (Бюро Кредитных Историй), это может значительно ограничить ваши финансовые возможности. Однако, существуют способы исправить эту ситуацию и вернуться к хорошей кредитной репутации. Здесь представлены несколько шагов, которые могут помочь вам в этом процессе.

1. Получите копию своей кредитной истории

Первым шагом в исправлении плохой кредитной истории является получение копии своего кредитного отчета из БКИ. Это поможет вам понять, какие именно факторы оказывают влияние на вашу негативную историю и подтвердить наличие ошибок. Вы можете заказать бесплатную копию своего отчета один раз в год.

2. Анализируйте свою кредитную историю

После получения копии отчета внимательно изучите его, обратив внимание на любые недостоверные или ошибочные данные. Это могут быть неправильные суммы задолженности, просроченные платежи или информация о кредитах, которых вы никогда не брали. Выделите такие ошибки и делайте на них акцент в своем обращении к БКИ.

3. Свяжитесь с БКИ для исправления ошибок

Следующий шаг — обратиться в БКИ с просьбой исправить ошибки в вашей кредитной истории. Свяжитесь с ними письменно, предоставив доказательства неправильных данных. Они должны рассмотреть вашу жалобу в течение 30 дней и внести соответствующие корректировки, если они подтверждают вашу правоту.

4. Улучшите свою кредитную историю

Помимо исправления ошибок в кредитной истории, вам следует принять дополнительные меры для улучшения своей кредитной репутации. Стержневой мерой является выполнение всех своих кредитных обязательств вовремя. Также следует избегать просроченных платежей и задолженностей, и активно работать над погашением текущих долгов.

5. Запросите письменное подтверждение исправления

После внесения изменений в вашу кредитную историю важно запросить у БКИ письменное подтверждение о внесенных изменениях. Это поможет вам иметь доказательства исправления, если в будущем снова возникнут проблемы с вашей кредитной репутацией.

Исправление плохой кредитной истории в БКИ может занять время и требует активного вмешательства со стороны заемщика. Однако, с целью восстановления хорошей кредитной репутации, это стоит усилий и времени. Следуя вышеперечисленным шагам, вы пойдете в правильном направлении для исправления ситуации.

Как улучшить свою кредитную историю и избежать периода обнуления

1. Последовательно погашайте свои долги

Самый простой способ улучшить кредитную историю — это погашение всех своих долгов вовремя. Отсутствие просрочек и задержек по платежам позитивно сказывается на вашей кредитной истории. Для этого установите себе четкий график платежей и придерживайтесь его.

2. Разнообразьте свою кредитную историю

Чтобы ваша кредитная история была более привлекательной для кредиторов, разнообразьте виды кредитов, которые вы используете. Например, возьмите кредитную карту или воспользуйтесь возможностью рассрочки при покупке товаров. Однако, будьте внимательны и не берите больше кредитов, чем вы можете себе позволить.

3. Не закрывайте старые кредиты и карты

Старые кредиты и кредитные карты помогают создать историю кредитования и демонстрируют вашу кредитную ответственность. Поэтому, если у вас есть старый кредит или кредитная карта, не закрывайте их, даже если вы их не используете. Просто поддерживайте их в хорошем состоянии без просрочек и задержек.

4. Своевременно проверяйте свою кредитную историю

Регулярно проверяйте свою кредитную историю, чтобы быть в курсе своего финансового состояния и оперативно реагировать на любые ошибки или проблемы. Если вы обнаружили неточности в отчете, обязательно свяжитесь с кредитным бюро, чтобы исправить их.

5. Обратитесь за помощью к профессионалам

Если вам нужна дополнительная помощь с улучшением вашей кредитной истории, не стесняйтесь обратиться за помощью к профессионалам. Финансовые консультанты и кредитные специалисты смогут найти нестандартные решения, которые помогут вам улучшить вашу кредитную историю и избежать периода обнуления.

Обнуление плохой КИ – возможно ли это?

Однако, что делать, если возникла ситуация, когда у вас плохая КИ и она мешает получению кредита или других финансовых услуг? Существует возможность «обнуления» плохой КИ, но это не так просто, как может показаться.

Как работает Кредитный бюро?

Для начала разберемся, как работает Кредитное бюро. Оно собирает информацию о кредитной истории каждого заемщика и присваивает ему кредитный рейтинг. Этот рейтинг отражает надежность заемщика и основан на данных об его финансовой активности, включая историю платежей, задолженности и другие факторы.

Основные Кредитные бюро в России:

- Национальное кредитное бюро (НКБИ)

- Бюро кредитных историй (БКИ)

- Экспериан

- ТрансЮнион

Обнуление плохой КИ

Обнуление плохой КИ означает удаление отрицательной информации из вашей кредитной истории. Это может быть полезно, если у вас есть просрочки по платежам или непогашенные кредиты, которые снижают ваш кредитный рейтинг.

Однако, самостоятельно «обнулить» плохую КИ невозможно. Только Кредитные бюро имеют право изменять информацию в вашей кредитной истории по запросу заемщика или при наличии законных оснований.

Как изменить информацию в Кредитном бюро?

Если у вас есть основания считать, что информация о вас в Кредитном бюро неверна или устарела, вы можете обратиться в бюро с запросом на исправление данных.

Для этого необходимо:

- Составить заявление на исправление информации.

- Предоставить документы, подтверждающие вашу правоту.

- Отправить заявление и документы в Кредитное бюро.

Кредитное бюро рассмотрит ваше обращение и, в случае признания информации некорректной или устаревшей, произведет изменения в вашей кредитной истории.

Как повысить свой кредитный рейтинг?

Если же у вас плохая КИ, но вы не имеете законных оснований для изменения информации, можно работать над ее улучшением. Для этого рекомендуется:

- Своевременно погашать все кредиты и задолженности.

- Избегать просрочек по платежам.

- Не превышать установленный кредитный лимит.

- Увеличить свой доход и уменьшить долю расходов на кредитные платежи.

Постепенно такие действия помогут вам повысить свой кредитный рейтинг и улучшить вашу КИ.

Обнуление плохой КИ возможно только при наличии законных оснований и через исправление информации в Кредитном бюро. В других случаях, важно работать над улучшением своей КИ и соблюдением финансовой дисциплины для повышения кредитного рейтинга.

Как в айфоне посмотреть скрытые сообщения

Владельцы устройств Apple часто сталкиваются с необходимостью просмотра скрытых сообщений на своем iPhone. Будь то случайно отправленное или полученное сообщение, которое было скрыто от глаз других людей, или сообщение, которое было специально помечено как «скрытое», важно знать, как обратиться к ним и прочитать содержимое. В этой статье рассмотрим несколько способов посмотреть скрытые сообщения на айфоне.

1. Использование функции поиска

Для поиска скрытых сообщений в приложении «Сообщения» на айфоне вы можете воспользоваться функцией поиска. Чтобы найти конкретное скрытое сообщение, просто откройте приложение «Сообщения» и выполните следующие действия:

- Откройте любой диалог, в котором вы хотели бы найти скрытые сообщения.

- Смахните вниз по экрану, чтобы открыть поле поиска.

- Введите ключевые слова или фразу, которую вы хотите найти в скрытых сообщениях.

- Просмотрите результаты поиска, чтобы найти скрытые сообщения, содержащие указанные ключевые слова или фразу.

2. Использование функции «Скрытые предложения»

Айфон также предлагает функцию «Скрытые предложения», которая позволяет скрыть сообщения от посторонних глаз. Чтобы посмотреть скрытые сообщения, выполните следующие шаги:

- Откройте приложение «Сообщения» и перейдите к списку диалогов.

- Смахните влево на диалоге, в котором вы хотите посмотреть скрытые сообщения.

- Нажмите на кнопку «Показать скрытые предложения».

- Пролистайте диалог, чтобы просмотреть скрытые сообщения. Они будут выделены особым образом или помечены как «скрытое» сообщение.

Теперь, когда вы знаете несколько способов, как посмотреть скрытые сообщения на айфоне, вы можете легко получить доступ к ним и ознакомиться с их содержимым. И помните, что безопасность и конфиденциальность ваших сообщений — это главные приоритеты, поэтому будьте внимательны и аккуратны при обращении к личной переписке на своем устройстве Apple.

Сколько лет хранится информация в бюро кредитных историй?

Вопрос о том, как долго хранится информация в бюро кредитных историй, волнует многих людей. Знание сроков хранения поможет планировать свои финансовые действия и быть готовыми к потенциальным изменениям.

Сроки хранения информации в бюро кредитных историй

В России информация о кредитной истории физических лиц хранится в бюро кредитных историй. Срок хранения зависит от типа информации:

- Общая информация о заемщике (ФИО, адрес, идентификационные данные и прочее) хранится в бюро кредитных историй в течение 10 лет.

- Сведения о кредитных договорах (сумма кредита, срок, история погашения и прочее) хранятся в бюро кредитных историй также в течение 10 лет.

- Информация о просрочках по кредитам и долгах хранится в бюро кредитных историй в течение 7 лет.

Влияние сроков хранения на финансовую репутацию

Информация о займах и просрочках может влиять на кредитный рейтинг человека. Просрочка или невыполнение кредитных обязательств могут негативно сказаться на возможности получения новых кредитов или иных финансовых услуг. Однако, в течение 7-10 лет информация о кредитных просрочках будет стираться, что дает возможность исправить свою финансовую репутацию и начать с «чистого листа».

Как повысить свою кредитную репутацию?

Существует несколько способов улучшить свою кредитную репутацию:

- Своевременная выплата кредитных обязательств и избегание просрочек.

- Поддержание низкого уровня задолженности и использование кредитных средств с осторожностью.

- Регулярный мониторинг своей кредитной истории и своевременное исправление ошибок или неточностей в отчетах бюро кредитных историй.

- Разнообразие кредитных источников и разумное распределение финансовых обязательств.

Важно помнить, что эти действия могут потребовать времени и терпения для достижения видимых результатов. Однако, на долгосрочной основе улучшение кредитной репутации может существенно повлиять на возможности получения финансовых услуг и сделать кредитование более доступным и выгодным.

Что такое КИ и где она хранится

Где хранится КИ

КИ хранится в специальных организациях — кредитных историях. В России такой организацией является Национальное кредитное бюро информации (НКБИ). Оно содержит информацию обо всех российских гражданах и их кредитной истории.

Какую информацию содержит КИ

КИ включает в себя следующую информацию:

- Данные о кредитах и займах, включая суммы, сроки, процентные ставки и платежные графики;

- История погашения кредитов и займов, включая информацию о своевременности платежей;

- Наличие просрочек и задолженностей по кредитам;

- Данные о предоставлении поручительств и гарантий;

- Информацию о запросах КИ и поисковых запросов;

- Историю судебных разбирательств и исполнительных производств;

- И другую информацию, связанную с финансовой деятельностью и платежеспособностью физического лица.

Как быстро отображаются изменения в КИ

Изменения в КИ отображаются в режиме реального времени. Это означает, что любые новые данные или изменения в информации о кредитах и займах будут отражаться в КИ сразу же после их получения и обработки.

Однако, необходимо учитывать, что различные кредитные организации имеют разный период обновления своей информации в НКБИ. Некоторые организации могут обновлять информацию один раз в месяц, в то время как другие могут делать это каждую неделю или даже каждый день. Поэтому, скорость отображения изменений может зависеть от конкретной организации и их политики обновления данных.

Важно отметить, что физическое лицо также имеет право запросить свою КИ и проверить актуальность информации. Это можно сделать в Национальном кредитном бюро информации или в других кредитных организациях, которые предоставляют такую услугу.

Как отправить запрос для проверки

1. Определите цели запроса

Прежде чем отправлять запрос, определитесь с целями проверки. Возможно, вам нужно убедиться, что все изменения проведены правильно, а может быть, вы хотите проверить работу конкретной функции. Четко сформулированные цели помогут вам провести более эффективную проверку.

2. Опишите проблему или вопрос

При составлении запроса для проверки, важно четко описать проблему или вопрос, который вас интересует. Укажите свои ожидания от проверки и важные детали, которые могут помочь разработчикам или администраторам в решении проблемы.

3. Укажите шаги для воспроизведения

- Опишите последовательность действий, которые необходимо выполнить, чтобы воспроизвести проблему. Это может включать нажатие определенных кнопок, ввод определенных данных и т.д.

- Предоставьте подробную информацию о окружении, в котором происходит проблема. Например, версия операционной системы, браузера или других используемых программ.

4. Предоставьте дополнительные материалы

Если есть возможность, приложите в запросе дополнительные материалы, которые могут помочь в понимании проблемы. Это может быть скриншот экрана, видеозапись работы системы или другие документы.

5. Отправьте запрос и отслеживайте статус

Как только запрос составлен, отправьте его в соответствующий отдел или службу поддержки. Убедитесь, что вы получили подтверждение о получении запроса и отслеживайте статус его выполнения. Если вам необходимо, можно обратиться за дополнительными объяснениями или уточнениями.

Составляя запрос для проверки работы НКБИ, следует придерживаться определенной структуры и четко формулировать свои цели и ожидания. Следующий шаг — отправить запрос и отслеживать его статус. Со всеми необходимыми материалами в руках разработчики или администраторы смогут провести проверку и решить возникшие проблемы.

Можно ли ускорить процесс обновления КИ?

1. Своевременная оплата задолженности

Одним из основных факторов, влияющих на быстроту обновления КИ, является своевременная оплата задолженности. Если вы регулярно и в срок выплачиваете все свои кредиты и займы, то это положительно скажется на вашей кредитной истории. Банки и кредитные организации периодически отчитываются перед бюро кредитных историй, и своевременная оплата увеличивает шансы на быстрое обновление КИ.

2. Своевременное обращение в банк

Если вы заметили какие-либо ошибки или неточности в своей кредитной истории, то рекомендуется немедленно обратиться в банк, в котором вы взяли кредит или займ. Банк может помочь вам устранить ошибку и предоставить обновленные данные бюро кредитных историй. Чем быстрее вы обратитесь в банк, тем быстрее будут внесены изменения в вашу КИ.

3. Сотрудничество с бюро кредитных историй

В зависимости от вашего места жительства, у вас может быть возможность сотрудничать непосредственно с бюро кредитных историй. Это позволит вам быстрее получать информацию о своей кредитной истории и ускорит процесс ее обновления. Возможности сотрудничества с бюро кредитных историй могут различаться, поэтому рекомендуется уточнить эту информацию на месте.

4. Ожидание законодательных изменений

Иногда процесс обновления КИ может занимать время из-за законодательных ограничений или особенностей работы кредитных организаций. В данном случае, единственным способом ускорить процесс обновления КИ может стать ожидание внесения изменений в законодательство или внутренних правил банков.

В целом, процесс обновления КИ зависит от множества факторов, таких как своевременная оплата задолженности, своевременное обращение в банк и возможность сотрудничества с бюро кредитных историй. Однако, в некоторых случаях ожидание законодательных изменений может быть единственным способом ускорить процесс обновления КИ. Каждый заемщик может использовать эти способы в сочетании или отдельно, в зависимости от своих потребностей и возможностей.

Как запретить делать скриншот в секретном чате Телеграм

Секретные чаты в Телеграме предоставляют возможность общаться с максимальной конфиденциальностью. Однако, вопрос безопасности может возникнуть, если участники чата могут делать скриншоты сообщений. В этой статье мы рассмотрим возможные способы запретить делать скриншоты в секретных чатах Телеграм.

1. Использование «Самоуничтожающихся» сообщений

В Телеграме есть функция «Самоуничтожающихся» сообщений, которая позволяет установить время жизни сообщения. После окончания указанного времени, сообщение автоматически удаляется и становится недоступным для скриншота. Более того, в секретных чатах, участники не могут пересылать или сохранять сообщения.

2. Ограничение доступа к скриншотам

Другим способом запретить делать скриншоты в секретных чатах Телеграма является использование специальных приложений и сервисов, которые блокируют возможность делать скриншоты на устройстве пользователя. Эти приложения обеспечивают дополнительный уровень защиты от возможности фиксировать экран.

3. Мультифакторная аутентификация

Для обеспечения дополнительной безопасности в секретных чатах Телеграм мы можем использовать мультифакторную аутентификацию. Это позволяет добавить еще один уровень идентификации, требующий ввод дополнительного кода или подтверждение через приложение.

4. Запрет на сохранение изображений

В настройках Телеграма можно запретить сохранение картинок на устройстве. Это предотвратит возможность сохранения скриншотов из секретных чатов.

5. Технические ограничения

К сожалению, невозможно полностью запретить делать скриншоты в секретных чатах Телеграма. Всегда существует возможность использования стороннего устройства или программного обеспечения для захвата экрана. Однако, вышеперечисленные способы могут существенно повысить уровень безопасности и усложнить процесс снятия скриншотов.

Несмотря на то, что полное запрещение скриншотов в секретных чатах Телеграма пока не реализовано, вышеперечисленные методы позволяют повысить уровень конфиденциальности и надежности общения в данном мессенджере.

Зачем тогда нужна кредитная история?

Знание кредитной истории позволяет банкам:

- Оценить риски. Банки и другие кредиторы с помощью кредитной истории могут определить, насколько вероятно, что заемщик будет вносить платежи в срок. Они используют эту информацию для принятия решения о выдаче кредита и определении процентной ставки.

- Распределить ресурсы. Знание кредитной истории помогает банкам определить, кому и в каком объеме можно предоставить кредит. Клиенты с хорошей кредитной историей обычно получают лучшие условия и большие суммы, в то время как клиенты с плохой историей могут столкнуться с ограничениями и усложнениями в получении кредита.

- Предотвратить мошенничество. Кредитная история помогает выявлять потенциальных мошенников, которые могут пытаться получить кредит под фальшивыми данными или использовать чужие личные данные.

Кредитная история является неотъемлемой частью кредитной системы, которая способствует устойчивому функционированию банков и обеспечению доверия кредиторов к заимодавцам. Она позволяет эффективно управлять кредитными рисками и обеспечивает более справедливое и прозрачное предоставление кредитов.

Сколько времени хранится готовый загранпаспорт?

Согласно законодательству Российской Федерации, готовый загранпаспорт хранится в учреждении, где была произведена его выдача, в течение определенного периода времени.

Время хранения готового загранпаспорта зависит от ряда факторов, включая цель поездки, возраст заявителя и особенности выдавшего органа. В большинстве случаев, паспорт хранится в следующих сроках:

- Для взрослых граждан: Загранпаспорт взрослого гражданина хранится в органе, его выдавшем, в течение 5 лет с момента готовности. По истечении этого срока, паспорт уничтожается.

- Для несовершеннолетних граждан: Загранпаспорт несовершеннолетнего гражданина хранится в органе, его выдавшем, до возраста 14 лет. После достижения этого возраста, паспорт заменяется паспортом взрослого гражданина.

Однако, необходимо отметить, что в некоторых случаях, срок хранения готового загранпаспорта может быть продлен или уменьшен:

- Длительные поездки: Если гражданин планирует длительную поездку за границу, у него может быть запрошено сохранить паспорт, чтобы избежать необходимости повторной оформления при возвращении.

- Органы государственной безопасности: В случае, если органы государственной безопасности имеют интерес к готовому загранпаспорту, он может быть хранится до решения соответствующих органов.

Таким образом, сроки хранения готового загранпаспорта могут варьироваться в зависимости от различных факторов. В целом, наиболее распространенными сроками являются 5 лет для взрослых и до 14 лет для несовершеннолетних граждан.

Через сколько времени кредитная история станет чистой и станет ли?

Кредитная история играет важную роль при получении кредитов, и ее состояние может влиять на вашу кредитную способность в течение длительного времени. Однако она не остается вечно, и с течением времени может быть очищена. Это займет определенное количество лет в зависимости от различных факторов.

Сколько времени остается информация в кредитной истории?

Обычно информация о вашей кредитной истории может оставаться в отчетах кредитных бюро в течение 7-10 лет. Вот некоторые из наиболее распространенных типов информации в кредитных отчетах и сроки, в течение которых они могут оставаться видимыми:

- Просроченные платежи: Обычно информация о просроченных платежах может оставаться в течение 7 лет с момента последнего пропущенного платежа.

- Коллекции и судебные решения: Информация о коллекциях и судебных решениях может оставаться в течение 7 лет с момента первоначальной даты долга или судебного решения.

- Заявки на кредит: Заявки на кредит обычно остаются в кредитной истории в течение 2 лет.

- Открытые кредитные счета: Открытые кредитные счета могут оставаться в кредитной истории в течение 7-10 лет после закрытия.

Влияние старых записей на кредитную способность

Старые записи в вашей кредитной истории, такие как просроченные платежи или коллекции, могут негативно влиять на вашу кредитную способность и условия кредитования. Они могут вызывать сомнения у кредиторов и увеличивать риски, связанные с выдачей вам нового кредита.

Однако, по мере того, как эти записи становятся старыми, их влияние на вашу кредитную способность снижается. Кредиторы могут принимать во внимание более свежие данные и обращать меньше внимания на старые записи.

Как очистить кредитную историю?

К счастью, с течением времени старые записи в кредитной истории могут быть очищены, и ваша кредитная история может стать чистой. Вот несколько способов, как это может произойти:

- Время: Как уже упоминалось, информация о кредитной истории может оставаться в отчетах кредитных бюро в течение определенного количества лет. С течением времени эти записи будут исчезать и перестанут влиять на вашу кредитную способность.

- Урегулирование задолженностей: Погашение просроченных платежей или долгов в коллекциях может помочь улучшить вашу кредитную историю. Кредиторы могут принимать во внимание погашенные задолженности и видеть, что вы предприняли шаги для исправления ситуации.

- Установление контакта с кредитным бюро: Если в вашей кредитной истории есть неточности или ошибки, вы можете обратиться в кредитное бюро, чтобы исправить их. Корректировка этих ошибок может помочь улучшить вашу кредитную историю и удалить неправильную информацию.

В конечном итоге, старые записи и негативная информация могут быть удалены из вашей кредитной истории. Однако это требует времени и усилий с вашей стороны. С более чистой кредитной историей вы можете улучшить свою кредитную способность и получить более выгодные условия кредитования.

Как и когда происходит обновление кредитной истории

1. Источники информации

Кредитная история формируется на основе информации, предоставленной кредитными организациями, которые являются источниками данной информации. Это могут быть банки, кредитные союзы, микрофинансовые организации и другие кредиторы.

2. Регулярность обновления

Обновление кредитной истории происходит регулярно, но не непрерывно. Кредиторы передают информацию в бюро кредитных историй (БКИ) в определенные сроки. Обычно это делается ежемесячно или ежеквартально.

3. Содержание кредитной истории

Кредитная история содержит информацию о всех займах и кредитах, которые были взяты физическим лицом. Это включает сумму кредита, срок займа, регулярность платежей, наличие просрочек, а также закрытие кредита. Также в истории могут быть отражены запросы на получение кредитной информации и изменения в личных данных.

4. Срок хранения информации

Информация в кредитной истории хранится определенный срок, и после этого срока удаляется. Срок хранения может различаться в зависимости от характеристик информации. Например, информация о закрытых кредитах может храниться в течение пяти лет, а информация о просрочках — до трех лет.

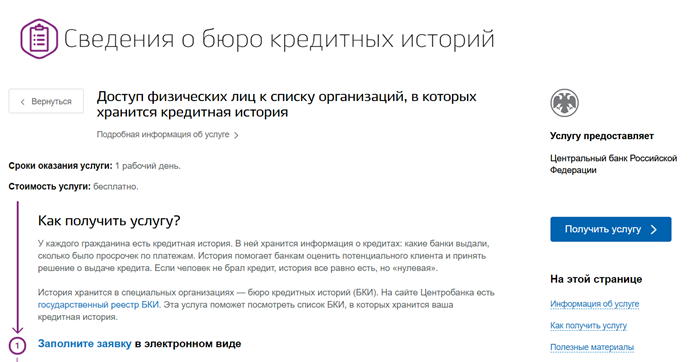

5. Как проверить свою кредитную историю

Для проверки своей кредитной истории можно обратиться к бюро кредитных историй, таким как Национальное кредитное бюро информации (НКБИ). На основании заявки, кредитор предоставит вам информацию о вашей кредитной истории.

Обновление кредитной истории происходит регулярно и зависит от информации, предоставленной кредиторами. Она содержит данные о займах, их сроках, регулярности платежей и другую информацию. Для проверки своей кредитной истории следует обратиться в бюро кредитных историй.

Через какой срок после подачи заявления в БКИ изменяются данные

Скорость обновления данных в БКИ зависит от нескольких факторов:

- Политика конкретного БКИ

- Сроки обработки информации

- Связь между БКИ и кредитными организациями

Политика конкретного БКИ

Каждое БКИ имеет свою политику обработки данных и временные рамки для обновления информации. В среднем, это может занять от нескольких дней до нескольких недель, в зависимости от загруженности организации и объема заявок.

Сроки обработки информации

После подачи заявления в БКИ, информация проходит процесс обработки и проверки. В этом процессе организация проверяет подлинность и достоверность предоставленных данных, что может занять определенное время. После завершения этого процесса, изменения внесутся в кредитную историю.

Связь между БКИ и кредитными организациями

Своевременность обновления данных в БКИ зависит от связи между БКИ и кредитными организациями. Кредитные организации обычно передают информацию о кредитной истории своих клиентов в БКИ периодически, например, раз в месяц. Это означает, что данные могут быть обновлены в БКИ только после передачи информации со стороны кредитной организации.

Через какой срок после подачи заявления в БКИ изменяются данные зависит от многих факторов, таких как политика конкретного БКИ, сроки обработки информации и связь между БКИ и кредитными организациями. Чтобы узнать точные сроки обновления данных, рекомендуется обратиться в БКИ или связаться с кредитной организацией, с которой вы сотрудничаете.

Как проверить чистоту своей КИ

Как проверить чистоту своей КИ:

- Запросить КИ у кредитного бюро — обратитесь в одно из крупных кредитных бюро (НКБИ) и заказать отчет о своей КИ. Необходимо предоставить документы, подтверждающие вашу личность. Получив отчет, ознакомьтесь с ним и проверьте наличие отрицательной информации.

- Анализировать информацию в отчете — обратите внимание на следующие пункты:

- История платежей по кредитам и займам — проверьте, все ли платежи были внесены вовремя и полностью.

- Наличие просроченных платежей — обратите внимание на дату просрочки и ее продолжительность.

- Одновременное наличие нескольких кредитов — если у вас имеется несколько кредитов или займов, убедитесь, что все платежи своевременно вносятся.

- Информация о задолженностях перед кредитными организациями — проверьте, нет ли просроченных или неоплаченных задолженностей.

- Своевременно исправлять ошибки — если вы обнаружили ошибки или неточности в отчете, обратитесь в кредитное бюро с просьбой исправить информацию. Предоставьте все необходимые документы и докажите свою правоту.

Какие еще действия помогут сохранить чистоту КИ:

- Своевременно погашать задолженности — вносите платежи по кредитам и займам точно в срок, чтобы избежать просрочек и дополнительных штрафов.

- Используйте кредиты и займы ответственно — не берите кредиты на суммы, которые вы не сможете вернуть вовремя. Будьте осторожны с потребительским кредитованием и займами на высокие проценты.

- Следите за своими финансами — ведите учет платежей и операций по кредитам и займам, чтобы всегда быть в курсе своей финансовой ситуации.

Проверка чистоты своей КИ является важным шагом для всех, кто собирается оформить кредит или займ. Регулярное мониторинг информации в КИ и своевременные действия по исправлению ошибок помогут сохранить вашу КИ в хорошем состоянии и обеспечить доступ к выгодным финансовым услугам.

Какими бывают БКИ

Банковские БКИ

Одной из разновидностей БКИ являются банковские. Они созданы банками и предоставляют информацию, которая непосредственно связана со сделками, совершенными в банковской сфере. Такие БКИ хранят данные о кредитах, депозитах, кредитных картах и других банковских продуктах.

Внебанковские БКИ

Внебанковские БКИ занимаются сбором и обработкой данных о кредитной истории, не относящейся непосредственно к банкам. Они собирают информацию от различных кредитных организаций, включая микрофинансовые компании, магазины розничной торговли, телекоммуникационные операторы и другие. Такие БКИ занимаются также анализом данных и формированием кредитного рейтинга клиентов.

Государственные БКИ

Государственные БКИ предназначены для работы с гражданами и организациями, у которых есть обязательства перед государством. Они получают информацию о налоговых задолженностях, судебных решениях, административных правонарушениях и других платежах. Государственные БКИ используются для контроля за исполнением гражданами и организациями своих обязательств перед государством.

Международные БКИ

Международные БКИ собирают и хранят информацию о финансовых обязательствах, совершенных за рубежом. Они сотрудничают с БКИ других стран и обмениваются данными. Такие БКИ обеспечивают глобальное покрытие и позволяют банкам и другим организациям получать информацию о заемщиках из разных стран.

Специализированные БКИ

Специализированные БКИ собирают информацию о кредитной истории в определенных сферах деятельности. Например, есть БКИ, которые хранят данные о страховых выплатах или задолженностях перед поставщиками коммунальных услуг. Эти БКИ помогают организациям оценивать риски и принимать решения о сотрудничестве.