Когда сотрудник увольняется с работы, он может столкнуться с вопросом о возможности получения вычета на ребенка. В зависимости от обстоятельств, предоставление такого вычета может быть возможным или не возможным.

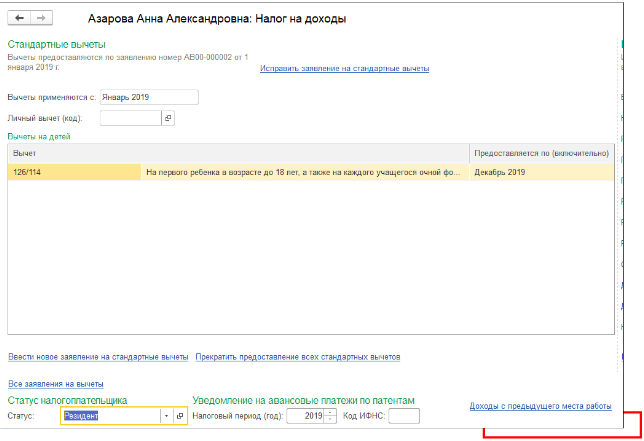

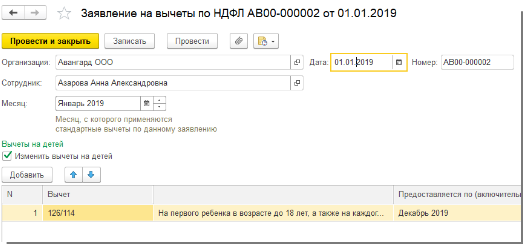

Регистрация и отражение детских вычетов в «1С»

Регистрация и отражение детских вычетов в программе «1С» требует соблюдения определенных правил и последовательности действий. Ниже представлена инструкция по регистрации детских вычетов в программе «1С».

Шаг 1: Создание регистра сведений

Для начала процесса регистрации детских вычетов необходимо создать регистр сведений, отражающий информацию о сотруднике и его детях. В этом регистре сохраняются данные о возрасте ребенка, предоставлении вычета и его сумме.

Шаг 2: Заполнение регистра сведений

После создания регистра сведений необходимо заполнить его актуальной информацией о сотруднике и его детях. Для каждого ребенка необходимо указать его ФИО, дату рождения, а также сумму детского вычета.

Шаг 3: Разделение по периодам

В программе «1С» можно разделить регистр сведений о детских вычетах по периодам. Это позволяет отслеживать изменения в детских вычетах в течение определенного промежутка времени, а также предоставляет возможность анализировать и сравнивать данные за разные периоды.

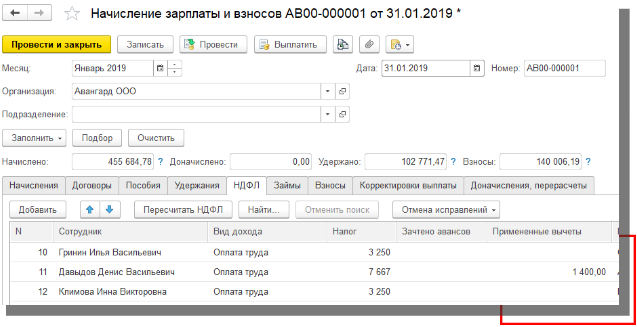

Шаг 4: Отражение вычетов в расчетах

После заполнения регистра сведений и разделения его по периодам необходимо произвести отражение детских вычетов в расчетах с сотрудником. Для этого можно использовать различные документы, такие как кадровый приказ о начислении детского вычета или платежное поручение на выплату вычета через систему заработной платы.

Шаг 5: Контроль и анализ данных

После регистрации и отражения детских вычетов в программе «1С» необходимо установить контроль и анализ данных. Это позволит проверить правильность регистрации вычетов, а также возможные ошибки или пропуски. Регулярный контроль данных поможет сохранить актуальность информации и избежать потери важных сведений.

Примерная таблица регистра сведений о детских вычетах

| ФИО сотрудника | Дата рождения ребенка | Сумма вычета |

|---|---|---|

| Иванов Иван Иванович | 01.01.2010 | 10 000 руб. |

| Петрова Анастасия Алексеевна | 15.05.2012 | 12 000 руб. |

Регистрация и отражение детских вычетов в программе «1С» позволяет упростить процесс учета и контроля этих вычетов. Соблюдая указанные шаги и правила, сотрудники и бухгалтерия смогут эффективно работать с данными о детских вычетах и своевременно предоставлять сотрудникам соответствующие выплаты.

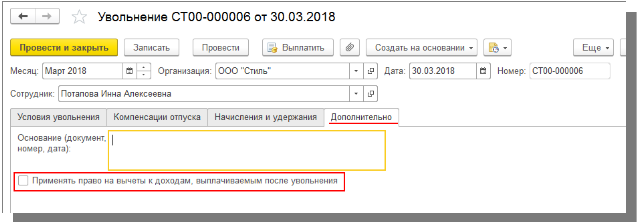

Право на вычеты после увольнения сотрудника

По законодательству Российской Федерации, каждый сотрудник имеет определенные права на налоговые вычеты. Однако, возникает вопрос, сохраняются ли эти права после увольнения сотрудника?

Во многих случаях, сотрудники имеют право продолжать использовать налоговые вычеты даже после увольнения, если они соответствуют определенным требованиям и условиям.

Основные виды вычетов

Существует несколько основных видов налоговых вычетов, которые могут применяться как при работе, так и после увольнения:

- Вычеты на детей;

- Вычеты на обучение;

- Вычеты на ипотеку;

- Вычеты на лечение и медицинские услуги;

- Вычеты на благотворительность.

Вычеты на детей

После увольнения сотруднику сохраняется право на вычеты на детей, если он остался на их иждивении и осуществляет их уход и обеспечение. При этом, для получения вычета, сотруднику необходимо предоставить соответствующие документы, подтверждающие факт нахождения детей на иждивении.

Вычеты на обучение

Сотрудник, уволившийся, может продолжать использовать вычеты на обучение своих детей, если они учатся в образовательных учреждениях. В данном случае, необходимо предоставить документы, подтверждающие статус учащегося ребенка.

Вычеты на ипотеку

Если сотрудник увольняется, но продолжает погашать ипотечный кредит, то он сохраняет право на налоговый вычет по указанной сумме платежей. Однако, важно учесть, что вычет может быть применен только к возмещению фактически произведенных платежей по кредиту.

Вычеты на лечение и медицинские услуги

Сотрудник, увольняющийся, может использовать налоговый вычет на лечение и медицинские услуги, если у него имеются документы, подтверждающие фактически произведенные расходы на лечение себя или членов семьи.

Вычеты на благотворительность

После увольнения сотрудник может продолжать использовать налоговый вычет на сумму пожертвований, сделанных в благотворительные организации. Для этого необходимо предоставить документы, подтверждающие факт совершения пожертвований.

Возможные ограничения

В некоторых случаях, возможны ограничения на использование налоговых вычетов после увольнения. Например, для некоторых видов вычетов может быть установлено ограничение по срокам, в течение которого сотрудник может использовать вычет. Также, могут быть установлены некоторые условия и требования, которые необходимо соблюсти для использования определенного вида вычета.

| Вид вычета | Условия использования |

|---|---|

| Вычет на детей | Сохранение факта нахождения детей на иждивении и осуществление их ухода и обеспечения |

| Вычет на обучение | Участие ребенка в образовательных учреждениях |

| Вычет на ипотеку | Продолжение погашения ипотечного кредита |

| Вычет на лечение и медицинские услуги | Наличие документов о фактически произведенных расходах на лечение |

| Вычет на благотворительность | Подтверждение факта совершения пожертвований в благотворительные организации |

Таким образом, увольнение сотрудника не предполагает лишения его налоговых вычетов, если он продолжает соответствовать требованиям и условиям, установленным для конкретного вида вычета.

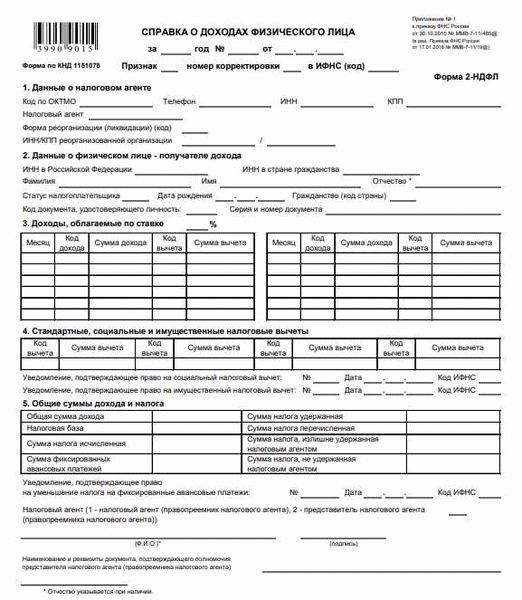

Общие суммы дохода и налога: ставка налогообложения

В системе налогообложения важную роль играют общие суммы дохода и налога. Они определяют размер налоговой ставки, который будет применяться к доходам сотрудника.

Рассмотрим основные суммы, которые влияют на налогообложение:

1. Общий доход

Общий доход включает в себя все виды доходов, полученных сотрудником за определенный период времени. К нему относятся:

- Заработная плата;

- Проценты по депозитам;

- Доходы от сдачи в аренду недвижимости;

- Дивиденды;

- Прочие виды доходов.

2. Годовой налоговый вычет

Годовой налоговый вычет (например, на детей) учитывается при расчете общего дохода и уменьшает его сумму. Это позволяет снизить налогооблагаемую базу и, соответственно, уменьшить сумму налога.

3. Особенности ставки налогообложения

На сумму общего дохода и наличие налоговых вычетов влияет также ставка налогообложения. Она определяет процент, по которому будет рассчитываться налог. В России действует прогрессивная шкала налогообложения, подразделяющая доходы на несколько категорий с разными ставками:

| Доходы | Ставка налога |

|---|---|

| До 260 000 рублей в год | 13% |

| От 260 001 до 1 000 000 рублей в год | 30% |

| Свыше 1 000 000 рублей в год | 35% |

Ставка налогообложения применяется к каждому диапазону доходов, что позволяет более справедливо распределить налоговую нагрузку среди населения.

Знание общих сумм дохода и налога, а также ставки налогообложения помогает сотруднику рассчитать свои налоговые обязательства и оптимизировать свои доходы, учитывая возможные налоговые вычеты.

Доходы, облагаемые налогом по ставке ___%

В России существуют различные ставки налога на доходы физических лиц в зависимости от вида дохода. Нижняя граница ставки налога составляет 13%, а максимальная ставка равна 35%. Однако, для различных видов доходов установлены разные налоговые ставки.

Рассмотрим некоторые виды доходов, которые облагаются налогом:

1. Заработная плата

Главным источником дохода для большинства людей является заработная плата. Заработная плата подлежит налогообложению по ставке, которая зависит от размера дохода. Налоговая ставка на заработную плату может составлять от 13% до 35%.

2. Доходы от предпринимательской деятельности

Физические лица, занимающиеся предпринимательской деятельностью, обязаны уплачивать налог на прибыль по ставке, которая также может варьироваться в зависимости от вида деятельности и объема дохода. Налоговая ставка для предпринимателей может быть как фиксированной, так и прогрессивной.

3. Дивиденды

Дивиденды, получаемые физическими лицами от участия в акционерных обществах, также облагаются налогом. Налоговая ставка на дивиденды может быть как фиксированной, так и прогрессивной в зависимости от объема дохода и статуса налогоплательщика.

4. Лотерейные выигрыши

Лотерейные выигрыши также подлежат налогообложению. Налоговая ставка на лотерейные выигрыши может быть как фиксированной, так и прогрессивной, в зависимости от суммы выигрыша.

5. Аренда недвижимости

Доходы от аренды недвижимости облагаются налогом по ставке, которая также может варьироваться. Налоговая ставка на аренду недвижимости может быть как фиксированной, так и прогрессивной в зависимости от объема дохода и статуса налогоплательщика.

6. Продажа ценных бумаг

При продаже ценных бумаг, таких как акции или облигации, налог обычно взимается с прибыли от продажи. Налоговая ставка на доходы от продажи ценных бумаг может быть как фиксированной, так и прогрессивной в зависимости от объема дохода и статуса налогоплательщика.

| Вид дохода | Налоговая ставка |

|---|---|

| Заработная плата | 13% — 35% |

| Дивиденды | 13% — 35% |

| Лотерейные выигрыши | 13% — 35% |

| Аренда недвижимости | 13% — 35% |

| Продажа ценных бумаг | 13% — 35% |

Важно учитывать, что указанные ставки налогов могут изменяться с течением времени и варьировать в зависимости от законодательства и политики государства. При планировании своих финансовых дел необходимо учитывать возможные налогообложения и консультироваться с профессиональными налоговыми консультантами.

Справка по форме банка: когда и где подавать

Когда нужна справка по форме банка?

- Для оформления кредита

- При покупке недвижимости

- При подаче документов на работу

Для оформления кредита: Если вы планируете взять кредит в банке, то вам, скорее всего, потребуется предоставить справку по форме банка. Этот документ дает банку возможность проверить ваш финансовый статус и убедиться в вашей платежеспособности.

При покупке недвижимости: При покупке недвижимости, продавец может потребовать предоставить справку по форме банка, чтобы убедиться в серьезности ваших намерений и финансовой состоятельности.

При подаче документов на работу: Некоторые работодатели требуют предоставить справку по форме банка, чтобы убедиться в вашей финансовой независимости и платежеспособности.

Где подать заявление на справку по форме банка?

Для получения справки по форме банка вам необходимо обратиться в отделение банка, где у вас открыт счет. В некоторых случаях, вы можете подать заявление на справку по форме банка онлайн через интернет-банкинг.

При подаче заявления в отделение банка, вам потребуется предоставить следующие документы:

- Паспорт гражданина РФ

- Документы, подтверждающие вашу прописку

- Документы, подтверждающие вашу занятость и доходы (трудовая книжка, справка с места работы)

Обратите внимание, что каждый банк может иметь свои требования к документам, поэтому перед подачей заявления уточните информацию в соответствующем отделении.

Примерно через 5-7 рабочих дней, справка по форме банка будет готова. Вы можете забрать ее в отделении банка лично или заказать доставку почтой.

Справка для банковских организаций

Справка для банковских организаций представляет собой документ, необходимый для подтверждения определенных финансовых или личных условий клиента перед выдачей кредита или осуществлением других банковских операций. Этот документ содержит информацию, которая позволяет банку оценить финансовую состоятельность клиента и принять обоснованное решение.

Виды справок для банковских организаций

- Справка о доходах – подтверждает сумму заработка и источник дохода клиента.

- Справка о наличии счета – подтверждает открытие банковского счета клиентом.

- Справка о задолженности – информирует о наличии или отсутствии задолженности клиента перед банком.

- Справка о кредитной истории – содержит информацию о кредитной истории клиента, его платежной дисциплине и своевременности возврата кредитов.

Документы, требуемые для получения справки

Для получения справки для банковской организации необходимо предоставить следующие документы:

- Паспорт – документ, удостоверяющий личность клиента.

- Свидетельство о рождении – для получения справки о наличии детей.

- Трудовая книжка – для подтверждения доходов клиента и его трудовой деятельности.

- Справка о зарплате – для подтверждения суммы заработка клиента.

- Выписка из банка – чтобы подтвердить наличие счета или задолженность клиента.

Важное замечание

Перед предоставлением документов для получения справки, рекомендуется обратиться к банку и уточнить требования и процедуру предоставления документов. В разных банках могут быть различия по требуемым документам и порядку их оформления.

Справка для банковских организаций является важным документом при оформлении кредита или других банковских операций. Предоставление точной и достоверной информации существенно влияет на решение банка. Поэтому, важно предоставить все необходимые документы и хорошо подготовиться к получению справки.