Когда вы находитесь в процессе увольнения, вы можете задаваться вопросом, имеете ли вы право на налоговый вычет. Хотя ваша ситуация может влиять на то, какой именно вычет вы можете получить, есть определенные случаи, когда вы можете воспользоваться этим удобным налоговым льготным механизмом.

Как получить налоговый вычет через работодателя без декларации

Как работает система налоговых вычетов через работодателя?

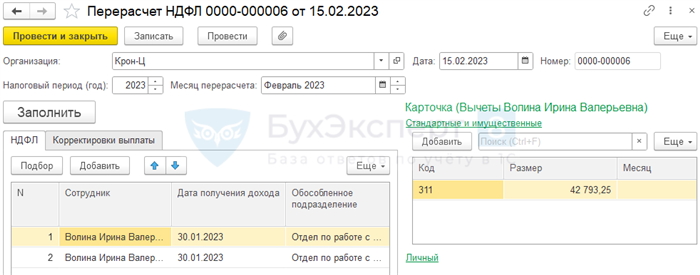

В системе налоговых вычетов через работодателя сумма налогового вычета вычитается из заработной платы работника, прежде чем налоги будут уплачены в бюджет. Этот метод не требует подачи налоговой декларации и может быть очень удобным для тех, кто не хочет или не может заполнять декларацию.

Как получить налоговый вычет через работодателя?

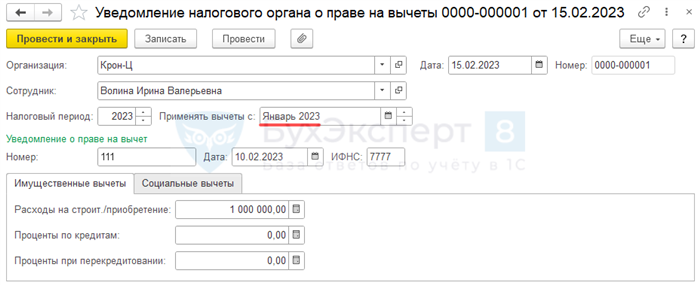

Чтобы получить налоговый вычет через работодателя, необходимо выполнить следующие шаги:

- Соберите необходимые документы. Вам потребуется заполнить заявление на получение налогового вычета через работодателя, а также предоставить все необходимые документы, подтверждающие ваше право на вычет (например, документы об оплате обучения, медицинские счета и т.д.).

- Свяжитесь с отделом кадров вашей компании и узнайте, какие формы необходимо заполнить и какие документы приложить.

- Заполните все необходимые формы и предоставьте требуемые документы.

- Получите подтверждение от работодателя о том, что вычет будет учтен при расчете налогов.

Какие расходы могут быть учтены при получении налогового вычета через работодателя?

При получении налогового вычета через работодателя, можно учесть следующие расходы:

- Расходы на обучение, включая оплату учебных курсов и профессиональных тренингов.

- Медицинские расходы, такие как оплата лечения, приобретение лекарств и медицинских услуг.

- Расходы на покупку жилья или ипотеки.

- Иные расходы, установленные законодательством и налоговым законодательством.

Преимущества получения налогового вычета через работодателя

Получение налогового вычета через работодателя имеет свои преимущества:

- Не требуется заполнение налоговой декларации, что экономит время и упрощает процесс.

- Вычет учитывается непосредственно при расчете налогов, что позволяет сразу увидеть сокращенную сумму налога, а не ждать возврата денег в дальнейшем.

- Выплата налогового вычета происходит автоматически, без необходимости обращаться в налоговую службу.

Важно помнить!

Не все компании предоставляют возможность получения налогового вычета через работодателя. Перед тем, как приступить к процедуре, уточните эту информацию в отделе кадров вашей компании.

Также учтите, что сумма налогового вычета может быть ограничена законодательством, и вы не сможете учесть все свои расходы. Поэтому, перед тем, как рассчитывать на большой вычет, установите границы и убедитесь, что ваши расходы могут быть учтены согласно закону.

Общие суммы дохода и налога: ставка налогообложения

Принцип работы ставки налогообложения:

- Нижние границы тарифных ставок определяются уровнями дохода, на которые применяется каждая ставка;

- При превышении дохода нижней границы начиная с определенной суммы начинается применение соответствующей ставки;

- Ставки налога на доходы, полученные в России, могут варьироваться для различных категорий налогоплательщиков.

Прогрессивная шкала налогообложения в России:

| Доход | Ставка налога |

|---|---|

| До 2 000 000 рублей | 13% |

| От 2 000 000 до 5 000 000 рублей | 30% |

| Свыше 5 000 000 рублей | 35% |

Например, если ваш доход составляет 3 000 000 рублей, вы будете платить 13% налога на первые 2 000 000 рублей и 30% налога на оставшиеся 1 000 000 рублей.

На какие доходы устанавливается ставка налога:

- Зарплата и премии.

- Доходы от предпринимательской деятельности.

- Доходы от сдачи недвижимости в аренду.

- Доходы от продажи недвижимости, акций и других активов.

- Доходы от использования интеллектуальной собственности.

Ставка налогообложения находится в компетенции Федеральной налоговой службы и может быть изменена с учетом экономических и социальных условий.

Доходы, облагаемые налогом по ставке ___%

В Российской Федерации существует система налогообложения, в соответствии с которой различные виды доходов подлежат налогообложению по разным ставкам. Размер налоговой ставки зависит от характера доходов и статуса налогоплательщика.

В данной статье мы рассмотрим доходы, которые облагаются налогом по ставке ____ %.

Доходы, облагаемые налогом по ставке ____ %

1. Заработная плата.

2. Проценты по банковским вкладам.

3. Доходы от предпринимательской деятельности.

4. Дивиденды.

5. Арендная плата.

Продвижение налоговых льгот

В случае утраты работы, налогоплательщик может обратить внимание на возможности получить налоговые льготы. Существуют различные программы, которые позволяют уменьшить сумму налоговых обязательств в период увольнения. Например, можно получить налоговый вычет по статье 219 НК РФ, если налогоплательщик является одиноким родителем в период увольнения и у него есть несовершеннолетние дети.

Кроме того, в период увольнения возможно применение льготной ставки налогообложения для отдельных категорий налогоплательщиков, таких как ветераны труда или льготные категории граждан.

Важно помнить

При увольнении налогоплательщик должен обратить внимание на свои права и возможности получения налоговых льгот. Необходимо изучить законодательство и обращаться к специалистам для получения консультации.

| Наименование дохода | Ставка налога |

|---|---|

| Заработная плата | _____ % |

| Проценты по банковским вкладам | _____ % |

| Доходы от предпринимательской деятельности | _____ % |

| Дивиденды | _____ % |

| Арендная плата | _____ % |

Воспользуйтесь налоговыми льготами и правильно учтите свои доходы, чтобы снизить налоговые обязательства в период увольнения.

Как получить налоговый вычет, если уволился

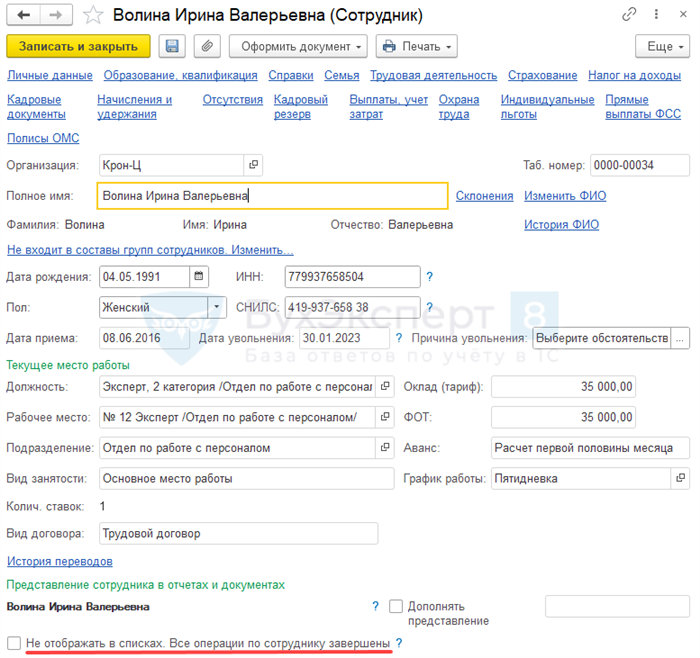

1. Подготовьте необходимые документы

Для получения налогового вычета после увольнения вам понадобятся следующие документы:

- Трудовая книжка;

- Копия трудового договора;

- Свидетельство о регистрации налогоплательщика;

- Документы, подтверждающие получение доходов и уплаченные налоги.

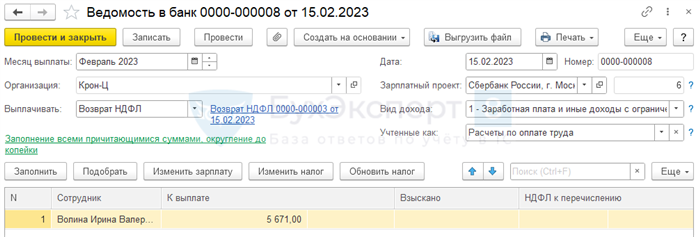

2. Соберите справку о доходах и уплаченных налогах

Вам необходимо обратиться в налоговую инспекцию по месту проживания для получения справки о доходах и уплаченных налогах. Это необходимо для подтверждения факта выплаты налогов и получения права на налоговый вычет. В справке должна быть указана сумма полученных доходов и уплаченных налогов за предыдущий финансовый год.

3. Составьте декларацию

На основании полученной справки о доходах и уплаченных налогах вы можете составить декларацию на получение налогового вычета. В декларации нужно указать все необходимые сведения о полученных доходах и уплаченных налогах, а также претендуемую сумму налогового вычета.

4. Подайте документы в налоговую инспекцию

После составления декларации необходимо подать все документы в налоговую инспекцию по месту жительства. Обратитесь в отделение налоговой с просьбой принять ваши документы и рассмотреть заявление на получение налогового вычета.

Теперь вы знаете, как получить налоговый вычет после увольнения. Правильное оформление всех документов и своевременное обращение в налоговую инспекцию поможет вам получить налоговый вычет без лишних проблем.

Справка по форме банка: когда и где подавать

Когда необходимо подавать заявление на справку по форме банка?

- При обращении за налоговым вычетом по расходам на образование или лечение.

- При подаче заявления на получение ипотечного кредита.

- При оформлении различных договоров, требующих предоставления подтверждающих документов о финансовом состоянии.

Какие данные должны быть указаны в справке по форме банка?

В справке по форме банка необходимо указать следующую информацию:

- Ф.И.О. заявителя;

- Данные о банковском счете заявителя;

- Сумма денежных средств на счете;

- Дата выдачи справки.

Где можно получить справку по форме банка?

Справку по форме банка можно получить в отделении своего банка. Для этого необходимо обратиться к своему банку с заявлением на выдачу справки.

Не забывайте, что при обращении за справкой по форме банка возможно потребуется предъявление документов, удостоверяющих личность.

Справка для банковских организаций

Какие документы обычно требуются для получения справки для банковских организаций?

- Паспорт гражданина Российской Федерации;

- Свидетельство о рождении;

- Документы, подтверждающие доходы (например, справка о зарплате);

- Справка из налоговой инспекции;

- Справка из пенсионного фонда;

- Справка о задолженности перед другими банками, если такая имеется.

В чем цель предоставления справки для банковских организаций?

Главная цель предоставления справки для банковских организаций — предоставить банку достоверную информацию о финансовом состоянии клиента. Полученная информация позволяет оценить кредитоспособность клиента и принять решение о предоставлении ему финансового продукта.

Какие данные содержит справка для банковских организаций?

Справка для банковских организаций содержит следующие данные:

- Личная информация клиента (ФИО, дата рождения, паспортные данные);

- Сведения о доходах (сумма заработной платы, дополнительные источники дохода);

- Справка из налоговой инспекции, подтверждающая уплату налогов;

- Справка из пенсионного фонда, подтверждающая пенсионные накопления (если клиент является пенсионером);

- Информация о задолженности по текущим и прошлым кредитам;

- Сведения о наличии счетов в других банках.

Справка для банковских организаций: как получить?

Для получения справки для банковских организаций необходимо обратиться в отделение банка и предоставить все необходимые документы. После обработки заявления и проверки предоставленной информации, банк выдаст клиенту требуемую справку.

Зачем нужна справка для банковских организаций?

Справка для банковских организаций необходима для осуществления различных банковских операций, в том числе:

- Открытие банковского счета;

- Получение кредита или займа;

- Оформление ипотеки;

- Получение дебетовой или кредитной карты;

- Перевод денежных средств;

- Другие операции, связанные с финансовыми услугами и продуктами.

Справка для банковских организаций является неотъемлемым документом при взаимодействии клиента и банка. Она содержит информацию о финансовом состоянии клиента и необходима для осуществления различных банковских операций. Для получения справки необходимо предоставить все требуемые документы и обратиться в отделение банка.