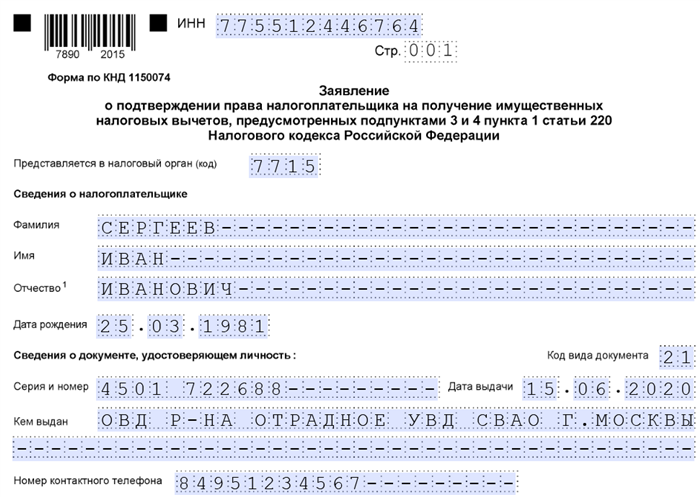

Образец заявления о подтверждении имущественного вычета по НДФЛ требуется для получения налоговых льгот и возмещения части суммы, уплаченной в виде налога на доходы физических лиц. В данной статье вы найдете примерное заявление, которое можно использовать для подтверждения права на имущественный вычет и получения возмещения.

Вычеты при покупке жилья

Покупка жилья может быть значительной финансовой нагрузкой для многих людей. Однако, приобретение собственного жилья открывает возможность получения налоговых вычетов, которые помогут снизить общую стоимость покупки. Вычеты при покупке жилья предоставляются на основании Закона об основах налоговой системы в Российской Федерации.

Виды вычетов

При покупке жилья предусмотрены следующие виды налоговых вычетов:

- Вычет по рассрочке приобретения жилой недвижимости;

- Вычет по ипотечному кредиту;

- Вычет по договору участия в долевом строительстве.

Каждый вид вычета имеет свои особенности и условия предоставления. От учета этих условий будет зависеть размер возможного вычета и сроки его получения.

Условия предоставления вычета

Получение налогового вычета при покупке жилья возможно, если выполняются следующие условия:

- Покупка жилья должна осуществляться на территории Российской Федерации;

- Приобретаемое жилье должно быть предназначено для постоянного проживания;

- Налогоплательщик не должен владеть другим жилым помещением;

- Ставка налога на доходы физических лиц должна быть 13%.

Размер вычета

Размер вычета при покупке жилья зависит от нескольких факторов. Он может составлять определенный процент от стоимости жилья или быть ограниченной суммой. При рассмотрении заявления на получение вычета, налоговый орган учитывает такие параметры, как стоимость жилья, ее метраж, регион покупки и другие факторы.

Как получить вычет

Для получения налогового вычета при покупке жилья необходимо подать заявление в соответствующий налоговый орган. Заявление должно быть сопровождено нужными документами, включая копию договора купли-продажи или ипотечного договора, справку о доходах и другие документы в зависимости от условий предоставления вычета.

После подачи заявления и документов, налоговый орган рассмотрит заявление и примет решение о предоставлении или отказе в вычете. При положительном решении, вычет будет учтен в декларации о доходах, а налоговый орган вернет лишние средства на счет налогоплательщика.

Вычеты при покупке жилья являются значительным стимулом для многих людей, позволяющим снизить финансовую нагрузку при приобретении собственного жилья. Важно ознакомиться с условиями и требованиями для предоставления вычета, чтобы правильно оформить заявление и получить все преимущества данного налогового льготного положения.

Что делать, если вычет выбран не полностью

Если при заполнении налоговой декларации вы являетесь налоговым резидентом России и выбрали имущественный вычет по НДФЛ, но не все суммы были использованы, есть несколько вариантов действий:

- Сохранить остаток вычета на следующий налоговый период. В этом случае вы сможете использовать неиспользованную часть вычета в будущем. При этом вам необходимо указать в налоговой декларации текущего года остаток неиспользованного вычета и предоставить документы, подтверждающие необходимость получения вычета.

- Получить возврат неиспользованной части вычета. Если вы решили не ждать следующего налогового периода и хотите вернуть часть вычета, вам необходимо подать заявление в налоговую инспекцию. В заявлении укажите сумму неиспользованного вычета и причину возврата.

- Использовать неиспользованный вычет для погашения задолженности. Если у вас имеются задолженности перед налоговой инспекцией, вы можете использовать неиспользованный имущественный вычет для их погашения. В этом случае необходимо обратиться в налоговую инспекцию с заявлением о погашении задолженности и указать сумму неиспользованного вычета.

| Важно помнить: |

|---|

| Считайте свои действия. Прежде чем выбрать один из вариантов, оцените свою ситуацию и выигрышность каждого варианта. Не всегда возврат неиспользованной суммы выгоднее сохранения на будущее. |

| Соберите все необходимые документы. Вне зависимости от выбранного варианта действий, вам потребуется предоставить документы, подтверждающие необходимость получения вычета или погашение задолженности. |

| Следите за сроками. Обратите внимание на сроки подачи заявлений и документов. Просрочка может привести к отказу в получении неиспользованного вычета. |

Итак, если вы выбрали вычет по НДФЛ, но не использовали его полностью, у вас есть возможность сохранить остаток на следующий налоговый период, получить возврат неиспользованной суммы или использовать ее для погашения задолженности. В любом случае, важно оценить свою ситуацию, собрать необходимые документы и соблюдать сроки подачи заявлений и документов.

Решения для различных сегментов бизнеса

Развитие современного бизнеса требует постоянного обновления и улучшения процессов, адаптации к быстро меняющейся бизнес-среде и внедрения инноваций. В данной статье мы рассмотрим решения, которые могут быть полезны для различных сегментов бизнеса.

1. Технологические решения

Технологические решения в современном бизнесе играют важную роль. Они могут помочь автоматизировать процессы, улучшить эффективность работы, оптимизировать затраты и повысить конкурентоспособность компании. Некоторые примеры технологических решений:

- CRM-системы — позволяют управлять взаимоотношениями с клиентами, отслеживать продажи, анализировать данные и повышать качество обслуживания;

- ERP-системы — позволяют управлять ресурсами компании (финансами, производством, персоналом) в единой системе;

- Интернет-магазины — предоставляют возможность продажи товаров и услуг через интернет;

- Электронные платежные системы — обеспечивают безопасные и удобные платежные операции;

- Облачные сервисы — позволяют хранить данные и использовать программное обеспечение в облаке, экономя время и ресурсы.

2. Маркетинговые решения

Маркетинговые решения помогают привлечь и удержать клиентов, повысить узнаваемость бренда и улучшить имидж компании. Некоторые примеры маркетинговых решений:

- Целевая реклама в социальных сетях — позволяет достигать конкретной аудитории и повышать эффективность рекламной кампании;

- E-mail-маркетинг — позволяет отправлять персонализированные письма клиентам, информировать их о новых продуктах и акциях;

- Анализ данных — помогает понять потребности клиентов, оценить эффективность маркетинговых кампаний и внести необходимые изменения;

- Создание контента — позволяет предлагать полезную информацию потенциальным клиентам и привлекать их внимание;

- Развитие бренда — создание уникального стиля и образа, позволяющих отличиться от конкурентов и запомниться клиентам.

3. Управленческие решения

Управленческие решения помогают руководителям эффективно управлять компанией, принимать взвешенные решения и достигать поставленных целей. Некоторые примеры управленческих решений:

- Системы управления проектами — помогают планировать и контролировать выполнение проектов, управлять исполнителями и ресурсами;

- Управление персоналом — позволяет эффективно управлять кадровым потенциалом, проводить оценку и развитие сотрудников;

- Управленческий учет — предоставляет информацию о финансовом состоянии компании, анализирует ее прибыльность и эффективность в различных аспектах;

- Бизнес-аналитика — позволяет анализировать данные, выявлять тенденции и прогнозировать развитие бизнеса;

- Стратегическое планирование — позволяет разработать долгосрочные цели и планы, определить приоритеты и способы достижения успеха.

Решения, представленные в данной статье, являются лишь некоторыми примерами того, как современные технологии и подходы могут быть применены в различных сегментах бизнеса. Каждая компания должна анализировать свои потребности, цели и особенности работы, чтобы выбрать оптимальные решения, которые помогут ей быть более эффективной и успешной в современном бизнесе.

Когда можно начать применять вычет

В соответствии с действующим законодательством Российской Федерации, вычет по налогу на доходы физических лиц (НДФЛ) предоставляется гражданам, которые имеют определенные основания. Ниже представлены основные случаи, когда можно начать применять вычет.

- При наличии собственного жилья. Если у гражданина есть собственное жилье, можно применять вычет на основании статьи 220 Налогового кодекса РФ.

- При покупке жилья. Если гражданин приобретает жилье и это становится его первым владением, он также может воспользоваться вычетом.

- При улучшении жилищных условий. Если гражданин заменяет собственное жилье, получая новое взамен или строит новое жилье, он также имеет право на вычет.

- При завершении строительства жилья. Гражданин может воспользоваться вычетом, если в течение трех лет его строительство было завершено.

Во всех указанных случаях вычет начинает применяться с момента приобретения или завершения указанных действий, если они проводились за отчетный год.

Например: если гражданин приобрел недвижимость в 2021 году, то он имеет право начать применять вычет с этого года.

Важно отметить, что для начала применения вычета по НДФЛ необходимо также подать заявление в налоговый орган, предоставив необходимые документы, подтверждающие наличие основания для вычета (например, договор купли-продажи, свидетельство о праве собственности).

Образец заявления в налоговую инспекцию

Уважаемые сотрудники налоговой инспекции,

Я, Фамилия Имя Отчество, гражданин(ка) Российской Федерации, адрес проживания: указать адрес, паспортные данные: указать данные, зарегистрирован(а) в налоговой инспекции по месту жительства, постоянный адрес регистрации: указать адрес, приходя с заявлением в ваше уважаемое учреждение с обращением:

1. Предмет обращения

Прошу вас рассмотреть мою заявку о получении следующей услуги:

- уточнение информации по моей налоговой декларации;

- получение копии налогового уведомления;

- получение справки об отсутствии задолженности по налогам.

2. Обоснование обращения

Я обращаюсь с просьбой оказать мне помощь и предоставить необходимую информацию в соответствии с действующим законодательством Российской Федерации. Я имею право на получение указанных выше услуг согласно Налоговому кодексу РФ.

3. Приложения

К данному обращению прилагаются следующие документы:

- копия паспорта (1 стр. и прописка);

- копия налоговой декларации;

- другие необходимые документы (если есть).

4. Контактная информация

Для связи со мной, пожалуйста, использовать следующие контактные данные:

| Адрес: | указать адрес |

| Телефон: | указать номер телефона |

| E-mail: | указать e-mail |

С уважением,

Фамилия Имя Отчество

Заявление на распределение расходов по уплаченным процентам

Уважаемый руководитель/ФИО руководителя организации,

Прошу Вас рассмотреть и принять во внимание данное заявление на распределение расходов по уплаченным процентам, связанным с получением кредита. В соответствии с действующим законодательством, я обращаюсь с запросом о возможности использования процентов, уплаченных по кредиту, как расходы при расчете налоговых обязательств.

Детали кредита:

- Сумма кредита: [указать сумму]

- Процентная ставка: [указать процентную ставку]

- Срок кредита: [указать срок]

Я бы хотел(-а) подать заявление на включение расходов по уплате процентов по кредиту в списке учетных операций, при расчете налоговых обязательств. Такая практика является допустимой и предусмотрена налоговым законодательством.

Постановка на учет уплаченных процентов является важным фактором для уменьшения налоговой нагрузки на предпринимателей и микроорганизации. Учитывая экономический фактор дохода от кредита, включение процентов в расходы позволяет уменьшить базу для исчисления налога на прибыль и, соответственно, уменьшает сумму налоговых платежей.

Просьба рассмотреть мое заявление и принять во внимание возможность распределения расходов, связанных с уплатой процентов по кредиту. Я готов(-а) предоставить все необходимые документы и дополнительную информацию при необходимости.

С уважением,

[ФИО]

Работаем с бизнесом любого масштаба

Наша компания специализируется на предоставлении услуг по работе с бизнесом любого масштаба. Мы готовы помочь вам организовать и развивать свой бизнес, независимо от его размеров и отрасли деятельности.

Почему стоит выбрать нас?

- Опыт и профессионализм: наша команда состоит из высококвалифицированных специалистов, имеющих большой опыт работы с различными бизнесами.

- Индивидуальный подход: мы учитываем особенности каждого клиента и разрабатываем индивидуальные стратегии и решения, соответствующие их потребностям и целям.

- Комплексный подход: мы предлагаем широкий спектр услуг, позволяющих охватить все аспекты бизнеса — от юридической поддержки до разработки маркетинговых стратегий.

- Надежность и конфиденциальность: мы гарантируем полную конфиденциальность всех полученных от клиентов данных и операций.

Наши услуги

Мы предоставляем широкий спектр услуг, включающих:

- Юридическую поддержку: разработка договоров, соглашений и другой документации, консультации по вопросам правового регулирования бизнеса.

- Бухгалтерское обслуживание: ведение бухгалтерии, составление и сдача отчетности, налоговый учет.

- Финансовый анализ и планирование: разработка финансовых стратегий, анализ финансовых показателей, оптимизация бюджетирования.

- Маркетинговые исследования: анализ рынка, конкурентов и целевой аудитории, разработка маркетинговых стратегий.

- ИТ-консалтинг: разработка и внедрение информационных систем, обеспечение безопасности данных.

Кейс-студии

Примеры наших успешных проектов с бизнесами любого масштаба:

- Разработка и запуск маркетинговой кампании для небольшого стартапа, что привело к увеличению продаж на 30% за первый квартал.

- Оптимизация бухгалтерии и учета для среднего предприятия, что позволило снизить затраты на 20% и повысить эффективность работы.

- Консультации по юридическим вопросам для крупной компании, что помогло избежать юридических рисков и конфликтов.

Мы гордимся нашими клиентами и рады помочь вам достичь успеха в вашем бизнесе!

Что делать, если работник предъявил два уведомления

Как юристу компании, вам могут прийти два уведомления от работника, которые касаются одного и того же вопроса. Вот что нужно делать в такой ситуации.

1. Внимательно изучите содержание уведомлений

Первым делом необходимо внимательно прочитать оба уведомления, чтобы понять, чем они отличаются и какая информация представлена в каждом из них. Обратите внимание на дату, подпись, указание на приложенные документы и общий смысл сообщений.

2. Сравните уведомления и выясните причину дублирования

После того, как вы изучили оба уведомления и поняли их содержание, сравните их между собой. Попытайтесь выяснить, почему работник предъявил два уведомления по одному и тому же вопросу. Может быть, это случайность или есть какая-то объективная причина для такого дублирования?

Если работник не может объяснить, почему предъявлены два уведомления, обратитесь к нему с просьбой дать разъяснения.

3. Обратитесь к трудовому договору и внутренним положениям

Для выяснения дальнейшей судьбы двух уведомлений обратитесь к трудовому договору и внутренним положениям компании. Изучите, что предусмотрено в случае дублирования уведомлений. Возможно, требуется предоставить дополнительную информацию или провести внутреннее расследование.

4. Проконсультируйтесь с руководством компании или юристом

Если внутренние положения компании не дают ясного ответа на вопрос, как поступить в случае дублирования уведомлений, проконсультируйтесь с руководством компании или юристом. Они могут помочь вам принять обоснованное решение и дать рекомендации по дальнейшим действиям.

Важно помнить, что каждый случай дублирования уведомлений является уникальным, поэтому способ решения данной ситуации может зависеть от конкретных обстоятельств. Руководствуйтесь законодательством, трудовым договором и внутренними положениями компании при принятии решений.

Расходы, учитываемые в вычете

При подтверждении имущественного вычета по НДФЛ важно знать, какие расходы будут учтены и помогут снизить сумму налога. Расходы, учитываемые в вычете, включают следующие категории:

1. Расходы на приобретение и строительство жилья

Затраты на покупку или строительство жилья могут быть учтены в вычете по НДФЛ. В эту категорию входят:

- Стоимость квартиры или дома

- Затраты на строительство жилья

- Регистрационный сбор

- Нотариальные расходы

- Риэлторские услуги

2. Расходы на улучшение и ремонт жилья

Расходы на улучшение и ремонт уже имеющегося жилья также могут быть учтены в вычете. Сюда относятся затраты на:

- Отделку и ремонт помещения

- Замену окон и дверей

- Установку сантехники и систем отопления

- Покупку и установку котла или кондиционера

3. Расходы на образование

Если вы или ваши дети получают образование в учебном заведении, аккредитованном государством, вы можете включить расходы на обучение в вычете по НДФЛ. Это включает оплату:

- Школьных и университетских сборов

- Оплату курсов и тренингов

- Расходы на приобретение необходимой литературы

4. Медицинские расходы

Расходы, связанные с медицинскими услугами и лекарствами, также учитываются в вычете. Это включает:

- Оплату услуг врачей

- Покупку лекарств и медицинского оборудования

- Стоимость путевок в санаторий или на лечение

5. Проценты по ипотечному кредиту

Если у вас есть ипотечный кредит, вы можете включить в вычет проценты по его погашению. Это позволяет снизить сумму налога.

6. Другие расходы

Кроме вышеперечисленных категорий расходов, возможно учесть также и другие затраты, связанные с приобретением и улучшением имущества. Это могут быть:

- Расходы на покупку автомобиля

- Затраты на приобретение акций, облигаций или долей в уставных капиталах

- Расходы на приобретение ценных бумаг

Учтите, что сумма вычета по каждой категории имеет свои ограничения и требует предоставления необходимой документации для подтверждения расходов. В случае подачи заявления о подтверждении имущественного вычета по НДФЛ рекомендуется обратиться к специалистам для консультации и помощи в составлении заявления и сборе необходимых документов.

Когда встает вопрос о распределении вычета

При подаче заявления о подтверждении имущественного вычета по НДФЛ часто возникает вопрос о его распределении между супругами или другими лицами, имеющими право на вычет. В данной статье мы рассмотрим ситуации, в которых может возникнуть такая необходимость.

Супружеская пара

Если заявление подается супругами на общую сумму вычета, то они могут сами решить, как будет происходить распределение этой суммы между собой. Они могут согласиться на одинаковую долю каждому или на иную пропорцию, с учетом их соглашения.

Несовершеннолетние дети

В случае наличия несовершеннолетних детей, имеющих право на имущественный вычет, родители могут определить, какая часть вычета будет зачтена в налоговой декларации каждого из них. Обычно это происходит с учетом доли каждого родителя в общих доходах семьи.

Несколько лиц, имеющих право на вычет

При наличии нескольких лиц, имеющих право на имущественный вычет, каждый из них может подать отдельное заявление или заявление на общую сумму вычета. При подаче общего заявления они могут сами решить, как будет происходить распределение вычета между собой, определить долю каждого участника.

Соглашение о распределении вычета

Виды имущественных вычетов

1. Вычет на детей

Вычет на детей предоставляется родителям, у которых есть несовершеннолетние дети. Этот вид вычета позволяет снизить сумму подлежащего уплате налога на определенный процент от стоимости имущества, предназначенного для проживания детей.

Для получения этого вычета необходимо представить соответствующую справку о составе семьи и подтверждающие документы.

2. Вычет на материальную поддержку

Вычет на материальную поддержку предоставляется гражданам, попадающим в категорию иждивенцев. Это могут быть безработные или неработающие граждане, получающие материальную поддержку от семьи или родственников.

При наличии определенных условий, граждане могут получить вычет, снижающий размер налога на определенную сумму, которая является частью получаемой ими материальной поддержки.

3. Вычет на жилищные расходы

Вычет на жилищные расходы предоставляется гражданам, которые имеют расходы на приобретение или строительство жилья. Данный вид вычета позволяет снизить сумму подлежащего уплате налога на определенный процент от стоимости жилого помещения.

Для получения вычета на жилищные расходы необходимо предоставить документы, подтверждающие факт расходов на приобретение или строительство жилья, а также документы, удостоверяющие право собственности на это жилье.

4. Вычет на обучение

Вычет на обучение предоставляется гражданам, у которых имеются расходы на получение образования. Этот вид вычета позволяет снизить сумму налога на определенный процент от суммы, потраченной на обучение.

Для получения этого вычета необходимо представить документы, подтверждающие факт обучения и стоимость образовательных услуг.

5. Вычет на благотворительность

Вычет на благотворительность предоставляется гражданам, которые осуществляют благотворительные пожертвования на общественные нужды. Этот вид вычета позволяет снизить сумму налога на определенный процент от суммы пожертвования.

Для получения этого вычета необходимо представить документы, подтверждающие факт пожертвования и его цель.

Документы, дающие право на вычет

Получение вычета по НДФЛ возможно при наличии определенных документов, подтверждающих право на получение вычета. Разберем основные типы документов, которые дадут возможность получить имущественный вычет.

1. Договор купли-продажи

Один из основных документов, дающих право на имущественный вычет, это договор купли-продажи. В этом документе указываются все основные параметры сделки, такие как дата заключения, стоимость имущества, описание объекта и другие важные детали.

2. Акт приема-передачи

Акт приема-передачи – это документ, подтверждающий факт фактической передачи имущества от продавца к покупателю. В акте указываются данные об имуществе, его состояние, а также основные условия передачи.

3. Свидетельство о регистрации права собственности

Свидетельство о регистрации права собственности выступает важным документом для подтверждения наличия имущества и права на него. Данное свидетельство выдается в соответствующем органе и содержит информацию о владельце и объекте недвижимости.

4. Документы о стоимости приобретаемого имущества

Если речь идет о имуществе, приобретенном через юридическое лицо, необходимо предоставить документы о стоимости этого имущества. Это могут быть счета, договоры и другие документы, подтверждающие фактическую стоимость приобретенного имущества.

5. Документы о размере суммы, уплаченной за имущество

Для получения имущественного вычета также требуется предоставить документы, подтверждающие размер уплаченной суммы за имущество. Это может быть справка из банка об оплате, квитанция об оплате или договор с банком на предоставление кредита.

6. Подтверждение согласия супруги (супруга)

Если вы являетесь собственником имущества или владеете им в браке, для получения вычета необходимо предоставить подтверждение согласия второго супруга на получение вычета. Это может быть доверенность или согласие в письменной форме.

7. Документы о снижении налоговой базы

Дополнительно могут потребоваться документы, подтверждающие право на снижение налоговой базы. К таким документам относятся справки о наличии иждивенцев, документы о получении дарения, документы о получении страхового возмещения и другие.

- Договор купли-продажи

- Акт приема-передачи

- Свидетельство о регистрации права собственности

- Документы о стоимости приобретаемого имущества

- Документы о размере суммы, уплаченной за имущество

- Подтверждение согласия супруги (супруга)

- Документы о снижении налоговой базы

Образец заявления о распределении расходов между супругами

Уважаемый судья!

Я, [ФИО], муж/[ФИО], жена, зарегистрированные супруги, проживающие по адресу [адрес], обращаюсь к Вам с заявлением о распределении расходов между нами. В соответствии с законодательством, супруги несут совместную ответственность за обеспечение материальных нужд семьи.

Исходная информация

Согласно нашим договоренностям, мы делаем следующий расчет совместных расходов на текущий месяц:

| № | Статья расходов | Сумма расходов (руб.) |

|---|---|---|

| 1 | Аренда жилья | 25 000 |

| 2 | Коммунальные платежи | 7 000 |

| 3 | Питание | 15 000 |

| 4 | Транспортные расходы | 4 000 |

Неравномерное распределение расходов

Однако, в настоящее время я несу более значительную часть расходов, поскольку мой доход превышает доход моего супруга. Соответственно, просим Вас установить следующую пропорцию распределения расходов между нами:

- Я, [ФИО], буду нести 70% общих расходов;

- Мой супруг/[ФИО], будет нести 30% общих расходов.

Такое распределение отразит актуальное финансовое положение нашей семьи и будет справедливым для обоих супругов.

Прошение к суду

На основании изложенного выше, мы просим Вас удовлетворить наше заявление и установить распределение расходов между нами в соответствии с предложенной пропорцией.

С уважением,

[Ваши ФИО]

Нужно ли корректировать отчетность

Однако, не всегда необходимо проводить корректировку отчетности. В некоторых случаях, ошибки могут быть незначительными и не влиять на результаты деятельности. В таких ситуациях, можно просто отразить исправления в следующем отчетном периоде, чтобы избежать лишней бюрократии и затрат времени.

Когда нужно корректировать отчетность:

- Обнаружены существенные ошибки, которые влияют на итоги деятельности или финансовое состояние.

- Отчетность уже передана в налоговые органы или другие заинтересованные стороны.

- Совершены заблуждения или умышленные искажения в отчетности.

- Выявлены ошибки в расчетах налоговых обязательств и их уплате.

Процедура корректировки отчетности:

- Определение ошибок и их влияния на результаты.

- Разработка плана корректировки и учетных записей.

- Внесение исправлений в отчетность.

- Подготовка и представление скорректированной отчетности в соответствующие органы.

- Информирование всех заинтересованных сторон о произведенных изменениях.

Последствия некорректной отчетности:

Незаконность: Некорректная или недостоверная отчетность может являться нарушением законодательства и приводить к юридическим последствиям, включая штрафы и уголовную ответственность.

Утрата доверия: Некорректная отчетность может подорвать доверие партнеров, инвесторов и клиентов, ведя к потере бизнеса и репутации.

Финансовые потери: Ошибки и искажения в отчетности могут привести к неправильным решениям и упущенным возможностям, что может повлечь за собой финансовые потери.

Всегда следует стремиться к точности и достоверности отчетности, чтобы избегать неприятных последствий. Если вы обнаружили существенные ошибки или неточности, рекомендуется провести корректировку отчетности в соответствии с установленными процедурами и сроками.