Процесс покупки квартиры, особенно при использовании ипотеки, приносит с собой определенные риски для покупателя. В то время как ипотечное кредитование дает возможность осуществить многим доступную мечту о собственном жилье, необходимо быть осведомленным о потенциальных проблемах, связанных с такой операцией. Недостаточное знание и понимание рисков может привести к непредвиденным условиям и финансовым трудностям в будущем, поэтому важно внимательно и осторожно подходить к приобретению квартиры в ипотеку.

Игра в рулетку: риски и возможности

Риски игры в рулетку

1. Вероятность проигрыша

Как и в любой азартной игре, существует вероятность проигрыша. В рулетке шансы на выигрыш и проигрыш зависят от выбора типа ставок. Например, ставка на конкретное число имеет низкую вероятность выигрыша, но выигрыш может быть значительным. Ставка на красное или черное имеет более высокую вероятность выигрыша, но выигрыш будет небольшим.

2. Финансовые потери

Игра в рулетку может привести к финансовым потерям. Важно установить бюджет и придерживаться его, чтобы избежать крупных убытков. Не рекомендуется играть деньгами, которые вы не можете позволить себе потерять.

3. Влияние эмоций

Игра в рулетку может вызывать эмоциональные реакции, такие как радость от выигрыша или разочарование от проигрыша. Возможно, вы будете склонны рисковать больше, если вы в состоянии эмоционального возбуждения. Это может привести к необдуманным решениям и еще большим потерям.

Возможности игры в рулетку

1. Возможность выигрыша

Несмотря на риски, игра в рулетку также предоставляет возможность выигрыша. С помощью удачи и правильной стратегии, вы можете выиграть значительную сумму денег.

2. Развлечение и азарт

Игра в рулетку может быть увлекательным способом провести время и испытать азарт. Многим людям нравится ощущение, когда шарик попадает на их число или ставку и они выигрывают.

3. Улучшение аналитических способностей

Игра в рулетку требует аналитических навыков и умения принимать решения на основе вероятностей. Играть в рулетку может помочь улучшить эти навыки и способности.

Итак, игра в рулетку может быть увлекательным развлечением, но необходимо иметь в виду все риски и возможности, связанные с этим видом игры. Важно играть ответственно и умело управлять своими финансами.

Как купить квартиру от банка, если ее продает заемщик

Покупка квартиры от банка, которую продает заемщик, может быть выгодной сделкой, но необходимо учитывать риски и принять все необходимые меры предосторожности. В данной статье мы рассмотрим, как правильно осуществить такую покупку и избежать возможных проблем.

1. Изучите детали ипотеки

Перед тем как приступить к покупке квартиры, которая находится в ипотеке, необходимо изучить детали самого кредита. Обратите внимание на срок и размер задолженности заемщика, условия досрочного погашения и возможные штрафы. Это поможет вам понять, насколько стабильны финансовые обязательства заемщика и возможность его регулярных выплат.

2. Проверьте юридическую чистоту квартиры

Прежде чем купить квартиру, необходимо провести тщательную проверку юридической чистоты объекта недвижимости. Удостоверьтесь, что квартира не имеет проблем с правами собственности, залогами или другими юридическими обременениями. Также важно проверить наличие задолженностей перед коммунальными службами и органами власти.

3. Оцените рыночную стоимость квартиры

Для того чтобы понять, является ли предлагаемая цена квартиры отличной от рыночной, рекомендуется провести оценку недвижимости вместе с профессиональным оценщиком. Это поможет вам установить реальную стоимость квартиры и убедиться, что предлагаемая цена соответствует рыночной ситуации.

4. Составьте договор купли-продажи

5. Заключите сделку в присутствии нотариуса

Для обеспечения юридической гарантии сделки рекомендуется заключить договор купли-продажи в присутствии нотариуса. Нотариус подтвердит подписи сторон и удостоверит сделку. Это поможет исключить возможные проблемы с правами собственности после покупки квартиры.

6. Завершите процедуру регистрации собственности

После заключения сделки необходимо завершить процедуру регистрации собственности на квартиру. Обратитесь в Росреестр с необходимыми документами и заполните все требуемые формы. После этого квартира станет официально вашей собственностью.

Покупка квартиры от банка, которую продает заемщик, может быть выгодной сделкой, но требует определенных мер предосторожности. Изучив детали ипотеки, проверив юридическую чистоту квартиры, оценив ее рыночную стоимость, заключив договор купли-продажи в присутствии нотариуса и завершив процедуру регистрации собственности, вы сможете успешно купить квартиру от банка и стать ее законным владельцем.

Нюансы покупки в ипотеку из-под залога другого банка

Покупка квартиры, которая находится в ипотеке и заложена в другом банке, может иметь свои особенности и риски для покупателя. Важно учесть следующие нюансы:

1. Погашение задолженности по ипотеке

Перед покупкой квартиры, заложенной в другом банке, необходимо убедиться, что продавец погасит все задолженности по ипотеке. Иначе, при совершении сделки, рискуете наследовать долги перед банком и остаться с проблемой ипотечного кредита.

2. Документы и разрешения

Важно проверить юридическую чистоту квартиры и наличие всех необходимых документов и разрешений на ее продажу. При наличии штрафов, арестов или проблем с оформлением документов, сделка может быть отменена или затянуться во времени.

3. Ипотека в другом банке

Сделка по покупке квартиры в ипотеку из-под залога другого банка может осложниться из-за несоответствия требованиям нового кредитора. Возможны отказы, потеря времени на оформление документов и необходимость подбора новой ипотечной программы.

4. Ипотечные ставки и условия кредитования

При покупке квартиры в ипотеку из-под залога другого банка, возможно изменение ипотечных ставок и условий кредитования. Необходимо оценить новые условия и сравнить их с предыдущими, чтобы принять взвешенное решение.

5. Переоформление ипотеки

Переоформление ипотеки, связанной с квартирой из-под залога другого банка, может потребовать времени и дополнительных расходов. Необходимо учесть эти моменты при планировании покупки.

Все эти нюансы должны быть учтены и рассмотрены с юристом и банком перед покупкой квартиры в ипотеку из-под залога другого банка. Это позволит избежать проблем и рисков в процессе сделки.

Если покупка залоговой квартиры происходит в ипотеку

Покупка квартиры, находящейся в ипотеке, может быть рисковой сделкой для покупателя. Важно учесть несколько факторов, чтобы защитить свои интересы и избежать непредвиденных проблем.

Вот несколько важных вещей, которые стоит знать при покупке залоговой квартиры в ипотеку:

1. Проверка юридической чистоты квартиры

Перед приобретением залоговой квартиры в ипотеку необходимо тщательно проверить ее юридическую чистоту. Проверьте наличие права собственности у залогодателя и возможные обременения квартиры, такие как залоги или аресты. Обратитесь к специалисту помощи в правовых вопросах, чтобы убедиться, что квартира не имеет правовых проблем.

2. Расчет стоимости квартиры

Оцените стоимость квартиры, чтобы убедиться, что цена покупки соответствует рыночной стоимости. Учтите необходимость ремонта, если квартира требует вложений. Сравните цены похожих квартир в этом районе и обратитесь к профессиональному оценщику недвижимости для получения объективной оценки стоимости квартиры.

3. Состояние ипотечного договора

При покупке залоговой квартиры важно изучить условия ипотечного договора, так как покупатель наследует ипотечный долг и обязательства залогодателя. Убедитесь, что в договоре нет скрытых условий, которые могут создать трудности в будущем.

4. Сроки и условия выплаты ипотеки

Изучите условия выплаты ипотеки, такие как процентная ставка, срок кредита и размер ежемесячных платежей. Убедитесь, что вы можете себе позволить выплатить ипотеку в срок, чтобы избежать возможной потери прав на квартиру.

5. Контакт с банком-кредитором

Свяжитесь с банком-кредитором, который выступает в роли залогодержателя, чтобы уточнить все детали и проконсультироваться по процессу покупки залоговой квартиры. Это поможет вам получить дополнительную информацию о состоянии ипотеки и условиях сделки.

6. Чистка недвижимости от проблем залогодателя

Приобретение залоговой квартиры может быть шансом очистить ее от проблем залогодателя. Возможно, что залогодатель не в состоянии выплачивать кредит, и банк готов предложить вам выгодные условия выкупа квартиры.

Покупка залоговой квартиры в ипотеку может быть выгодной сделкой, но требует тщательного анализа и рассмотрения всех возможных рисков. Проведите все необходимые проверки и проконсультируйтесь с юристом или специалистом по недвижимости, чтобы защитить свои интересы и сделать осознанный выбор.

Почему продается квартира, находящаяся в ипотеке?

1. Финансовые трудности

Одной из основных причин продажи квартиры, которая находится в ипотеке, являются финансовые трудности. Некоторые владельцы сталкиваются с необходимостью платить высокие проценты по ипотечному кредиту или не могут справиться с выплатами в связи с изменением финансовой ситуации, например, потерей работы или ростом расходов.

В таких ситуациях продажа квартиры может быть решением для владельца, чтобы избежать дальнейших финансовых затруднений и негативных последствий, таких как просрочки и проблемы с кредитной историей.

2. Изменение жизненных обстоятельств

Другая причина продажи квартиры в ипотеке – изменение жизненных обстоятельств владельца. Это может быть связано с переездом, изменением работы или семейными обстоятельствами, такими как рождение ребенка или развод.

В таких случаях, владелец может решить продать квартиру находящуюся в ипотеке, чтобы адаптироваться к новым условиям и более удобно соблюдать новый режим жизни.

3. Необходимость смены жилья

Владельцы квартиры в ипотеке могут встретиться с ситуацией, когда им становится необходима другая недвижимость, например, более просторная квартира или дом. В таких случаях, продажа квартиры в ипотеке позволяет осуществить желаемую покупку и сменить жилье в соответствии с новыми потребностями.

4. Ипотечные программы и условия

Некоторые ипотечные программы могут предусматривать определенные ограничения или требования по срокам. Например, программа может предусматривать запрет на продажу квартиры в течение определенного периода времени после покупки. В таких случаях, владельцы квартиры в ипотеке могут решить продать ее после истечения заданного срока, чтобы получить свободу распоряжения своим жильем.

5. Инвестиционные цели

Некоторые владельцы приобретают квартиру в ипотеку с целью инвестирования или получения дополнительного дохода. Однако, с течением времени, цели и приоритеты могут измениться. Например, владелец может решить сосредоточиться на других финансовых инструментах или инвестиционных возможностях. В таких случаях, продажа квартиры в ипотеке позволяет освободить средства для реализации новых инвестиций и целей.

Продажа квартир от банка: как реализуют залоговые объекты

Продажа квартир, находящихся в ипотеке банка, представляет собой особый процесс, который требует тщательного юридического и финансового анализа. Залоговые объекты продаются банками с целью возврата задолженности по кредитам, не погашенным заёмщиками. В таких сделках есть риски для покупателя, о которых важно знать перед совершением покупки.

Процесс реализации залоговых объектов

Процесс продажи квартир от банка состоит из нескольких этапов:

- Оценка залога: перед продажей банк проводит оценку стоимости квартиры для определения минимальной цены продажи.

- Аукцион: банк проводит аукцион, на котором участникам предлагается приобрести интересующую их квартиру по начальной цене.

- Публичное предложение: в случае, если на аукционе квартира не была продана, банк делает публичное предложение о продаже.

- Предложение покупателю: если квартира заинтересовала покупателя, банк передает ему предложение о покупке и требует предоставить необходимые документы.

- Согласование сделки: при наличии всех необходимых документов банк проводит согласование сделки и подписывает договор продажи с покупателем.

Риски для покупателя

Покупка квартиры от банка имеет свои риски, о которых необходимо помнить:

- Состояние квартиры: перед покупкой необходимо тщательно осмотреть квартиру и оценить ее состояние, так как банк не несет ответственность за любые дефекты или проблемы, связанные с жильем.

- Отсутствие информации: банк не всегда предоставляет полную информацию о квартире, поэтому покупателю следует самостоятельно исследовать и проверить все документы и данные, связанные с объектом.

- Ограничения и обременения: квартира может быть обременена различными правами третьих лиц, например, арестом или залогом. Покупатель должен проверить наличие таких ограничений.

- Ответственность продавца: при покупке от банка покупатель не может быть уверен в честности и надежности продавца, поэтому важно проверить историю и репутацию банка.

Покупка квартир от банка является специфическим процессом, который требует внимательного подхода и оценки рисков. Покупателю необходимо провести юридический анализ и оценку квартиры, а также проверить информацию о продавце. Только внимательное и ответственное отношение поможет избежать возможных проблем в будущем.

Риски покупки квартир на аукционе

При покупке квартиры на аукционе есть определенные риски, с которыми покупатель должен быть ознакомлен перед принятием решения о такой сделке. Рассмотрим основные риски:

1. Конкуренция и цена

На аукционе могут присутствовать другие заинтересованные покупатели, что может привести к поднятию цены лота. Иногда конкуренция может быть очень высокой, что приводит к тому, что стоимость квартиры на аукционе может достигать своей рыночной стоимости. Это может привести к тому, что покупатель не получит ожидаемой выгоды от покупки на аукционе.

2. Состояние и качество недвижимости

Покупатель не всегда имеет возможность осмотреть квартиру до ее приобретения на аукционе. Таким образом, он не может с уверенностью знать о состоянии и качестве недвижимости, которую он покупает. Это может быть особенно проблематично, если квартира требует значительных вложений в ремонт или реконструкцию.

3. Юридические проблемы

При покупке квартиры на аукционе, покупатель должен быть осторожен в отношении юридических аспектов сделки. Возможны случаи, когда продавец не имеет полного права на продажу квартиры или есть какие-либо юридические проблемы, связанные с недвижимостью. Покупатель должен обязательно провести тщательную проверку документов и юридической чистоты квартиры перед покупкой на аукционе.

4. Скрытые долги и обременения

При покупке квартиры на аукционе покупатель должен быть осторожным и убедиться, что квартира не имеет скрытых долгов или обременений. Владелец квартиры может быть должником перед кредиторами или иметь другие финансовые обязательства. Если покупатель не учтет такую информацию, он может столкнуться с проблемами в будущем.

5. Отсутствие гарантий

Покупатель квартиры на аукционе не имеет гарантий от продавца. В отличие от сделки с недвижимостью, где покупатель может рассчитывать на юридическую и финансовую защиту, при покупке на аукционе покупатель обычно не получает никаких гарантий или обязательств от продавца.

Все вышеперечисленные риски связаны с тем, что покупатель не всегда имеет возможность получить полную информацию о квартире, юридической и финансовой истории продавца. Поэтому перед принятием решения о покупке квартиры на аукционе необходимо провести тщательное исследование и консультироваться с юристом, чтобы минимизировать риски и принять обоснованное решение.

Как продавец гасит долг перед банком

При покупке квартиры, которая находится в ипотеке, важно знать, как продавец будет гасить свой долг перед банком. В этой статье рассмотрим несколько способов, которыми продавец может погасить ипотеку и заверить покупателя в безопасности сделки.

1. Полное досрочное погашение ипотеки

Один из самых надежных способов – это полное досрочное погашение ипотеки перед продажей квартиры. В этом случае продавец должен будет выплатить все оставшиеся суммы по ипотечному кредиту перед передачей квартиры новому владельцу.

Преимущества:

- Владелец квартиры будет полностью освобожден от долга;

- Покупатель получит квартиру без каких-либо отягощений.

Недостатки:

- Продавец может столкнуться с финансовыми трудностями при погашении долга;

- Возможны задержки в сделке из-за необходимости проведения всех необходимых процедур погашения ипотеки.

2. Частичное погашение ипотеки с продолжением кредитного договора

Другим способом является частичное погашение ипотеки с одновременным продолжением кредитного договора на оставшуюся сумму. В этом случае продавец будет погашать часть долга, а новый владелец квартиры будет взять на себя оставшуюся сумму кредита.

Преимущества:

- Продавец может избежать финансовых трудностей при погашении долга;

- Сделка может быть проведена быстрее, так как не требуется полное погашение ипотеки.

Недостатки:

- Покупатель должен быть готов взять на себя оставшуюся сумму кредита;

- Продавец не будет полностью освобожден от долга, а будет продолжать выплачивать оставшуюся сумму по ипотеке.

3. Передача ипотеки на покупателя

Также существует возможность передачи ипотеки на покупателя. В этом случае покупатель становится должником перед банком и продолжает выплачивать ипотечный кредит, начиная с момента сделки.

Преимущества:

- Продавец освобождается от долга и не несет ответственности за погашение ипотеки;

- Покупатель может получить квартиру без необходимости брать новый кредит.

Недостатки:

- Покупатель должен быть готов взять на себя оставшуюся сумму кредита;

- Банк может потребовать дополнительные документы и согласования для совершения передачи ипотеки.

В итоге, приобретая квартиру, которая находится в ипотеке, покупатель должен обратить внимание на способ погашения долга продавцом. Важно выбрать надежный способ, который будет соответствовать интересам и обеспечит безопасность сделки.

Покупка залоговой недвижимости на торгах

Приобретение недвижимости, которая находится в залоге, на торгах может быть выгодным и интересным вариантом для покупателей. Однако, такая сделка несет определенные риски, с которыми необходимо ознакомиться перед принятием окончательного решения.

Преимущества покупки залоговой недвижимости на торгах:

- Низкая цена: недвижимость на торгах обычно продается по цене ниже рыночной стоимости.

- Быстрое получение собственности: в случае успешной покупки на торгах, покупатель может быстро получить право собственности на недвижимое имущество.

- Разнообразие вариантов: на рынке торгов недвижимостью обычно представлены разнообразные объекты, что дает возможность выбрать наиболее подходящий вариант.

Риски, связанные с покупкой залоговой недвижимости на торгах:

Прежде чем приступить к покупке, необходимо учесть следующие риски:

- Скрытые долги и обременения: есть вероятность того, что на недвижимости могут быть задолженности или обременения, которые покупатель не знает. Покупка залоговой недвижимости осуществляется на свой риск, и покупатель должен быть готов к возможным юридическим проблемам в будущем.

- Состояние объекта недвижимости: недвижимость на торгах продается в том состоянии, в котором она находится. Возможно, объект нуждается в капитальном ремонте или содержит скрытые дефекты, что может повлечь дополнительные затраты на его восстановление или ремонт.

- Ограничения использования: приобретение залоговой недвижимости может иметь ограничения по использованию. Например, недвижимость может быть ограничена в праве на сдачу в аренду или требовать согласования с кредитором по внесению изменений в объекте.

Шаги, которые следует предпринять при покупке залоговой недвижимости на торгах:

- Изучение информации: перед участием в торгах, следует подробно изучить информацию о недвижимости, предоставленную аукционным домом или банком. Это может включать описание объекта, техническую документацию, финансовую информацию и пр.

- Обследование объекта: осмотрите объект недвижимости лично или при помощи эксперта, чтобы оценить его состояние и выявить возможные проблемы.

- Правовая проверка: обратитесь к юристу, специализирующемуся на недвижимости, для выполнения проверки юридической чистоты объекта и выявления возможных ограничений или задолженностей.

- Финансовое планирование: учтите все возможные затраты, связанные с покупкой и поддержкой недвижимости, кроме стоимости покупки.

- Участие в торгах: приложите все усилия, чтобы выиграть торги и приобрести желаемый объект недвижимости.

- Оформление сделки: после успешного завершения торгов, заключите договор купли-продажи с продавцом и обратитесь в органы регистрации для оформления права собственности на недвижимость.

Приобретение залоговой недвижимости на торгах — это серьезный шаг, требующий внимательного изучения и подготовки. Соблюдение всех необходимых шагов и бережное отношение к процессу поможет предотвратить негативные последствия и точно учесть все риски и особенности сделки.

Продажа квартиры финансовой организацией

Разрешение продажи. Для того чтобы финансовая организация могла продать квартиру, должно быть получено разрешение суда. Это связано с тем, что недвижимость находится в залоге, и должник владеет правами на неё. Поэтому, перед покупкой квартиры, необходимо убедиться в наличии разрешения на продажу. Это позволит избежать возможных проблем в будущем.

Риски покупателя:

- Необходимость проверки юридической чистоты квартиры.

- Потенциальная задолженность налогов и коммунальных платежей.

- Необходимость определения рыночной стоимости недвижимости.

- Возможные технические проблемы с квартирой, о которых может не быть информации.

Преимущества покупки квартиры финансовой организацией:

- Расширенный выбор недвижимости. Финансовые организации имеют большой объем имущества в залоге, что дает покупателю больше возможностей выбора.

- Возможность договориться о цене. Финансовые организации обычно готовы идти на уступки в цене, чтобы продать недвижимость как можно быстрее.

- Прозрачность процесса. Покупка квартиры финансовой организацией проходит через официальные юридические процедуры, что обеспечивает прозрачность и защиту прав покупателя.

| Моменты | Что нужно учитывать |

|---|---|

| Юридическая проверка | Проверить наличие разрешения на продажу и юридическую чистоту квартиры. |

| Оценка стоимости | Определить рыночную стоимость недвижимости и сравнить с предлагаемой ценой. |

| Техническое состояние | Проверить техническое состояние квартиры и возможные проблемы. |

Покупка квартиры финансовой организацией может быть выгодным вариантом, предоставляющим широкие возможности выбора и дополнительные гарантии. Однако, необходимо быть осторожным и внимательным при осуществлении данной покупки, чтобы избежать возможных рисков, связанных с юридической и технической стороной сделки.

Особенности покупки залоговой квартиры: самое главное

1. Проверка юридической чистоты квартиры

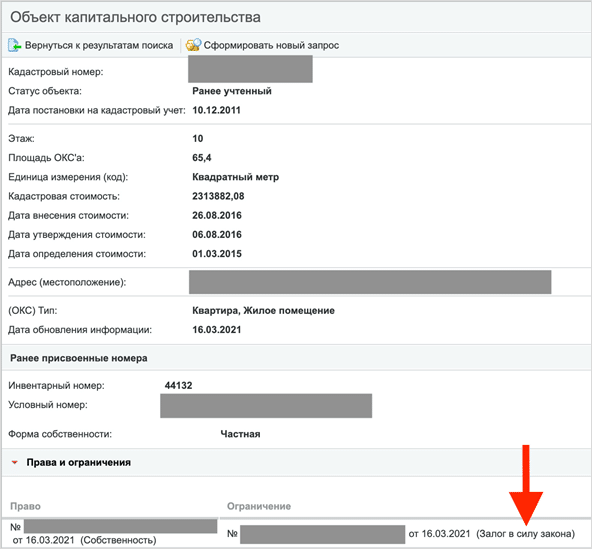

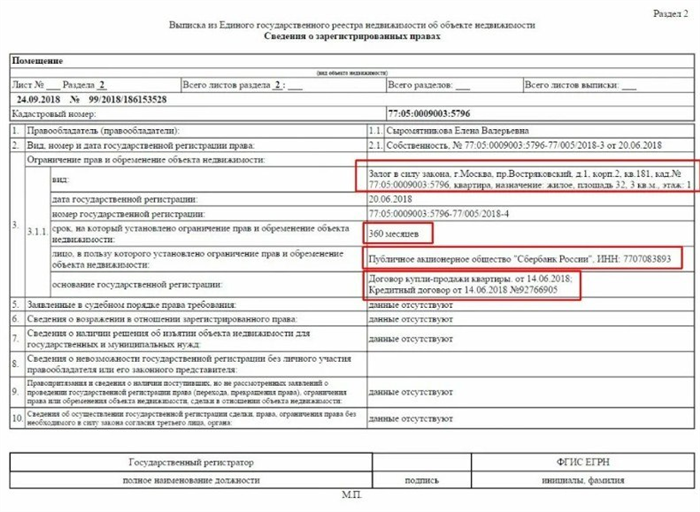

Самое главное — это проверить юридическую чистоту квартиры перед совершением покупки. Залоговая квартира может иметь различные правовые ограничения, такие как арест, иски или залог. Покупатель должен обязательно запросить выписку из Единого государственного реестра недвижимости и проверить все документы, связанные с квартирой.

2. Процедура погашения задолженности

Еще одной важной деталью является процедура погашения задолженности по ипотеке. Покупатель должен узнать, какие действия требуются для полного погашения долга перед банком. Необходимо ознакомиться с условиями договора и уточнить, как определить сумму остатка задолженности.

3. Права и обязанности покупателя

Важно знать свои права и обязанности при покупке залоговой квартиры. Покупатель должен быть готов к тому, что он может столкнуться с рядом ограничений и требований со стороны банка или кредитора. Также важно учесть, что приобретение залоговой квартиры может быть связано с риском изменения условий ипотеки или возможного возврата квартиры банку в случае нарушения договора.

4. Стоимость ипотечной квартиры

Необходимо учесть стоимость залоговой квартиры при покупке. Обычно такие квартиры продаются по сниженной цене, чтобы покрыть долг перед банком. Покупатель должен оценить рыночную стоимость и учесть возможные риски и затраты на восстановление квартиры при необходимости.

5. Наличие дополнительных расходов

Покупка залоговой квартиры также может быть связана с дополнительными расходами. Покупатель должен учесть комиссии по сделке, расходы на переоформление документов и возможные судебные издержки, связанные с решением юридических проблем.

- Необходимо проверить юридическую чистоту квартиры перед покупкой.

- Узнать процедуру погашения задолженности по ипотеке.

- Знать свои права и обязанности как покупателя залоговой квартиры.

- Учесть стоимость квартиры и возможные риски.

- Учесть дополнительные расходы, связанные с покупкой залоговой квартиры.

| Пункт | Описание |

|---|---|

| 1 | Проверка юридической чистоты |

| 2 | Процедура погашения задолженности |

| 3 | Права и обязанности покупателя |

| 4 | Стоимость ипотечной квартиры |

| 5 | Наличие дополнительных расходов |

Покупка залоговой квартиры требует осознанного подхода и тщательного анализа всех рисков. Обращение к опытному юристу или специалисту в сфере недвижимости может помочь минимизировать возможные проблемы и обеспечить успешную сделку.

Почему продают залоговую недвижимость

1. Возврат задолженности

Одной из главных причин продажи залоговой недвижимости является неспособность заемщика вернуть задолженность по кредиту. Банки и другие финансовые учреждения предоставляют заемщикам кредиты под залог недвижимости, и если заемщик не в состоянии выплатить задолженность, кредиторы вынуждены приступить к продаже имущества для покрытия своих убытков.

2. Погашение задолженности досрочно

Некоторые заемщики пытаются избежать возможных проблем и рисков, связанных с задолженностью, путем досрочного погашения кредита. При погашении задолженности полностью или частично, залоговая недвижимость может быть продана для закрытия кредита. Это может быть выгодной стратегией для заемщика, поскольку он избегает негативных последствий, связанных с долгами и проблемами с кредиторами.

3. Инвестиционная стратегия

Некоторые инвесторы активно приобретают заложенное имущество с целью получения прибыли. Они могут приобрести недвижимость по цене ниже рыночной стоимости, а затем перепродать ее с прибылью. Это может быть выгодно для инвестора, особенно если он имеет навыки в оценке рыночной стоимости недвижимости и обширные знания о рынке.

4. Цена недвижимости возросла

Если стоимость недвижимости значительно возросла с момента ее приобретения и власти проводят программу недвижимости с участием залогового имущества, владелец может решить продать заложенную недвижимость, чтобы получить дополнительные средства. Это может быть разумным решением, особенно если владелец не намерен использовать недвижимость для жилья или получения дохода.

Продажа залоговой недвижимости может быть выгодной для кредиторов, заемщиков и инвесторов в разных ситуациях. Однако, перед покупкой заложенного имущества, покупатель должен тщательно изучить все юридические аспекты сделки, обратиться к опытному юристу и учесть все риски, связанные с таким видом сделки.

Будет ли расти доля продаваемого жилья с обременением?

Риск №1: Проблемы с ипотечным банком

В случае, если продаваемая квартира имеет ипотеку, покупателю необходимо быть готовым к возможным проблемам с ипотечным банком. В случае, если покупатель не выплачивает ипотечный кредит, банк может начать процесс по взысканию долга и предъявить требования к квартире. Это может затруднить продажу жилья и уменьшить его стоимость.

Риск №2: Повышенные требования к покупателю

При покупке квартиры с обременением возможно повышение требований к покупателю. Банк может запросить дополнительные документы и информацию о покупателе, его доходах и финансовом положении. Это может затянуть процесс покупки и создать дополнительные неудобства для покупателя.

Риск №3: Увеличение стоимости жилья

Продажа квартиры с ипотекой может повлиять на стоимость жилья. Ипотека является долгосрочным обязательством, и в случае невыплаты кредита, банк может начать процесс по взысканию долга через суд. Это может привести к увеличению стоимости жилья, так как продавец может столкнуться с дополнительными расходами на юридическую помощь.

Риск №4: Ограничение свободы действий с недвижимостью

Покупка квартиры с ипотекой ограничивает свободу действий с недвижимостью. Покупатель может столкнуться с ограничениями в использовании и перепродаже квартиры. Большая часть прав владения может оставаться у банка до полной выплаты кредита, что может создать определенные неудобства.

Риск №5: Проблемы с перепродажей жилья

Перепродажа квартиры с ипотекой может быть сложной задачей. В случае продажи квартиры с обременением, продавец должен быть готов к дополнительным требованиям и условиям со стороны банка. Это может создать сложности и затянуть процесс продажи жилья.

Как купить квартиру, обремененную залогом

Покупка квартиры, которая находится в ипотеке, представляет определенные риски для покупателя. Однако, при соблюдении определенных правил и процедур, можно минимизировать эти риски и успешно приобрести жилье. В данной статье мы рассмотрим, как правильно купить такую квартиру.

Вот несколько важных шагов и советов, которые помогут вам при покупке квартиры, обремененной залогом:

1. Изучение документации и правовой статус квартиры

Перед совершением сделки необходимо внимательно изучить все документы, связанные с квартирой. Убедитесь, что продавец имеет право продавать недвижимость и что залоговое обязательство не нарушает ваши интересы как покупателя.

2. Проверка долга и его своевременного погашения

Важно уточнить, имеется ли задолженность по ипотеке и на какой стадии находится процесс ее погашения. Проверьте, что продавец своевременно выполняет все свои обязательства по кредиту.

3. Взаимодействие с банком-кредитором

Свяжитесь с банком, предоставившим ипотеку на квартиру, и узнайте, какие условия и ограничения связаны с продажей обремененной квартиры. Обратитесь в банк с просьбой о возможности перенести ипотеку на себя или оформить новую ипотеку на уже приобретенное жилье.

4. Сделка через нотариуса

Не забывайте о заключении договора купли-продажи и о его регистрации через нотариуса. Такая процедура обеспечивает юридическую защиту вашей сделки.

5. Последствия ипотеки для покупателя

Обратите внимание на связанные с ипотекой риски и обязательства. Учтите возможность повышения ставок по ипотеке, налоговые последствия и возможное воздействие на вашу кредитную историю.

Купить квартиру, о которой заявлено, что она находится в ипотеке, возможно, но требует ответственного подхода и внимательной проверки всех документов и условий сделки. Соблюдение данных мер позволит вам избежать неприятных ситуаций и успешно приобрести желаемое жилье.

Есть ли риск при покупке залоговой квартиры

При покупке залоговой квартиры в ипотеке, покупатель может столкнуться с рядом рисков и сложностей. Ниже перечислены основные факторы, которые могут повлиять на процесс покупки и обладание такой квартирой:

1. Ситуация с кредитором

Статус залоговой квартиры непосредственно зависит от действий или недействий кредитора. Если кредитор не выполняет свои обязательства или не предоставляет необходимую документацию, покупатель может столкнуться с задержками или отказом в сделке.

2. Информация о квартире

При покупке залоговой квартиры необходимо тщательно изучить всю доступную информацию о квартире, чтобы убедиться в ее юридической чистоте. Возможны случаи, когда кредитор может заложить недвижимость, имеющую правовые проблемы, что может создать риск для покупателя.

3. Возможные ограничения

Залоговая квартира может подвергаться определенным ограничениям, таким как запрет на сдачу в аренду или продажу без согласия кредитора. Покупатель должен быть внимательным и узнать все ограничения, которые могут повлиять на его планы использования или продажи квартиры.

4. Формальности и дополнительные расходы

При покупке залоговой квартиры могут возникнуть дополнительные платежи и формальности, связанные с ипотекой. Покупатель должен быть готов к таким дополнительным расходам и обязательствам, чтобы избежать неожиданных сложностей.

5. Время и усилия

Покупка залоговой квартиры может требовать больше времени и усилий, поскольку покупатель должен быть готов к сопровождению сделки и взаимодействию с кредитором. Важно оценить свои возможности и ресурсы, чтобы успешно завершить покупку.

В целом, покупка залоговой квартиры в ипотеке несет определенные риски и сложности, которые нужно учитывать. Важно быть внимательным, проанализировать ситуацию и обратиться за профессиональной помощью юриста или консультанта, чтобы минимизировать риски и защитить свои интересы.

Как происходит сделка по покупке залоговой квартиры

Покупка залоговой квартиры, которая находится в ипотеке, может быть выгодным решением для многих покупателей. Однако, перед тем как приступить к сделке, необходимо тщательно изучить все правовые и финансовые аспекты, чтобы избежать рисков. Ниже представлено пошаговое описание того, как происходит процесс покупки залоговой квартиры.

1. Поиск залоговой квартиры

Первый шаг в процессе покупки залоговой квартиры — поиск подходящего объекта недвижимости. Важно убедиться, что квартира подлежит продаже и право собственности на нее является законным.

2. Проверка ипотечных обязательств

Покупатель должен тщательно изучить ипотечные обязательства, связанные с залоговой квартирой. Необходимо убедиться, что все платежи по ипотеке были своевременно произведены и что текущий владелец квартиры не имеет задолженностей перед банком.

3. Согласование условий с банком

Для покупки залоговой квартиры, необходимо согласовать условия с банком, у которого она находится в ипотеке. Покупатель должен подписать соответствующие документы и выполнить все требования банка.

4. Подготовка документов

Покупатель должен собрать все необходимые документы для оформления сделки. Включая, например, паспорт, свидетельство о браке/разводе (если применимо), справку о доходах и другие документы, требуемые банком и обязательные для регистрации сделки.

5. Проведение независимой экспертизы

Рекомендуется провести независимую экспертизу залоговой квартиры, чтобы убедиться в ее техническом состоянии и оценить рыночную стоимость.

После выполнения всех условий и подготовки документов, покупатель и продавец заключают договор купли-продажи недвижимости. В договоре должны быть указаны все важные условия сделки, включая стоимость, сроки перехода права собственности и ответственность сторон.

7. Оформление сделки

Для оформления сделки необходимо подготовить все необходимые документы, включая договор купли-продажи, паспортные данные покупателя и продавца, выписку ЕГРП, документы, подтверждающие финансовую способность покупателя, и другие необходимые документы.

8. Регистрация сделки

После подписания всех необходимых документов, сделка должна быть зарегистрирована в уполномоченном органе по недвижимости. Регистрация означает, что право собственности на квартиру передается от продавца к покупателю.

9. Передача ключей и оплата

После регистрации сделки и получения права собственности, покупатель получает ключи от квартиры. Оплата полной стоимости квартиры может быть произведена до или в момент передачи ключей, в зависимости от условий договора.

10. Послепродажное обслуживание

После завершения сделки, покупатель может понадобиться послепродажное обслуживание, такое как оформление документов на переоформление коммунальных услуг, уведомление о смене собственника и другие аспекты.

Важно помнить, что покупка залоговой квартиры может быть сложной процедурой, требующей тщательного ознакомления с правовыми и финансовыми аспектами. Поэтому рекомендуется обратиться за помощью к профессиональному юристу или специалисту в сфере недвижимости, чтобы избежать рисков и обеспечить успешную сделку.

Что такое залоговые квартиры

Важные факты о залоговых квартирах

- Залоговая квартира служит гарантией исполнения обязательств заемщика перед кредитором.

- Владелец залоговой квартиры не может продать ее без согласия кредитора до полного погашения долга.

- Если заемщик прекращает выплачивать кредит, кредитор имеет право начать процесс реализации залоговой квартиры.

- Покупка залоговой квартиры может быть выгодной для покупателя благодаря возможности получить кредит на более выгодных условиях.

Преимущества и риски покупателя залоговой квартиры

Преимущества:

- Более низкая ставка по ипотеке. Банки могут предоставлять более низкую процентную ставку на кредит, если в качестве залога используется квартира.

- Быстрое оформление кредита. Покупка залоговой квартиры может ускорить процесс оформления ипотеки, так как банк уже оценил стоимость недвижимости в рамках залога.

Риски:

- Невозможность продажи квартиры без согласия кредитора. Покупателю необходимо иметь согласие кредитора на продажу залоговой квартиры до погашения долга.

- Высокий уровень ответственности. Покупатель будет нести ответственность за выплату долга, иначе кредитор имеет право начать процесс реализации залога.

- Риск утери квартиры. Если покупатель не выплачивает долг, кредитор имеет право начать процесс реализации залога, что может привести к потере квартиры.

Покупка залоговой квартиры имеет свои преимущества и риски, которые покупатель должен учитывать перед совершением сделки. Важно тщательно изучить условия кредита и ипотеки, а также учесть возможные последствия невыплаты долга. При правильном подходе и понимании всех аспектов, покупка залоговой квартиры может быть успешной и выгодной инвестицией.